Ira Epstein, Goldseek.com, 19.01.2016

Wird Gold 2016 sein finales Tief ausbilden?

Diese Frage macht derzeit natürlich die Runde angesichts der Tatsache, dass es seit 2011 – als der Preis kurzzeitig auf USD 1.920,70 pro Unze stieg – bereits zu einem Goldpreisrückgang von 40% kam. Ohne Inflation ist meine Antwort „vielleicht“, was eine große Veränderung meiner Einschätzung darstellt. Ich sage dies, weil es bei Gold genauso ist wie bei anderen Rohstoffen wie beispielsweise Rohöl. Wen der Preis in sehr niedrige Bereiche abfällt, hören die marginalen Produzenten einfach mit der Produktion auf. Genauso ist es auch bei Gold: Die Goldproduzenten stellen dann einfach ihre Explorations- und Förderarbeiten ein.

Es wird damit gerechnet, dass die weltweite Goldproduktion dieses Jahr um 3% zurückgehen wird, so ein am heutigen Tage von Thomson Reuters GFMS veröffentlichter Edelmetallbericht. Sollte diese Einschätzung richtig sein, würde damit den 7 Jahren an fortwährendem Wachstum bei der Goldproduktion ein Ende bereitet. Bis zum Jahr 2015 war die Goldproduktion auf 3.155 Tonnen gestiegen.

Ich beobachte ja, wie die Auswirkungen eines anhaltend niedrigen Goldpreises die künftige Goldproduktion beeinflussen, und ausgehend von all dem, was ich dazu gelesen habe, befinden wir uns nun an einem entscheidenden Wendepunkt. Wahrscheinlich brauchten die Goldproduzenten tatsächlich erst die lange Phase niedriger Ölpreise, um zu der Meinung zu gelangen, dass die weltweite Inflation in nächster Zeit nicht zurückkehren wird – doch der wahre Schuldige für den nun einsetzenden Rückgang bei der Goldproduktion dürfte wohl der 40%ige Einbruch des Goldpreises im Rahmen des aktuellen Goldbärenmarkts sein.

Die niedrigen Zinssätze dürften vielen Goldminen noch dabei geholfen haben, ihre Produktion weiter fortzuführen, aber wie bei Rohöl gibt es auch am Goldmarkt einen Punkt, wo man besser aussteigt und die Goldreserven im Boden lässt in der Hoffnung, dass wieder bessere Tage kommen, wo sich die Förderung wieder lohnt.

An irgendeinem Punkt werden die Abverkäufe bei den Rohstoffen ihr Ende finden. Wir beginnen nun zu erleben, wie es erste große Namen wie Glencore und Noble erwischt und es zu beträchtlichen Reduktionen bei der Produktion von Eisenerz, Kupfer und anderen Rohstoffen kommt. Und der Gold-Club sitzt im selben Boot. Es ist nicht einfach, Finanzierungen für Rohstoffprojekte zu erhalten, speziell dann nicht, wenn keine Aussicht auf unmittelbare Preisanstiege besteht.

Daher taucht jetzt auch ein neues Argument auf. Eines, das die Angebots-Nachfrage-Kette beeinflussen wird. Das Argument ist das fallende Angebot am Goldmarkt. Das Angebot von Gold wird ja nicht einfach dadurch erhöht, indem man in der Mine auf irgendeinen Knopf drückt. Für die Ausweitung der Goldproduktion sind Minen-Startups, neue Explorationsunternehmen und bessere Technologien notwendig als die, die noch bei leicht zu fördernden Goldreserven zum Einsatz kamen. Die billig zu fördernden Goldreserven werden schon seit geraumer Zeit zunehmend weniger.

Das heißt jetzt aber nicht, dass ich plötzlich bullisch im Hinblick auf Gold werde. Ich bin immer noch nicht bullisch, was Gold anbelangt. Dennoch ist es so, dass Sie hier gerade meinen ersten Bericht des Jahre 2016 lesen, und ich wollte in diesem Zusammenhang nur auf etwas hinweisen, das nach meinem Dafürhalten im weiteren Jahresverlauf zu einem wichtigen Aspekt des Gold-Trades werden wird.

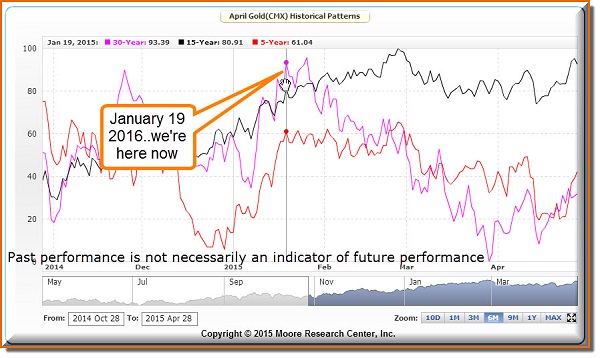

Die saisonale Goldpreisentwicklung

Wenn wir uns die Saisonalität von Gold anschauen, so sehen wir, dass es nicht ungewöhnlich für Gold ist, dass das Metall zum jetzigen Zeitpunkt ein Hoch ausbildet und dann in den April hinein fällt. Was die Saisonalität angeht, hat das 15-Jahres-Muster bisher die die beste Arbeit geleistet. Im März kam es dann oftmals zu kleineren Anstiegen. Bei den 30- und den 5-Jahresmustern liegen die Hochs ebenfalls im Januar, während das Metall dann in den April hinein fiel.

Der PriceCount-Chart

Blicken wir auf den Goldpreis auf Wochenbasis, so liegt unser erster PreisCount bei USD 1.239 pro Unze. Dieses Preisziel wurde bereits getroffen und das nächste liegt bei USD 1.014,10 pro Unze. Es deutet einiges darauf hin, dass Gold über Abwärtspotenzial verfügt, so lange der Rohölpreis unter Abverkaufsdruck steht. Ab und an gibt es bei Gold Sichere-Hafen-Käufe, wie wir sie auch zu Anfang dieses Jahres sahen, doch lassen diese Käufe wieder nach, scheinen die bärischen Kräfte abermals die Oberhand zu gewinnen.

Was wir mittlerweile gelernt haben, ist, dass der Markt wilde Anpassungsphasen durchmacht, bis er dann bei schockierend niedrigeren Preisen ankommt. Es ist gar nicht lange her, da hatte die Aussicht auf einen Rohölpreis von USD 30 pro Barrel die Märkte noch völlig verschreckt, weshalb der japanische Yen und Gold für kurze Zeit zu den Lieblingen wurden. Jetzt, wo wieder ein wenig Stabilität an den Märkten eingekehrt ist, haben der Yen und Gold wieder etwas von ihren Sichere-Häfen-Gewinnen abgeben müssen.

Der PriceCount-Chart ist aber immer noch intakt, und das heißt, dass das zweite Preisziel von USD 1.014,10 pro Unze auch immer noch aktiv ist.

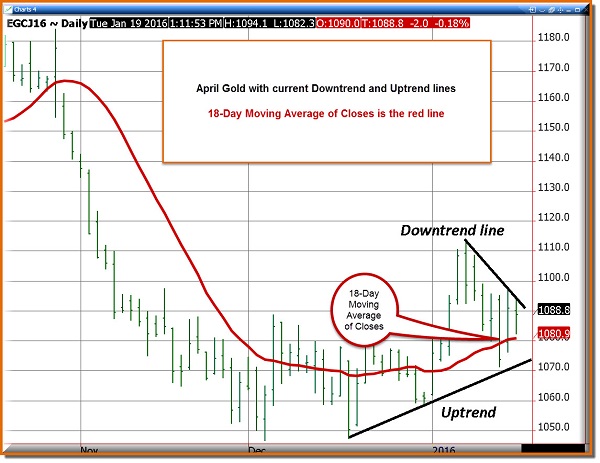

Gold im Tageschart

Der Blick auf die aktuelle Goldpreisentwicklung mittels des Tagescharts zeigt, dass Gold hier über ein leichtes Aufwärtsmoment verfügt, da das Metall über seinem gleitenden 18-Tages-Schlusskurs-Schnitt notiert, den ich persönlich immer als Linie im Sand bezeichne. Ich nenne diese Linie so, weil ich glaube, dass es von Natur aus einen Punkt im Chart gibt, der bullisch, bärisch und neutral ist.

Notieren die Preise über diesem Schnitt, bin ich kurzfristig bullisch. Notiert Gold darunter bin ich kurzfristig bärisch. Wenn der Goldpreis darüber notiert, wird diese Linie zu einer „logischen“ Stützung. Notiert er darunter, wird die Linie zum Widerstand.

Ich zeige den Chart auch gerne in meinem Kurs und verwende ihn auf Tagesbasis bei meinen Trading-Empfehlungen.

Aktuell ist das Chartmuster eines aus niedrigeren Hochs und höheren Tiefs. Mit anderen Worten: Es gibt keinen Trend. Ich habe die Punkte auf dem Chart mal mit einer Linie verbunden und wir sehen, dass wir es hier derzeit mit der Ausbildung eines Dreiecks zu tun haben. Solange dieses Muster nicht komplettiert ist, dürften Ausbrüche nach oben hin dabei scheitern, höhere Hochs auszubilden. Genauso dürfte es den Tiefs bis zu diesem Zeitpunkt auch nicht gelingen, tiefer zu sein als vorangegangenen Tiefs.

Diese Informationen sagen uns, dass sich die Preisschwankungen derzeit verringern, bis es zu einem Ausbruchsereignis in die ein oder andere Richtung kommen wird.

Schlussfolgerung

Jetzt zu Jahresanfang sollte man nach meinem Dafürhalten den Rohölpreis wie auch China im Blick haben.

Anstatt dass sich Gold an die Ölpreisentwicklung koppelt, reagiert es auf Ölpreiseinbrüche eher mit Rallys, da die Goldtrader davon ausgehen, dass das Risiko für die Weltwirtschaft ziemlich hoch sei, wenn sich der Ölpreis weiter in die Tiefe schraubt.

Ich würde mal darauf tippen, dass der Ölpreis die Meldungen noch lange dominieren wird. Mit jeden weiteren USD 5 pro Barrel, die es fällt – also von USD 30 auf USD 25 pro Barrel beispielsweise –, wird es jede Menge weiterer Pressemeldungen geben und es wird zur Stützung des Goldpreises kommen. Warum? Weil ein zu niedriger Ölpreis bedeutet, dass bestimmte Branchen unter enormen Druck geraten, was dann wiederum zu einer großen Unbekannten führt. Womit ich nicht rechne, ist, eines Morgens aufzuwachen und zu hören, dass die OPEC-Länder ihre Produktion nun aufgrund der erhöhten iranischen Ölproduktion zurückfahren werden.

Diese Dinge müssen erst einmal geklärt werden, was aus kurzfristiger Sicht zu einem Goldpreisanstieg beitragen könnte.