Die moderne Investmenttheorie baut zu weiten Teilen auf den Arbeiten Benjamin Grahams auf. Er gilt als „Vater der fundamentalen Wertpapieranalyse“, war Mentor vieler Investmentlegenden und maßgeblich an der Entwicklung von Zertifizierungsmethoden für Finanzanalysten beteiligt. Dass Gold in seinen Theorien überhaupt nicht vorkommt, ist für die Masse der Investoren ebenso tragisch, wie es Edelmetallanlegern zum Vorteil gereicht, die durch das Wissen um die Bedeutung von Gold einen fast schon unfairen Vorsprung erlangen

David Galland, Casey Research, 22.02.2012

Immer wenn sich die Gemeinde der Mainstream-Investoren doch einmal flüchtig dem gelben Metall zuwendet, dann nur, so scheint es zumindest, um es niederzumachen. Das wurde kürzlich auch wieder bei einem der lautstärksten Goldkritiker, dem Über-Investor Warren Buffett, deutlich. In seinem jüngsten Brief an die Anteilseigner von Berkshire Hathaway verbreitete er abermals die weithin bekannten Anschuldigen, dass Gold ein lebloses Objekt ist, „unfähig, irgendetwas zu produzieren“, weshalb jeder Investor, der anstatt Aktien Gold hält, dies aufgrund irrationaler Ängste tun würde.

Aber wie kann es sein, dass Buffett, der vielleicht erfolgreichste (und mit Sicherheit bekannteste) Investor unserer Zeit, der Auffassung ist, dass Gold in einem intelligent diversifizierten Portfolio nichts verloren hat?

Vielleicht ist der Grund dafür bei seinem Mentor Benjamin Graham zu suchen.

Graham, der Autor von „Security Analysis“ (1934) und „The Intelligent Investor“ (1949), wird zu Recht als einer der intelligentesten Investoren der Geschichte bezeichnet. Im Verlauf seiner Karriere, die sich von 1915 bis 1956 erstreckte, vervollkommnete er seine Investmenttheorien und wurde als „Vater der fundamentalen Wertpapieranalyse“ bekannt. Ein bedeutender Teil der modernen Portfolio-Theorie beruht auf seinen Arbeiten.

Laut Graham gibt es Phasen, wo Aktien und Anleihen von ihrem Fair Value stark abweichen und somit entweder massiv über- oder unterbewertet sind. Will ein Investor seine Gewinne optimieren und die Risiken minimieren, muss er sein Portfolio entsprechend ausrichten und darf Wertpapiere nur unter ihrem fundamentalen Wert kaufen.

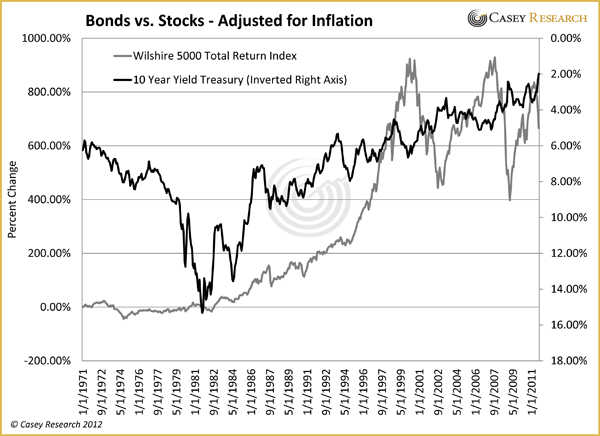

Ein flüchtiger Blick auf einen Langfrist-Chart ist bereits ausreichend, um Grahams Theorie zu untermauern, da es unzweideutig Perioden gibt, wo sich ein Vermögenswert besser entwickelt als der andere:

Aber was ist mit Phasen, wo Aktien und Anleihen gemeinsam stagnieren oder gar fallen?

Während des überwiegenden Teils der 70er Jahre und dann auch wieder von 2001 bis heute legten Portfolien, die ausschließlich aus Aktien oder Anleihen bestanden, bestenfalls eine Seitwärtsbewegung hin oder versanken schlimmstenfalls in der Stagflation. Auf der Suche nach realen Zuwächsen hätte sich ein Investor schon anderen Alternativen zuwenden müssen.

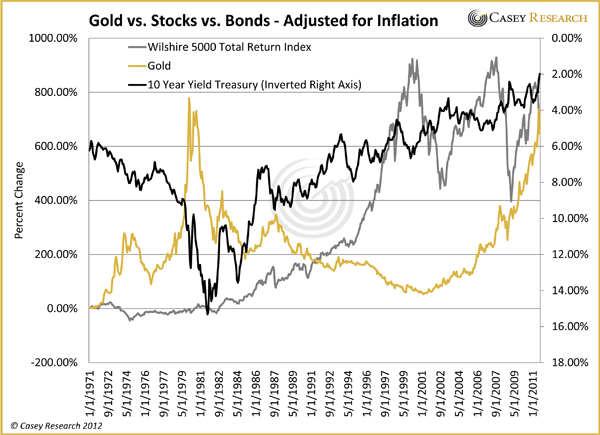

Anhand der nachfolgenden Grafik wird deutlich, dass Gold genau diese Alternative darstellt, da das Metall einen mächtiges Gegentrend-Investment für Zeiträume ist, wo Aktien wie auch Anleihen überbewertet sind. Dennoch herrscht bei Grahams Diversifikationsmodell im Hinblick auf Gold gähnende Leere.

Dass diese Vermögensklasse in seinen Theorien nicht auftaucht, ist aber völlig logisch. Während des überwiegenden Teils von Grahams Lebenszeit und, wichtiger noch, während seiner gesamten Karriere war der Goldbesitz bis auf eine winzig kleine Menge gesetzlich verboten.

Ab 1933 hatte US-Präsident Roosevelt Privatbürgern den Goldbesitz untersagt, und dieses Verbot wurde erste Ende 1974 wieder aufgehoben. Graham starb 1976. Er hat also nie in einer Periode gewirkt, wo Gold gegenüber Aktien oder Anleihen unzweideutig das bedeutend bessere Investment darstellte.

Angesichts dessen stellt sich natürlich folgende Frage: Wäre Gold in seine Diversifikationsmodelle mit eingeflossen, wenn Graham die zwei großen Edelmetallbullenmärkte der vergangenen 40 Jahre noch miterlebt hätte? Nun ja, wir werden es nie erfahren.

Was wir hingegen wissen, ist, dass es dank des enormen Einflusses, den Grahams Arbeiten auf die Investment-Theorie hatten, einen Mangel an Erfahrung im Umgang mit Gold gibt. Und die Tatsache, dass Gold in Grahams Betrachtungen überhaupt nicht auftaucht, hat tiefgreifende Auswirkungen auf die Entscheidungsfindung der Mehrzahl der Investmentprofis im Hinblick auf das gelbe Metall.

Das ist unseres Erachtens auch einer der entscheidenden Gründe dafür, warum Gold von der Gemeinde der Mainstream-Investoren fortwährend mit einer solchen Geringschätzung bedacht wird. Und es erklärt, warum Mainstream-Investoren oftmals garnicht in der Lage sind, Gold als Vermögensklasse auch nur wahrzunehmen.

Und was können wir daraus lernen?

Zunächst einmal brauchen wir uns nicht mehr darüber zu wundern, dass die Wertpapierhändler, die Experten in den Finanzmedien und Warren Buffett die Aufgabe, welche Gold im Portfolio zuteil wird, ständig falsch verstehen.

Noch wichtiger ist es aber, zu begreifen, dass, will man anhaltenden, langfristigen Investmenterfolg haben, die Portfolio-Diversifikation in Wirklichkeit nicht zwei sondern vielmehr drei weit gefasster Kategorien bedarf: Aktien, Anleihen und Gold – deren Gewichtung im Portfolio von ihrer relativen Bewertung abhängt.

Investoren, die das begriffen haben, verfügen im Gegensatz zu anderen Anlegern fast schon über einen unfairen Vorteil, da sie so in der Lage sind, Goldpositionen aufzubauen, noch bevor die Masse hineinstürmt. Sie können die Rally also in vollen Zügen genießen, während die anderen um ihren Einsatz bangen.

Wenn Sie also das nächste Mal hören, wie die Kommentatoren sich über Gold als barbarisches Relikt lustig machen und darüber auslassen, dass man es nicht essen kann und es nichts produziert, können Sie sich in dem Wissen, dass die Portfolien dieser Leute über ein massives Handicap verfügen, beruhigt zurücklehnen.

Die Goldanleger fahren unterdessen Gewinne ein, da sie über das Wissen verfügen, dass Gold im Portfolio eine sehr wichtige und spezielle Aufgabe erfüllt: Es ist echtes Geld, bei dem in einer Phase exzessiver Regierungsschulden und der Währungsentwertung – so wie wir sie zurzeit erleben – die Aussicht auf reale Kaufkraftzuwächse besteht.

Angesichts des massiven Einflusses von Ben Graham und seinen Jüngern dürfte sich der Fluch, den er Gold beschert hat, nicht einfach so in Luft auflösen – obwohl es eigentlich angezeigt wäre.