Die Goldbugs-Theorien sind ja in der Tat sehr kurzweilig. Wer wissen will, wie die hochkomplexen Märkte wirklich funktionieren, sollte sich aber lieber mit professionellen Marktanalysen auseinandersetzen …

Martin Armstrong, Armstrongeconomics.com, 21.02.2016

Frage: „Ich folge den verschiedenen Gold-Bugs-Theorien seit 2009, war dann aber sehr enttäuscht von diesen, als ich 2011 auf Ihre Seite stieß. Was Sie sagen, macht Sinn und ich vertraue darauf, aber es gibt immer noch ein Thema, bei dem ich Schwierigkeiten habe, es zu verstehen.

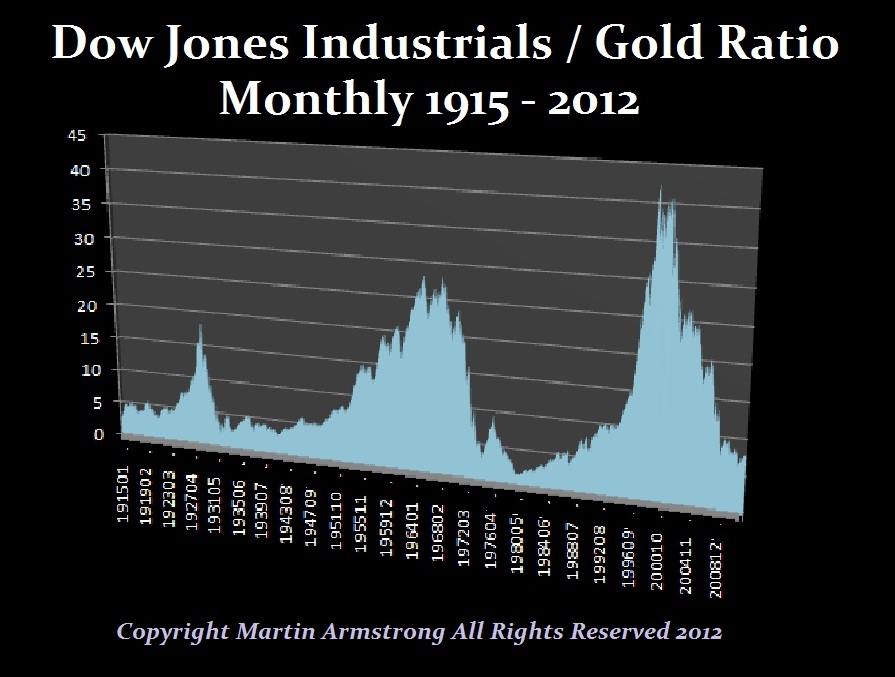

Als Gold während der Großen Depression ein Preishoch ausbildete und dann auch noch einmal 1980, lag das Dow-Jones/Gold-Verhältnis in beiden Fällen bei fast 1:1. Dieses Mal scheint es aber so zu sein, dass Sie sagen, dass Gold auf vielleicht USD 5.000 pro Unze steigen könnte, während der Dow Jones auf rund 35.000 Punkte steigen könnte – also ein Verhältnis von 7:1. Die Goldbugs gehen unterdessen davon aus, dass es wieder zu einem Dow-Jones/Gold-Verhältnis von 1:1 kommen wird.

Was mir nicht ganz klar ist: Wenn der Goldpreis immer nur dann zulegt, wenn es zu einem Vertrauensverlust gegenüber dem Staat kommt, ja warum war das dann nicht auch 1930 oder 1980 der Fall? Oder sagen Sie, dass es 1930 und 1980 ein Vertrauensverlust gegenüber dem Privatsektor war und Gold damals als sicherer Hafen diente und der Goldpreis deshalb stieg, während der Dow Jones fiel, und es dieses Mal aber ein Vertrauensverlust gegenüber dem Staatssektor sein wird, der dazu führt, dass es nicht zu einem Dow-Jones/Gold-Verhältnis von 1:1 kommen wird, sondern Gold und der Dow Jones stattdessen gemeinsam steigen werden?

Ich hoffe, dass Sie diesen Punkt erklären können, weil ich glaube, dass dadurch wirklich der große Unterschied beleuchtet würde, wie Sie die Goldpreisentwicklung von heute von der Goldpreisentwicklung der Jahre 1930 und 1980 abgrenzen …“

Antwort: Das Problem, wenn man irgendwelche fixen Korrelationen erstellt, besteht darin, dass dies mit einem mangelndem Verständnis von Märkten und der Weltwirtschaft einhergeht. Das ist typischerweise der Amateur-Ansatz einer Analyse und es verrät im Grunde mehr über die mangelnde Erfahrung des Analysten, als dass es uns irgendetwas anderes verrät. Dieser Amateur-Ansatz der Marktprognose ist auch der Grund dafür, warum diese Leute vom Big Money oder auch von Regierungen überhaupt nicht ernstgenommen werden. Sie denken sich irgendwelche simplen Zusammenhänge aus – so als würde ich sagen, dass jeder, der Mohrrüben gegessen hat, letztlich gestorben ist und Mohrrüben daher tödlich sind. Sicher die Aussage ist wahr, aber die Korrelation zwischen dem Tod und der Mohrrübe ist ganz offenkundig ein sehr amateurhafter Versuch einer Analyse.

Der fatale Fehler besteht also darin, eine ähnlich eindimensionale Beziehung von Gold und dem Dow Jones, der Inflation oder auch der Geldmenge zu schaffen. Das ist in Wahrheit aber nur ein winziger Ausschnitt der Realität und daher auch völlig daneben. In der Medizin nutzten sie denselben Ansatz und gingen einst davon aus, dass alle Krankheiten des Körpers irgendwie erst von außen auf den Körper einwirken und in ihn eindringen müssten. Daher wurde auch Rauchen mit Lungenkrebs in Verbindung gebracht. Aber es gibt auch Menschen, die ihr ganzes Leben lang wie verrückt geraucht habe, ohne dass es bei ihnen zu Lungenkrebs gekommen wäre. Diese einfache Tatsache beweist bereits, dass die Analyse falsch ist. DNS-Forschungen haben bewiesen, dass Rauchen das Ereignis begünstigen könnte, wenn man die Gene für Lungenkrebs hat, aber nicht zu Rauchen würde daran trotzdem nichts ändern. Das ist auch der Grund, warum ein Doktor Sie nach Ihrer Familiengeschichte fragt. Wenn jeder in ihrer Familie an einem Herzinfarkt gestorben ist, könnte es sein, dass Ihre Gene Ihr Schicksal sind und das Ganze nichts mit externen Faktoren zu tun hat.

Der fatale Fehler besteht also darin, eine ähnlich eindimensionale Beziehung von Gold und dem Dow Jones, der Inflation oder auch der Geldmenge zu schaffen. Das ist in Wahrheit aber nur ein winziger Ausschnitt der Realität und daher auch völlig daneben. In der Medizin nutzten sie denselben Ansatz und gingen einst davon aus, dass alle Krankheiten des Körpers irgendwie erst von außen auf den Körper einwirken und in ihn eindringen müssten. Daher wurde auch Rauchen mit Lungenkrebs in Verbindung gebracht. Aber es gibt auch Menschen, die ihr ganzes Leben lang wie verrückt geraucht habe, ohne dass es bei ihnen zu Lungenkrebs gekommen wäre. Diese einfache Tatsache beweist bereits, dass die Analyse falsch ist. DNS-Forschungen haben bewiesen, dass Rauchen das Ereignis begünstigen könnte, wenn man die Gene für Lungenkrebs hat, aber nicht zu Rauchen würde daran trotzdem nichts ändern. Das ist auch der Grund, warum ein Doktor Sie nach Ihrer Familiengeschichte fragt. Wenn jeder in ihrer Familie an einem Herzinfarkt gestorben ist, könnte es sein, dass Ihre Gene Ihr Schicksal sind und das Ganze nichts mit externen Faktoren zu tun hat.

Nehmen wir beispielsweise James Fixx (23.04.1932 – 20.07.1984) – einen amerikanischen Autor, der 1977 den Bestseller „The Complete Book of Running“ verfasste, dem zugeschrieben wird, die US-amerikanische Fitness-Revolution losgetreten zu haben. James Fixx machte das Joggen populär mit der Behauptung, dass das Laufen das Herz stärken und das Leben verlängern würde. Fixx selbst hatte in seiner Familie jedoch eine Reihe von Menschen, die durch Herzinfarkte gestorben waren. Er war nun der Auffassung, dass, würde man Laufen, man seine Herzmuskeln stärken könne, um die Krankheit zu besiegen. Fixx starb im Alter von 52 Jahren an einem Schlaganfall während des Laufens. Nette Theorie – aber damit konnte er die Gene seiner Familie nicht besiegen.

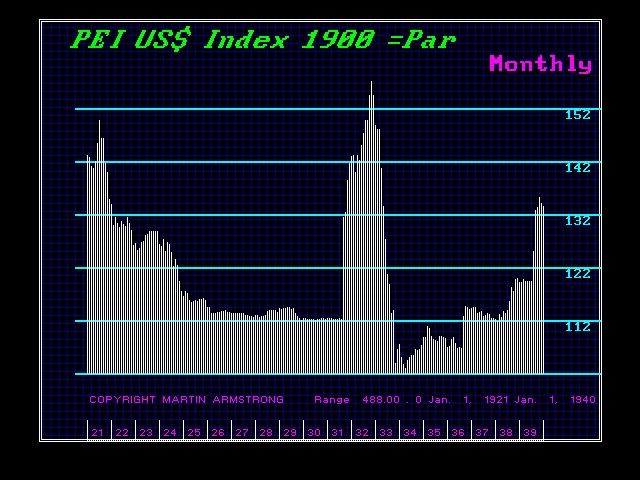

Beginnen wir einfach mal mit der Annahme, dass die Goldrallys 1930 und 1980 beide Male aufgrund eines Vertrauensverlustes gegenüber dem Staat einsetzten. Das ist aber eine grundverkehrte Annahme. Während der 1930er Jahre legte der US-Dollar eine Rally hin, er ging also nicht im Wert zurück wie in den 1980er Jahren. Warum? Weil der Zusammenbruch des Vertrauens aus Sicht der USA ein externes und kein internes Ereignis war. Der überwiegende Teil Europas erklärte die Zahlungsunfähigkeit auf Staatsschulden, genauso wie China und wie üblich natürlich auch Südamerika. Und da die anderen Länder in die Staatspleite rutschten, floh das Kapital in Richtung US-Dollar als sicherem Hafen.

Gold ging damals in Wahrheit ja noch zurück und fiel sogar unter den offiziellen Goldstandardwert von USD 20,67 pro Unze. Das gelbe Metall stieg also nicht im Wert, sondern es handelte sich um eine Dollar-Rally und nicht um eine Gold-Rally. Der Anstieg beim Goldpreis auf USD 35 pro Unze geht auf Roosevelts Fiat-Entwertung des US-Dollars zurück – der Staat verkündete den Wert also sozusagen per Dekret.

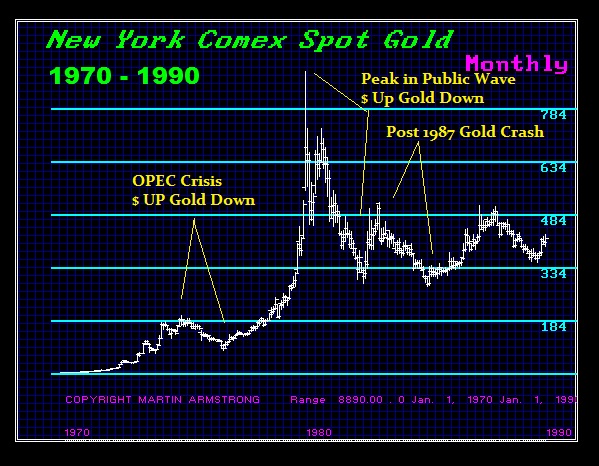

Im Gegensatz dazu war die Gold-Rally von 1980 ein völlig anderes Ereignis. Zu jener Zeit stand der Wert des US-Dollars zur Disposition, da US-Präsident Nixon im August 1971 das Goldfenster von Bretton Woods geschlossen hatte. Der Rückgang des Vertrauens betraf dieses Mal also den US-Dollar – war also intern und ging nicht auf andere Länder zurück. Und auch hier sehen wir einige interessante Aspekte, welche beweisen, dass die Theorien, Gold würde mit der Inflation oder mit der Geldmengenausweitung im Wert zulegen, völlig falsch sind, sondern es sich in Wahrheit immer um eine Frage des Vertrauens handelt.

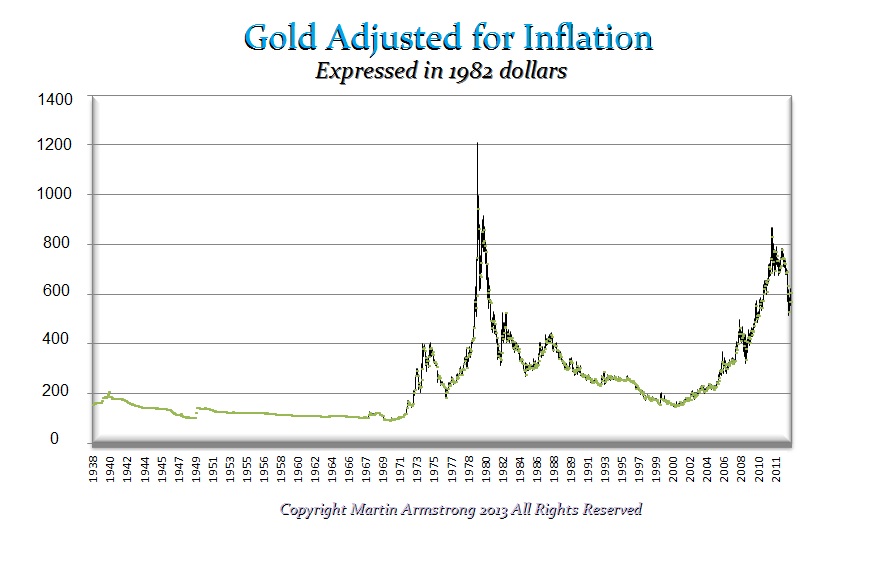

Die erste Hälfe der Inflationsphase der 1970er Jahre war eher kostengetrieben und weniger nachfragegetrieben. Es war die Ölkrise, welche dafür sorgte, dass der Ölpreis immer weiter zulegte, wodurch sich die „Inflation“, die auf höhere Betriebskosten zurückging, zunehmend beschleunigte. Im Endergebnis kam es dann zu einer Deflation von 1974 bis 1976. Gold brach im Preis von fast USD 200 auf USD 100 pro Unze ein – und das ungeachtet des Umstandes, dass die Preise für alle anderen Güter unterdessen stiegen. Die Preisanstiege veränderten letztlich das Verhalten der Verbraucher und zwischen 1976 und 1980 kam es dann zu einer nachfragegetriebenen Inflationsspirale, da die Bevölkerung realisierte, dass es billiger war, jetzt zu kaufen, als noch länger zu warten, da die Preise ja ohnehin weiter steigen würden.

Der Fed-Vorsitzende Paul Volcker reagierte darauf, indem er die Zinsen immer weiter anhob, um auf diese Art die Nachfrage einzudämmen. Er schuf so hohe Zinssätze, dass die Anleger von handfesten Vermögenswerten und Aktien abließen und stattdessen in festverzinsliche Papiere gingen. Meine Mutter und meine Tante investierten zu jener Zeit auch in 10-jährige festverzinsliche Papiere mit einem Zinssatz von 20%, ohne mich zu fragen. 1980 gab es also völlig andere Verhältnisse als in den 1930er Jahren. Also: Warum sollte es überhaupt irgendeinen Zusammenhang zwischen dem Dow Jones und Gold oder der Inflation oder der Geldmenge geben?

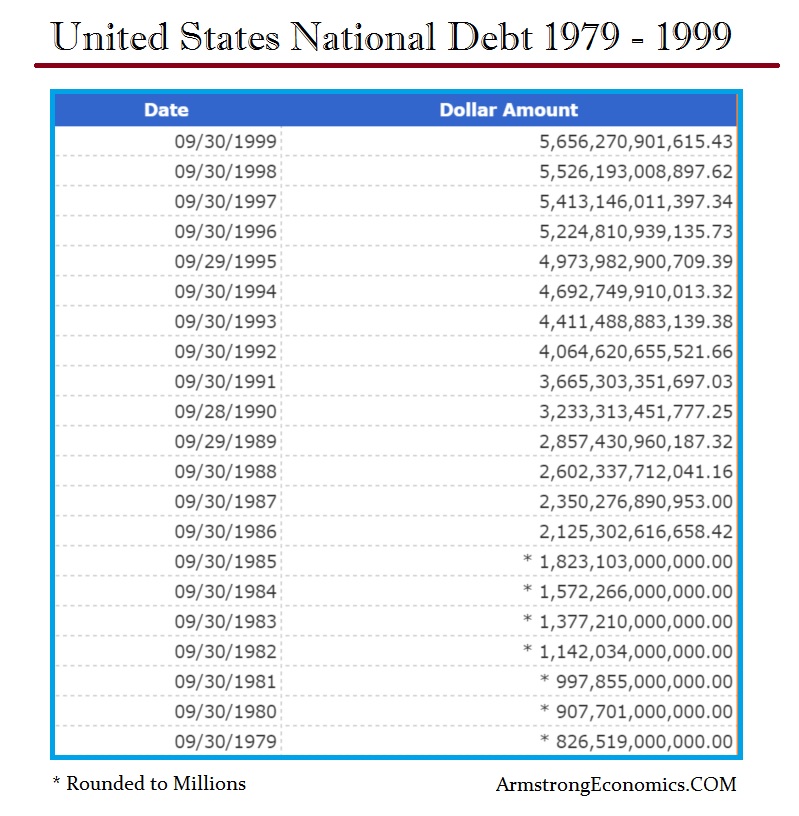

Märkte sind hochkomplex. Gold ging von 1980 bis 1999 für 19 Jahre im Pries zurück. Dieser 19-jährige Preisrückgang bei Gold zeigte ebenfalls unzweideutig, dass die Theorien – die Geldmenge und die Inflation hätten Einfluss auf den Goldpreis – keinen Bestand haben. Und das ist übrigens auch der Grund, warum Gold ungeachtet all der quantitativen Lockerungsmaßnahmen im Preis gefallen ist. Im Folgenden sehen Sie die US-Staatsverschuldung während des 19-jährigen Goldbärenmarkts. Die Staatsschulden wuchsen während dieser Zeit von rund USD 1 Billion auf fast USD 6 Billionen an, während der Goldpreis fiel. Man kann diese Tatsache nicht einfach ausblenden und behaupten, dass Gold aufgrund der Geldmengentheorie steigen und die Geldmenge Inflation auslösen würde. Beide Auffassungen sind grundverkehrt.

Diese Theorien klingen zwar völlig logisch und basieren auf der ursprünglichen Angebots- und Nachfragetheorie des Schotten John Law (1671 – 1729), aber man muss schon ein Trader sein, um zu begreifen, dass das Vertrauen die treibende Kraft ist.

„Ich habe den Stein der Weisen entdeckt – es ist, aus Papier Gold zu machen.“ – John Law

Ja John Law war seiner Zeit in der Tat Jahrhunderte voraus. Er sah, dass das System einzig und allein auf Vertrauen beruhte und das war im Grunde auch genau das, was er zu seiner Zeit anhand des „Bankgeldes“ mitverfolge, das von der Wisselbank in Amsterdam herausgegeben wurde. Die Menschen akzeptierten die Geldscheine, solange sie der Bank vertrauten. Das ist der wahre Wert des Geldes und es unterscheidet sich somit von allen anderen handfesten Vermögenswerten. Die Menschen starten einen Bank-Run, wenn sich plötzlich die Angst breitmacht, die Bank könnte schließen. Dann haben wir es mit einem Zusammenbruch des Vertrauens zu tun.

Und natürlich ist es so, dass alle Geldstandards am Ende zusammenbrechen – ganz gleich, worauf sie basieren. Es geht immer um das Vertrauen innerhalb des Systems, das letztlich wegbricht. Und wir beginnen gerade, genau das erneut zu erleben.

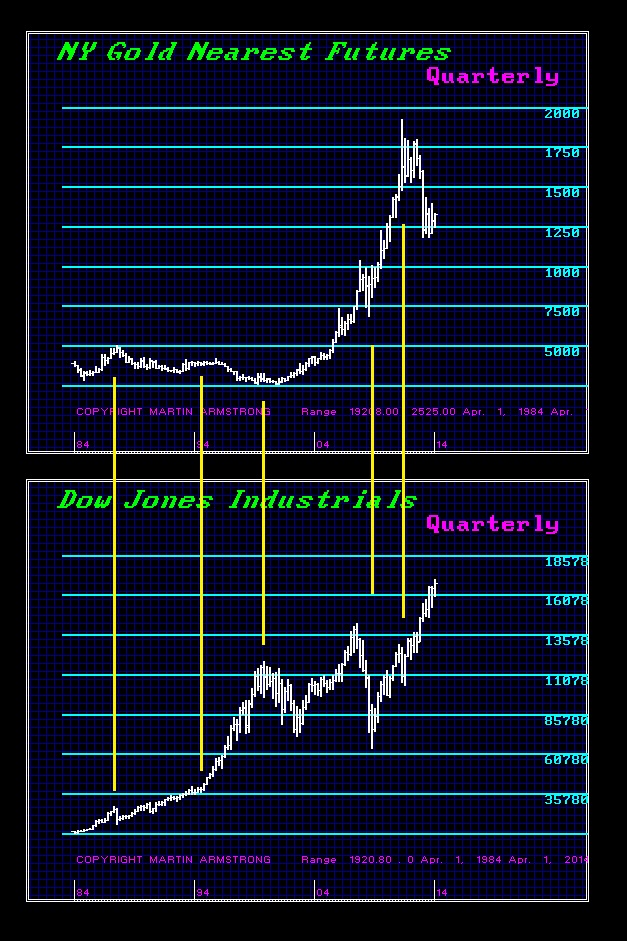

Wie Sie anhand der Charts eindeutig sehen können, gibt es keine perfekte Korrelation zwischen dem Dow Jones und Gold. Das ist ein ständiges Hin und Her innerhalb eines dreidimensionalen Raumes, der über mehr als ein einfaches singuläres Verhältnis verfügt. Es hängt alles von den Umständen und der Dynamik der Weltwirtschaft zu einem gegebenen Zeitpunkt ab.

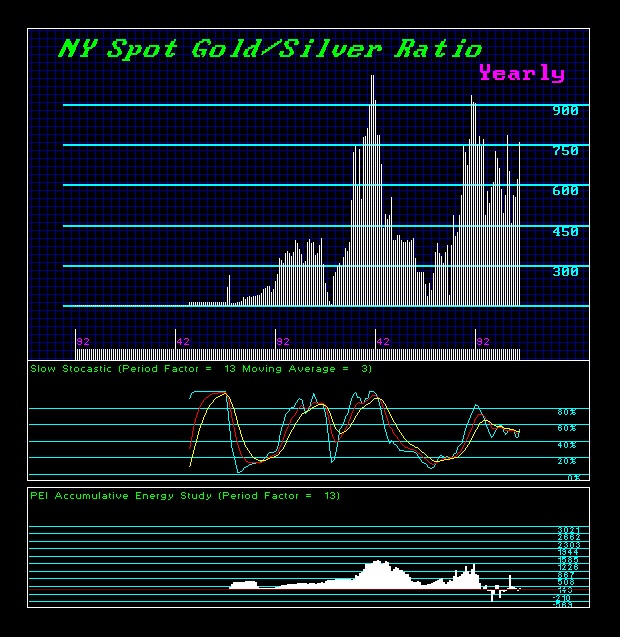

Und es gibt auch keine direkte Korrelation zwischen Silber und Gold. Auch beim Gold/Silber-Verhältnis kommt es zu wilden Schwüngen, die im geschichtlichen Rückblick von 1:120 bis zu 1:8 reichen. Es hat Zeiten gegeben, wo Silber so knapp war, dass es zu Aufständen kam, weil Silber als Inlandszahlungsmittel und Gold als Auslandszahlungsmittel genutzt wurde, so wie es beispielsweise in Florenz der Fall war. Natürlich greifen die Gold-Promoter einfach nur den niedrigsten Punkt als Ausgangspunkt auf und bauen rundherum dann ihre Prognose darauf auf. Sie beten für den Zusammenbruch des Dow Jones, damit es zu einem Anstieg des Dow-Jones/Gold-Verhältnisses kommt. Das ist alles eine sehr amateurhafte Analyse, die sich dann in Sophisterei verwandelt.

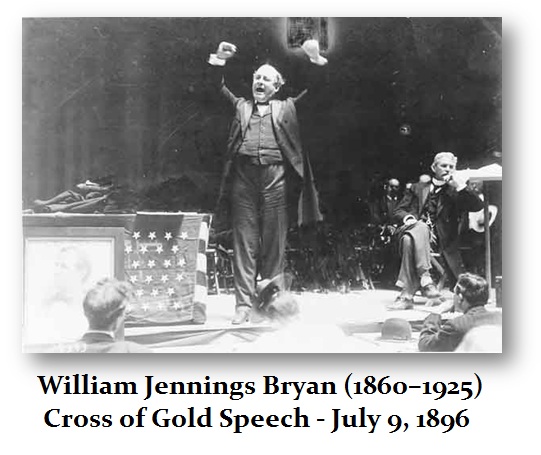

Das Gold/Silber-Verhältnis war in den USA 1896 ja sogar das bestimmende Thema des Präsidentschaftswahlkampfes, da die USA fast pleitegegangen wären, als die US-Regierung Silber per Dekret mit 16:1 überwertete.

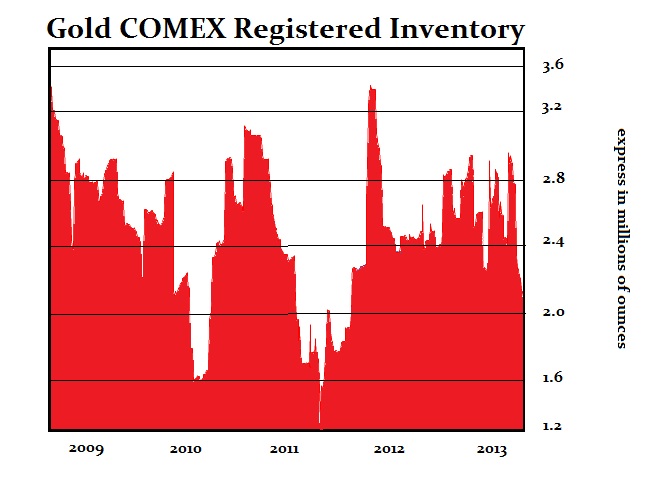

Und dann gibt es noch den klassischen Betrug mit den Comex-Lagerbeständen. Dabei erklären die Goldbugs den Leuten, dass die Goldbestände an der Comex eingebrochen sind und es eine Verknappung gäbe, weshalb die Preise steigen würden. Sie haben früher schon das Silber aus den USA nach London transportiert, um die Buffett-Rally loszutreten. Dadurch verschwand das Silber aus den US-Beständen, was sie dann als Rechtfertigung für die Rally nahmen. Es gibt aber keine Korrelation zwischen den COMEX-Beständen und dem Preis, weil die Bestände gewöhnlich manipuliert werden, um auf den Preis Einfluss zu nehmen …

Das ist die Realität des Tradings. Einige sagen, es handele sich dabei weitestgehend um langweilige Phasen, die dann für kurze Momente des blanken Terrors durchbrochen werden, nämlich immer dann, wenn sich die klassischen Markttheorien als völlig falsch herausstellen. Vielleicht ist das so. Ich gehe mal davon aus, dass es gut sein könnte, dass die Leute, die an die Standard-Theorien glauben, inmitten einer Panik ziemlich verdutzt und betrübt dastehen werden.