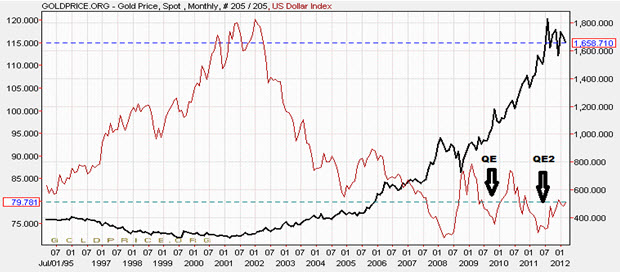

Die Gelddruckmaßnahmen der Zentralbanken haben den Goldpreis in den vergangenen Jahren kräftig in die Höhe getrieben, wie am Beispiel des US-Dollar unschwer zu erkennen ist. Sollte sich die US-Notenbank erneut dazu gezwungen sehen, die Druckerpressen bis zum Anschlag aufzudrehen, dürfte dies den Goldpreis auf über USD 2.000 pro Unze katapultieren

Scott Silva, The Gold Speculator, 20.03.2012

Der Chef der US-Notenbank Federal Reserve reagierte in jüngster Zeit ziemlich unvernünftig. Offenkundig scheint Bernanke nun festgestellt zu haben, was andere bereits seit geraumer Zeit wissen: Seine geldpolitischen Konjunkturmaßnahmen scheiterten dabei, die Wirtschaft wiederzubeleben. Die Fed greift jetzt nach dem letzten Strohhalm und hofft, dass man mit einer „erhöhten Transparenz“ bei den Fed-Prognosen und einer „besseren Kommunikation“ gegenüber der Öffentlichkeit die Wirtschaftsflaute irgendwie in den Griff bekommen könnte.

Überdies scheint Bernanke willens, die Schuld für die dahinsiechende US-Wirtschaft den untragbaren fiskalischen Ausgaben der US-Regierung, dem Stillstand im US-Kongress und dem Phantom wirtschaftlichen „Gegenwinds“ anzulasten.

Doch eine erhöhte Transparenz bei den Fed-Prognosen nützt überhaupt nichts. Die neuen Wirtschaftsdaten sind inkonsistent und widersprüchlich. Ein Großteil dieser Daten ist aufgrund der Wahlkampf-Politik völlig unbrauchbar, da die realen Zahlen dadurch hoffnungslos geschönt werden. Die US-Arbeitslosigkeit (U-6) lag im Februar beispielsweise bei 14,1% und nicht bei den 8,3%, wie es von der US-Regierung hinausposaunt wird. Die offizielle Inflation wird von der Fed ebenfalls nach unten manipuliert, während sie für ihre Wirtschaftsprognosen eine unrealistisch optimistische Inflationsentwicklung zu Grunde legt.

Fakt ist: Die Geldpolitik der Fed war völlig wirkungslos. Die Geldpolitik ist nicht in der Lage, die Probleme ungebremster defizitärer Ausgaben der Bundesregierung, die erdrückende Besteuerung und die lähmenden Wirtschaftsverordnungen zu bewältigen. Anstatt den Märkten zu erlauben, Anpassungen und Korrekturen vorzunehmen, fühlt sich die Fed zum Aktionismus veranlasst.

Das ist auch der Grund, warum Wall Street auf jeden Mucks achtet, der seitens der Fed zu vernehmen ist. Erwähnt Bernanke die dritte Runde der quantitativen Lockerung (QE3) einmal nicht, so wie dies während seines letzten öffentlichen Auftritts der Fall war, kommt es an den Märkten umgehend zu Kursrücksetzern. Meldet das Wall Street Journal, dass die US-Notenbank über massive „sterilisierte“ Anleihekäufe nachdenkt, springt der Dow Jones gleich um 200 Punkte in die Höhe. Auf diese Art lässt sich aber keine nachhaltige US-Wirtschaftserholung bewerkstelligen.

Worauf man sich hingegen verlassen kann, ist, dass die Fed in Zukunft weitere Lockerungsmaßnahmen einleiten wird. Umso unheilvoller die Wirtschaftsdaten ausfallen, desto stärker wird sich die Fed auch wieder auf ihre Lockerungsmaßnahmen zurückziehen.

Die meisten Ökonomen haben die BSP-Prognose für das erste Quartal 2012 bereits von 3,0% im 4. Quartal 2011 auf 1,7% im ersten Quartal 2012 nach unten korrigiert. Der höhere Öl- und Benzinpreis sorgt bereits heute für eine Wirtschaftsabschwächung. Vergangene Woche fiel der Verbraucherindex unter die Erwartungen. Am Freitag forderte der Präsident der Chicagoer Fed Charles Evans, dass weitere Maßnahmen eingeleitet werden, um „die Wirtschaftserholung weiter zu beschleunigen.“

Die Europäische Union ist bereits auf den QE-Zug aufgesprungen. Sie wird zusätzlich eine Billion Euro bereitstellen, um die europäische Schuldenkrise zu bekämpfen. Auch China hat bereits Lockerungsmaßnahmen eingeleitet. Das Wahljahr in den USA macht die Implementierung weiterer Lockerungsmaßnahmen wahrscheinlich.

Der amtierende US-Präsident braucht irgendwelche Anzeichen auf eine wirtschaftliche Erholung, die er präsentieren kann, um seine Wiederwahl sicherzustellen. Bisher ist seine Bilanz diesbezüglich einfach nur erbärmlich. Sein Wirtschaftsteam wird die Fed also dazu drängen, mehr Anleihen zu kaufen. Für Investoren bedeutet das, dass künftig wieder mit einer erhöhten Volatilität und Lockerungsmaßnahmen zu rechnen ist.

Quantitative Lockerungsmaßnahmen, der US-Dollar & Gold

Wir haben ja in der Vergangenheit bereits miterleben dürfen, welche Auswirkungen die quantitativen Lockerungsmaßnahmen auf den Wert des Dollars und den Goldpreis hatten. Die Lockerungsmaßnahmen schwächen den Dollar und heizen den Goldpreis kräftig an. Das hängt damit zusammen, dass es durch die Erhöhung der Geldbasis zur Währungsentwertung und somit zu Kaufkraftverlusten kommt. Schwächelt der Dollar, braucht man ganz automatisch mehr Dollars, um sich dafür eine Unze Gold zu kaufen, weshalb der Goldpreis auf Dollarbasis ansteigt. Und genau diese Art der Währungsentwertung ist auch der Grund, warum die Menschen über die Jahrhunderte hinweg Gold als Vermögensschutz einsetzten.

Zu den wichtigsten Belebungsmaßnahmen, die von der Fed in den letzten drei Jahren implementiert wurden, gehört die Geldflutung der Banken. Der Umfang dieser Geldinjektionen ist beispiellos: Offiziell hat die Fed über USD 2,3 Billionen in die Banken gepumpt. Darüber hinaus hat sie den Banken aber auch noch USD 16 Billionen an Geheimkrediten zur Verfügung gestellt, was im Rahmen einer Überprüfung durch den US-Kongress an die Öffentlichkeit gelangte.

In 2009 befand sich die US-Wirtschaft in einer tiefen Rezession, die über das Potential verfügt, so glaubte man zumindest, sich in die „Zweite Große Depression“ zu verwandeln. Die Fed und viele nachfrageorientierte Ökonomen waren der Auffassung, dass die Wirtschaft in einer deflationären Rezession angekurbelt würde, wenn man zusätzliche Liquidität bereitstellt.

Die Idee ist Folgende: Die Banken erhalten von der Fed zusätzliche Liquidität. Diese Gelder werden dann den Verbrauchern und Unternehmen bereitgestellt, um die erhöhte Kreditnachfrage zu befriedigen. Die Rezession würde dann ganz automatisch umfassendem Wirtschaftswachstum und der Prosperität weichen, die Arbeitslosigkeit würde sinken, die Gehälter steigen und die BSP-Wachstumszahlen kräftig anziehen.

Diese Idee – dass eine Erhöhung der Geldbasis die Nachfrage anheizt – geistert nun bereits seit Jahrzehnten durch die Welt. 1936 wurde das Konzept erstmals von John Maynard Keynes in seinem Werk „Allgemeine Theorie der Beschäftigung, des Zinses und des Geldes“ vorgestellt. Keynes ging davon aus, dass die Regierung bei der Stabilisierung von Wirtschaftszyklen ungleich effektiver agieren könnte als der Privatsektor. Bei diesem Modell wird die Kontrolle mithilfe der Geldpolitik der Zentralbanken und der Fiskalpolitik der Regierungen ausgeübt. Während der letzten Phase der Großen Depression, während des Zweiten Weltkriegs und in der Nachkriegsphase war dieses Konzept das vorherrschende Wirtschaftsmodell.

In den 90er Jahren implementierte Japan keynesianische Strategien, was ihnen das berühmte „verlorene Jahrzehnt“ einbrachte. Seit der Finanzkrise des Jahres 2007 haben sich die USA, Großbritannien und weite Teile der Europäischen Union auf keynesianische Konjunkturmaßnahmen zurückgezogen und diese zur Grundlage ihres Handelns gemacht.

Fakt ist: Quantitative Lockerungsmaßnahmen schwächen die Währung in jedem einzelnen Fall. Die Folgen der quantitativen Lockerungsmaßnahmen werden beispielsweise bei der Wertentwicklung des US-Dollars deutlich:

Die Auswirkungen der Geldpolitik auf die Wertentwicklung des US-Dollars sind völlig offenkundig. Mit einem Dollar kann man sich heute 17% weniger kaufen, als dies noch in 2009 der Fall war, als die Fed damit begann, ihre Bilanz mit Anleihen, die sie mit frisch gedrucktem Geld bezahlte, aufzublähen. Die neuen „sterilisierten“ Anleihekäufe von QE3 werden eine weitere Entwertung des US-Dollars zur Folge haben, wodurch die Kaufkraft aller, die diese Währung nutzen, weiter absinkt.

Viele Beobachter weisen darauf hin, dass die aktuelle Wirtschaftsentwicklung eine Vielzahl an Parallelen zu den Ereignissen der 70er Jahre aufweist. Unter der Regierung von US-Präsident Carter kam die US-Wirtschaftsmaschinerie erheblich ins Stottern. Die 70er Jahre wurden als Phase der „Stagflation“ bezeichnet, da sie durch hohe Inflation und geringes Wirtschaftswachstum geprägt waren. Die Inflation lag im zweistelligen Prozentbereich, während die Wachstumsraten einstellig ausfielen. Die fehlende politische Führungsqualität Carters sorgte dafür, dass er das Weiße Haus bereits nach seiner ersten Amtszeit verlassen musste.

Heute haben wir einen hohen Rohölpreis, hohe Nahrungsmittelpreise und hohe Preise für andere essentielle Waren und Dienstleistungen, während die Arbeitslosigkeit ebenfalls auf hohem Niveau verharrt und die Wirtschaft mehr oder weniger vor sich hindümpelt und kaum Wachstum verzeichnet. Der sogenannte „Elends-Index“, der in den 70er Jahren Berühmtheit erlangte und als Gradmesser für die Unzufriedenheit der Bevölkerung im Hinblick auf die Wirtschaftspolitik dient, hat sein Comeback gefeiert.

Und auch die Strategien des aktuellen Fed-Chefs Bernanke ähneln den Lösungsansätzen, mit denen die Fed in der 70er Jahren aufwartete. Heute wie damals reagierte die Fed auf die Rezession, indem sie die Geldversorgung ausweitete, wobei hier anzumerken ist, dass das Ausmaß der jüngsten Geldmengenausweitung beispiellos ist.

Unter dem Fed-Vorsitzenden Burns wuchs die Geldmenge im ersten Quartal 1971 mit einer Jahresrate von 3,2%. Bis zum ersten Quartal 1972 schoss das Geldmengenwachstum auf eine Jahresrate von 11%. 1972 wuchs die Geldmenge um 25% schneller als 1971. Doch die Geldmengenausweitung unter Ben Bernanke ist nicht minder atemberaubend.

Die Entwertung des Dollars hat bereits dazu geführt, dass viele Anleger nun darauf aus sind, ihre in Dollar denominierten Papierinvestments in Richtung harter Vermögenswerte umzuschichten – das ist der Grund, warum sie immer stärker in Rohstoffe investieren. Dieser Trend ließ sich auch in den 70er Jahren beobachten. Von 1978 bis 1980 kam es zu einer Verdreifachung des Goldpreises und seit 2009 hat sich der Goldpreis ebenfalls verdoppelt. Die jüngsten Lockerungsmaßnahmen der Fed haben den Goldpreis immer weiter in die Höhe getrieben, und es deutet einiges darauf hin, dass eine dritte Runde quantitativer Lockerungsmaßnahmen den Goldpreis auf über USD 2.000 pro Unze treiben dürfte.