Steve Saville, The Speculative Investor, 16.09.2012

Der große H. L. Mencken schrieb:

„Während sich die Demokratie perfektioniert, repräsentiert das Amt des Präsidenten mehr und mehr die innere Seele des Volks. An einem großartigen und glorreichen Tag wird der Herzenswunsch der einfachen Leute vom Land in Erfüllung gehen und das Weiße Haus von einem absoluten Vollidioten besetzt werden.“

Mit der Präsidentschaft von George W. Bush hat die Demokratie in den USA unstreitig Menckens Zustand der „Perfektion“ erreicht. Letzte Woche fiel uns jedoch auf, dass oben stehendes Zitat bis auf ein paar wenige Wörter mittlerweile aber auch auf das Zentralbankwesen zutrifft:

„Während sich das Zentralbankwesen perfektioniert, repräsentiert das Amt des Vorsitzenden der Fed mehr und mehr die innere Seele des Volks. An einem großartigen und glorreichen Tag wird der Herzenswunsch der einfachen Leute vom Land in Erfüllung gehen und die Federal Reserve von einem absoluten Vollidioten angeführt werden.“

Es können nun keine Zweifel mehr daran bestehen, dass mit Ben Bernankes Aufstieg zum Fed-Vorsitzenden auch das Zentralbankwesen Menckens Zustand der „Perfektion“ erreicht hat.

Die Fed hat jetzt also etwas getan, wovon wir annahmen, dass sie über genug Verstand verfügen würde, es nicht zum jetzigen Zeitpunkt zu tun. Die USA haben jetzt ihr „QE3“. Die Fed erklärte, dass sie unbefristet monatlich USD 40 Milliarden an hypothekarisch besicherten Wertpapieren kaufen würde, um „bei den langfristigen Zinssätzen für einen Abwärtsdruck zu sorgen, die Hypothekenmärkte zu stützen und dabei zu helfen, die allgemeine finanzielle Situation zu verbessern.“

Die Zinssätze befinden sich bereits auf Allzeittiefs, aber die Fed ist ganz offenkundig der Meinung, dass die US-Wirtschaft zurzeit noch niedrigere Zinsen benötigt.

Dadurch, dass die Zinssätze unter ihre Marktniveaus gedrückt werden, schadet man den Sparern und hilft den Schuldnern – zumindest den Schuldnern, die in der Lage sind, sich zu diesen künstlich niedrigen Zinssätzen Geld zu leihen. Die US-Bundesregierung ist der mit Abstand größte Schuldner, der in der Lage ist, sich die Vorteile dieser niedrigen Zinssätze zunutze zu machen, weshalb die Regierung zweifelsohne der größte Begünstigte dieser Geldpolitik ist.

Es ist daher absolut gerechtfertigt, zu sagen, dass die Geldpolitik der US-Notenbank zu einem Vermögenstransfer vom Privatsektor in Richtung Bundesregierung führt. Kein guter Ökonom würde einen solchen Vermögenstransfer als Nettonutzen für die Wirtschaft bezeichnen. Darüber hinaus sind diese Maßnahmen unethisch. Aber das ist es ja, worum es bei der Fed geht – um schlechte Ökonomie und schlechte Ethik.

In den guten alten Zeiten – also vor 2012 – hätte die US-Notenbank noch eine Deflations-Panik abgewartet, bevor sie ihre Geldschleusen geöffnet hätte. Das jüngste Inflationsprogramm stellt daher eine bedeutende strategische Neuausrichtung dar. Dieser Strategiewechsel ist … der mit Abstand wichtigste Aspekt der Fed-Entscheidung von letzter Woche.

Im großen Ganzen ist eine Schuldenmonetisierung von USD 40 Milliarden pro Monat keine große Sache – wie wahrscheinlich auch zahlreiche Deflationisten behaupten werden. Was hingegen eine große Sache ist, ist die Tatsache, dass die US-Notenbank ein neues Inflationsprogramm eingeleitet hat, obwohl es keinerlei Hinweise auf irgendeine Art von Preisdeflation gibt und die Geldinflation bereits auf hohem Niveau verharrt.

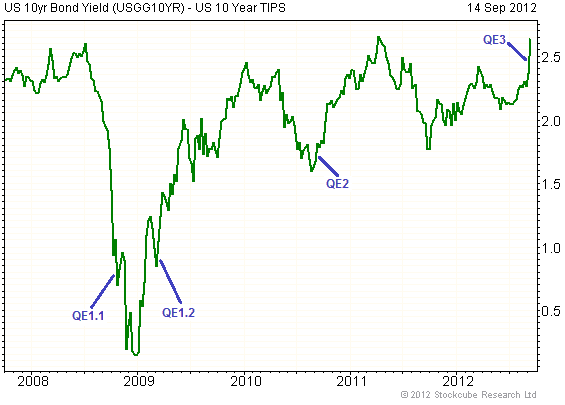

Um den Unterschied zwischen der jüngsten quantitativen Lockerung und den früheren Programmen noch einmal zu verdeutlichen, werden wir Ihnen im Folgenden zwei Grafiken präsentieren. Die erste Grafik stammt von Fullermoney.com und zeigt die Zinsdifferenz zwischen normalen zehnjährigen US-Staatsanleihen und „inflationsgeschützten“ zehnjährigen US-Staatsanleihen.

Wir nennen diesen Chart die „erwartete VPI-Entwicklung“, da er die Markterwartungen bezüglich des künftigen Verbraucherpreisindexes widerspiegelt. Einfach gesagt ist dieser Chart ein Indikator für die künftigen Inflationserwartungen.

Bemerkenswert ist in diesem Zusammenhang, dass die erwartete VPI-Entwicklung bei vorangegangenen Lockerungsprogrammen entweder auf ein 12-Monatstief (im Falle von QE2) oder gleich auf ein mehrjähriges Tief gefallen war (bei QE1.1. und QE1.2). Das letzte Lockerungsprogramm wurde jedoch losgetreten, obwohl sich die erwartete VPI-Entwicklung in der Nähe eines mehrjährigen Höchststands befindet.

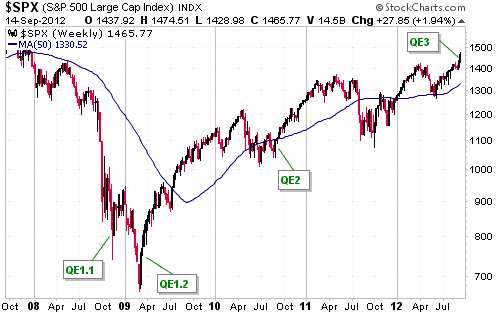

Die zweite Grafik verdeutlicht, dass, als die früheren QE-Programme eingeleitet wurden, der weit gefasste US-amerikanische Aktienindex S&P 500 „überverkauft“ war, und sich entweder nahe eines 12-Monatstiefs oder eines längerfristigen Tiefs befand.

Das alles ist so außergewöhnlich, dass wir uns fragen müssen: Was haben diese Typen auf dem letzten Treffen des Offenmarktausschusses (FOMC) eigentlich geraucht?

Wahrscheinlich haben sie überhaupt nichts geraucht. Ben Bernanke und praktisch alle anderen Mitglieder des FOMC glauben allen Ernstes, eine nachhaltige Stärkung und Verbesserung der Wirtschaft erreichen zu können, indem sie Geld fälschen und die Zinssätze manipulieren.

Die Wurzel des Problems ist, dass sie schlechten Wirtschaftstheorien anhängen – und wenn die Wirtschaft dann auf eine bestimmte Dosis nicht so reagiert, wie sie es eigentlich erwartet hatten, halten sie automatisch eine höhere Dosis für angemessen. Dass sie eine völlig falsche Diagnose gestellt haben, dämmert diesen guten Ärzten natürlich nicht. Das ist vergleichbar mit Astronomen, die versuchen, Planetenbewegungen mit der Theorie zu erklären, dass sich alles um die Erde dreht.

Das Entscheidende ist, dass, wenn die gewünschten Ziele mit dem jüngsten Programm nicht erreicht werden, es von der Fed nicht als Scheitern ihrer „geldpolitischen Stützungsmaßnahmen“ erachtet werden wird, sondern sie stattdessen zu der Schlussfolgerung gelangen werden, dass das Scheitern auf zu geringe geldpolitische Stützungsmaßnahmen zurückzuführen ist, was dann als Grund dafür herangezogen wird, die Dosis dieser völlig sinnlosen Medizin zu erhöhen. Dieser Prozess dürfte solange anhalten, bis die Preisinflation von weiten Teilen der Bevölkerung als bedeutendes Problem wahrgenommen wird.

Der hier vorgestellte Prozess war bereits vor letzter Woche voll im Gang, doch durch die jüngsten Entscheidungen der Fed wird er noch einmal bedeutend beschleunigt. Das ist gut für Gold und schlecht für die US-Wirtschaft.