Peter Degraaf, Pdegraaf.com, 31.10.2012

Die technische Analyse ist ein großartiges Werkzeug, um zu untersuchen, wie sich Märkte in der Vergangenheit verhalten haben. Seit den Anfängen der Menschheitsgeschichte fanden die meisten Entwicklungen in Zyklen statt, und auch in den Märkten können wir Muster identifizieren, die dazu neigen, sich zu wiederholen. In Verbindung mit Untersuchungen über die Fundamentaldaten eines Markts wird die technische Analyse heutzutage praktisch von allen erfolgreichen Tradern genutzt.

Einige dieser Kursmuster treten so oft auf, dass diesen Kursbewegungen bestimmte Namen zugewiesen wurden. Beispielsweise könnte man hier die „Kopf-Schulter-Formation“, die „Tasse mit Henkel“-Formation oder das „aufsteigende Dreieck“ nennen.

In diesem Artikel werden wir uns jedoch einem anderen Kursmuster zuwenden, das von Gold jüngst ausgebildet wurde und in den vergangenen sieben Jahren nur vier Mal beobachtet werden konnte. Und jedes Mal, wenn es während der vergangenen sieben Jahre beobachtet werden konnte, folgten starke Preisanstiege.

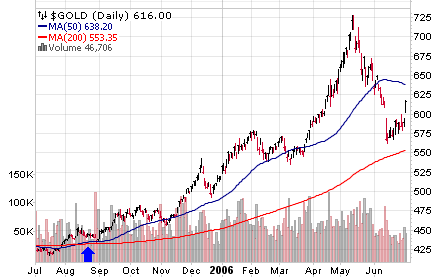

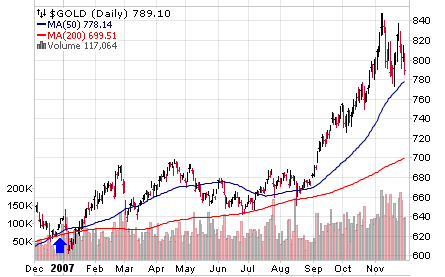

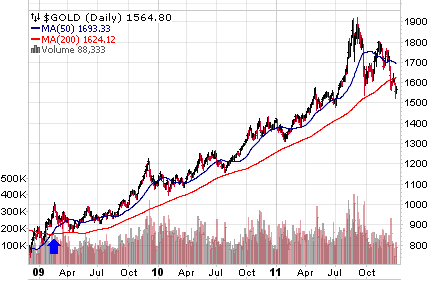

Das Kursmuster heißt „goldenes Kreuz“ oder auch „Bullenkreuz“. In den nachfolgenden Goldpreischarts von Stockcharts.com wurde dieses Kursmuster mit einem blauen Pfeil markiert.

Im August 2005 durchbrach die 50-Tage-Linie die 200-Tage-Linie und bildete somit ein goldenes Kreuz aus. Gold wurde zu diesem Zeitpunkt mit USD 345 pro Unze gehandelt. Neun Monate später lag der Goldpreis bei USD 725 pro Unze.

Im Dezember 2006 kam es beim Goldpreischart abermals zu einem goldenen Kreuz. Gold wurde damals mit USD 625 pro Unze gehandelt. Elf Monate später lag das gelbe Metall bei USD 850 pro Unze.

Im März 2009 bildete der Goldpreis erneut ein goldenes Kreuz aus. Gold kostete USD 900 pro Unze, und 13 Monate später war Gold bereits auf ein neues Allzeithoch von USD 1.920 pro Unze gestiegen.

Im Folgenden sehen Sie den aktuellen Goldpreischart. Vor ein paar Wochen durchbrach die 50-Tage-Line ein weiteres Mal die 200-Tage-Linie (blauer Pfeil). Damit sich dieses Kursmuster bestätigt, muss man warten, bis beide Durchschnitte steigen (so wie es aktuell der Fall ist). Wenn der Goldpreis über dem grünen Pfeil angelangt ist, kann eigentlich davon ausgegangen werden, dass der Rücksetzer, der Anfang Oktober begann, vorbei ist.

Der Relative-Stärke-Index (RSI), der sich im oberen Teil des Charts findet, ist von überverkauft auf überkauft umgeschwenkt. Der MACD-Indikator am unteren Rand des Charts liegt erneut auf seiner langfristigen Stützungslinie. Der CCI-Indikator, der sich direkt unter dem Goldpreis befindet, scheint sein übliches Tief auszubilden (grüne Kästchen).

Wie stark wird Gold dieses Mal steigen? Sollte Gold seine Preisanstiege von 2006 wiederholen, würde das gelbe Metall auf USD 2.740 pro Unze klettern; würde die Preisentwicklung von 2007 erreicht, läge das nächste Rekordhoch bei USD 2.640 pro Unze; sollte Gold jedoch die Performance des Jahres 2011 wiederholen, entspräche dies einem Goldpreis von USD 3.330 pro Unze.

Wie sagte Mark Twain so treffend: „Die Geschichte wiederholt sich nicht immer, aber oftmals reimt sie sich.“

Doch wie sehen eigentlich die Fundamentaldaten für Gold aus? Auf einem Bein, der technischen Chartanalyse alleine, kann man schließlich nicht stehen. Der aktuelle Goldbullenmarkt wird durch verschiedene Faktoren angeheizt:

1. Die Haushaltsdefizite der Regierungen.

2. Die negativen Realzinsen (der Verbraucherpreisindex ist höher als die Zinssätze).

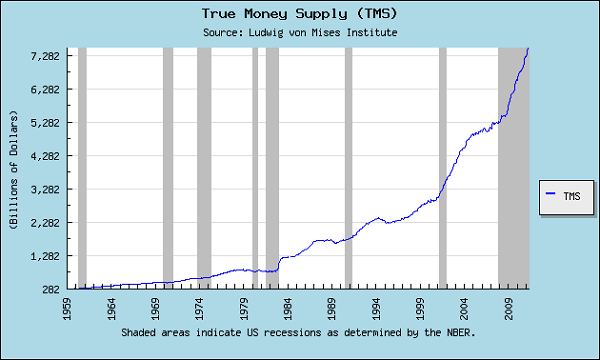

3. Die steigende Geldmenge; immer mehr US-Dollars und Euros jagen einer begrenzten Menge an Gold hinterher.

Die nächste Grafik ist ein gutes Beispiel, um sich Punkt 3 noch einmal zu veranschaulichen:

Die oben stehende Grafik stammt von Mises.org und zeigt, dass die US-Geldversorgung exponentiell steigt. Die grau hinterlegten Bereiche zeigen an, dass eine Rezession im Gang ist. Die Obama-Rezession ist mittlerweile bereits die längste Rezession seit der Großen Depression. Und solange die Rezession weiter anhält, können wir davon ausgehen, dass die Geldmenge weiter steigt, da die Politiker offenkundig nicht in der Lage sind, mit dem Geldausgeben aufzuhören.

Und was ist mit Silber? Sind Silberpreisanstiege nicht so gut wie sicher, wenn sich Gold weiter nach oben schraubt?

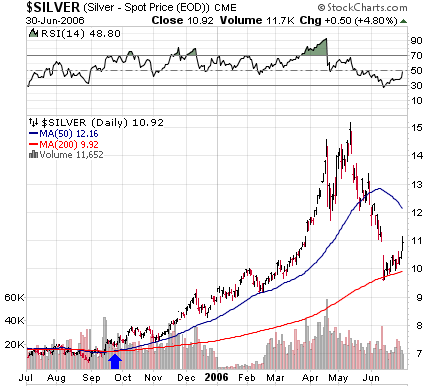

Die oben stehende Grafik zeigt den Silberpreis von Mitte 2005 bis Mitte 2006. Wie Sie sehen können, durchbrach die 50-Tage-Linie im September 2005 die 200-Tage-Linie, was eine Silberrally von USD 7,50 pro Unze auf USD 15,25 pro Unze zur Folge hatte. Das ist ein Preisanstieg von 100%.

Der nachfolgende Silberpreischart zeigt den Augenblick, wo Silber abermals ein goldenes Kreuz ausbildete. Das war im November 2007, und Silber lag zu diesem Zeitpunkt bei USD 14,50 pro Unze. Die daraufhin einsetzende Rally trug das weiße Metall auf USD 21,00 pro Unze, was einem 45%igen Preisanstieg entspricht.

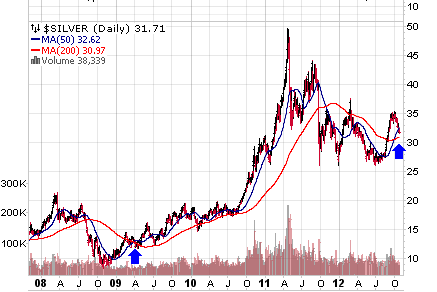

Der oben aufgeführte Chart zeigt das goldene Kreuz, das im April 2009 ausgebildet wurde. Der Silberpreis stieg daraufhin von USD 14,00 pro Unze auf USD 49,50 pro Unze. Das ist ein Preisanstieg von 250%. Auf der rechten Seite des Charts können Sie sehen, dass Silber vor kurzem sein jüngstes goldenes Kreuz komplettiert hat, was wir uns im folgenden Chart aber noch etwas genauer anschauen werden:

Werden wir bei Silber wieder einen 100%igen Preisanstieg sehen wie in 2005? Oder einen 45%igen Preisanstieg wie in 2007? Oder wie wäre es mit einem 250%igen Preisanstieg, so wie es in 2011 der Fall war? Die Zeit wird es zeigen. Sollte Silber seine Preisperformance von 2011 wiederholen können, würde das Metall bis auf USD 130 pro Unze klettern.

In der Zwischenzeit können sich die Silber-Bullen über die Tatsache freuen, dass der Relative-Stärke-Index (im oberen Bereich des Charts) auf seinen einstigen Niveaus notiert, während der CCI-Indikator seine Bodenausbildung zu wiederholen scheint (blaue Kästchen).

Wenn wir auf den SIL blicken – ein börsennotierter Fonds, der Anteile an Silberproduzenten hält –, können wir die bullische „Tasse mit Henkel“-Formation erkennen. Sollte der SIL über den blauen Pfeil hinaus ausbrechen, würde dies den Beginn der nächsten Rally nahelegen. Der grüne Pfeil verweist auf das uns mittlerweile vertraute goldene Kreuz.

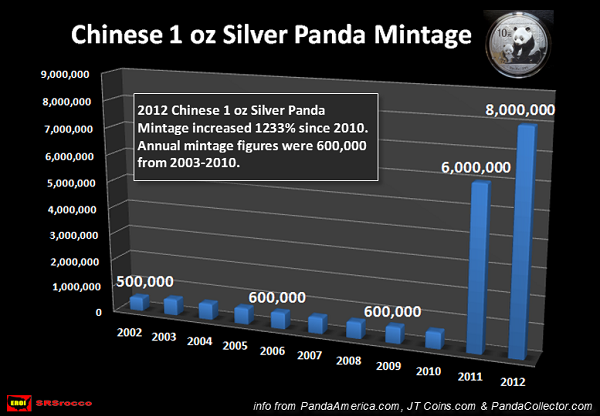

Die oben stehende Grafik stammt von SRSrocco und zeigt einen dramatischen Anstieg bei der Zahl der produzierten chinesischen Panda-Silberanlagemünzen. Mit jeder produzierten Panda-Silbermünze verschwindet eine Unze vom Markt.

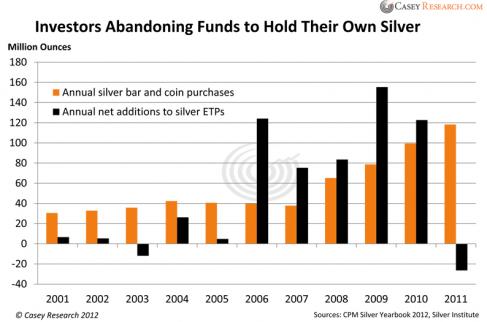

Die nachfolgende Grafik von Casey Research basiert auf Daten aus dem CPM Silber-Jahrbuch und zeigt, dass die Silber-Investoren aus „Papier-Silber“ und „digitalem Silber“ herausgehen (schwarze Balken) und stattdessen in physisches Silber (orangene Balken) umschichten. Und umso mehr Investoren sich für physisches Silber entscheiden, desto schwieriger wird es für die Händler von „digitalem Silber“, den Preis zu diktieren, zu welchem physisches Silber gekauft und verkauft wird.

Und damit wären wir auch schon bei unserem letzten Chart angelangt:

Dieser Chart stammt von Dimitri Speck und zeigt die saisonale Kursentwicklung von Gold. Anhand dieser Grafik wird ersichtlich, dass Gold dazu neigt, nach den Tiefs im Oktober eine Rally hinzulegen.