The Hard Asset Alliance, 02.11.2012

Es geschieht nicht allzu oft, dass sich im Goldmarkt ein bedeutender Wandel beobachten lässt.

Die letzte bedeutende Neuausrichtung bei den Goldanlegern war die die Einführung des ersten börsennotierten Goldfonds in 2004 und die daraufhin einsetzende Explosion bei allen Arten von börsengehandelten Edelmetall- und Edelmetallminenprodukten.

Gegenwärtig findet eine weitere Veränderung statt, während die Geldzuflüsse bei den strukturierten börsengehandelten Goldprodukten wieder abebben, und ich glaube, dass dieser Wandel zwei Dinge signalisiert: Zunächst einmal bestätigt diese neue Entwicklung, dass eine wachsende Zahl an Anlegern im Hinblick auf die rücksichtlosen geld- und finanzpolitischen Maßnahmen, die zurzeit in aller Welt ergriffen werden, immer nervöser wird. Und Anleger, die diesen Trend frühzeitig erkennen, sind natürlich auch in der Lage, sich entsprechend zu positionieren.

Zweitens sagt mir dieser neue Trend, dass jetzt zu handeln – also sich das Gold, das man haben will und benötigt, zu sichern – von entscheidender Bedeutung ist, um sich vor den wahrscheinlichen Auswirkungen zu schützen, die mit dem Berg nicht bezahlbarer Staatsschulden und versprochener staatlicher Zuwendungen einhergehen.

Sollten wir bezüglich der trostlosen Zukunft aller wichtigen weltweiten Fiatwährungen – also dem unaufhaltsamen Niedergang der Kaufkraft des US-Dollars und dem „Abwärtswettlauf“ unter den Währungen – Recht behalten, dürfte man seinen künftigen Lebensstandard erheblich absenken, wenn man es unterlässt, heute zu handeln.

Doch was ist das Neue an diesem Trend? Es ist ein recht simpler, aber nichtsdestotrotz sehr bedeutsamer Wandel …

Die Anleger gehen aus Papiergold in Richtung physisches Gold

Dieser Trend fiel uns erstmals auf, als im vergangenen Jahr gemeldet wurde, dass der Milliardär und Hedge Fonds Manager John Paulson seine Anteile am börsennotierten Goldfonds GLD abgestoßen und sich stattdessen physisches Gold gekauft hatte. Seitdem hat der Wandel von Papiergold in Richtung des physischen Metalls weiter an Fahrt aufgenommen, und mittlerweile ist klar, dass wir es hier ganz unzweideutig mit einem neuen Anlegertrend zu tun haben.

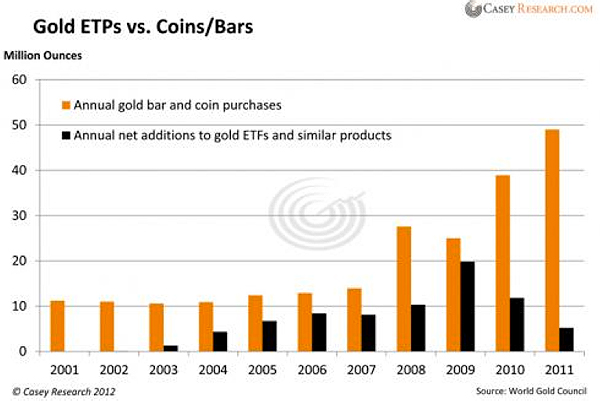

Hier ist der Beweis. Die nachfolgende Grafik zeigt alle Goldmünzen- und Goldbarrenkäufe seit 2001 und stellt diese Daten den Geldzuflüssen bei Gold-Papierprodukten gegenüber:

Während die Käufe von Goldmünzen und Goldbarren seit 2009 um 96% gestiegen sind, sind die Nettozuflüsse bei Papiergoldprodukten um 73% zurückgegangen.

Und obwohl die Anleger, die in börsennotierte Goldprodukte investiert sind, auch physische Goldbarren halten, wird deutlich, dass eine zunehmende Zahl an Anlegern verstärkt in physisches Gold geht, anstatt in seine Papier-Stellvertreter. Das ist eine bemerkenswerte Trendwende, speziell wenn man sich noch einmal die behauptete Popularität der großen börsennotierten Goldfonds vergegenwärtigt.

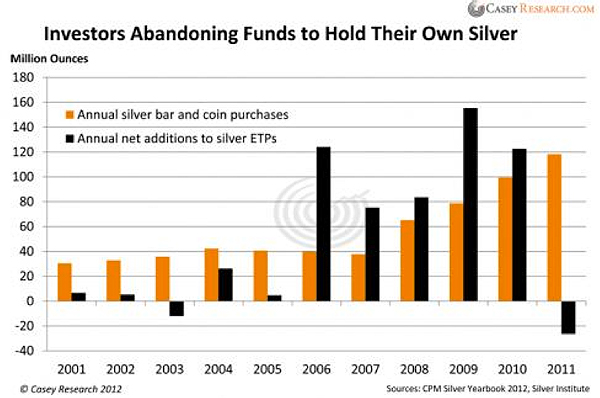

Und bei Silber fällt dieser Trend sogar noch dramatischer aus:

Die Anleger haben ihre Käufe physischen Silbers seit 2007 verdreifacht, während die Nettoabflüsse bei börsennotierten Silberprodukten in 2011 bei 26 Millionen Unzen Silber lagen.

Doch warum findet diese Entwicklung überhaupt statt?

Einige dieser Veränderungen sind mit Sicherheit auf Sorgen über die Fonds an sich zurückzuführen. Während wir hier mal all die Vorwürfe, dass diese Fonds überhaupt nicht über die Edelmetalle verfügen würden, die sie zu halten behaupten, außen vorlassen, gibt es noch weitere Probleme wie die komplizierten Treuhänderschafts-Strukturen und die Möglichkeit, dass die Metalle verleast oder durch Papierzertifikate ersetzt werden.

Ferner hängt dieser Trend mit Sicherheit auch mit der Weltwirtschaft und den Sorgen bezüglich der finanz- und geldpolitischen Lage zusammen. Während die Ängste vor systemischen Risiken weiter zunehmen, ist es für Anleger völlig natürlich, dass sie sich immer stärker den sichersten Methoden, Edelmetalle zu halten, zuwenden. Und wenn man hier noch Entwicklungen wie das MF Global Desaster im letzten Jahr mit hinzunimmt, dann ist es ein Leichtes zu begreifen, warum zahlreiche Anleger es vorziehen, ihre Metalle selbst zu halten, anstatt in Edelmetallfonds zu investieren.

Noch wichtiger ist aber die Frage, was wir angesichts dieses Trends nun eigentlich tun sollten.

Zunächst einmal begrüßen wir diese neue Hinwendung zum physischen Metallbesitz; Gold ist nicht irgendein nebulöses Metall, das einfach nur in einem Schließfach herumliegt und „nichts tut“, sondern es bietet dem Anleger und seiner Familie direkten und unmittelbaren Finanzschutz, wie es durch keinen anderen Vermögenswert möglich ist.

Wir sollten hier auch im Hinterkopf behalten, dass es sich bei Gold vor allem um die weltbeste und geschichtserprobteste Art von Geld handelt – eine Erkenntnis, die man den Menschen während des 20. Jahrhunderts zwar auszutreiben versuchte, an die sie sich nun aber langsam wieder erinnern.

Und das heutige Umfeld ist genau das Umfeld, in welchem Gold glänzt und seine Stärken ausspielen kann: Eine einbrechende Kaufkraft der Papierwährungen, weltweit anfällige Wirtschaften, Inflations- und/oder Deflationsängste, ein wackeliges Bankensystem, unüberwindliche staatliche Schuldenniveaus und atemberaubende Gelddruckprogramme – wenn es jemals eine Zeit gegeben hat, um Gold zu besitzen, dann heute.

Wer das Metall unter seiner direkten Kontrolle und jederzeit Zugriff auf sein Gold hat, ist auch in chaotischen Zeiten in der Lage zu agieren und nicht auf Gegenparteien angewiesen.

Von diesem Trend geht aber auch noch ein weiteres, wenn auch subtileres, Signal aus: Die Diversifikation. Wenn das Risiko groß genug ist, dass die Anleger dazu ermutigt werden, das Metall physisch zu halten, dann lohnt es sich bereits, auch dieses Risiko zu streuen. Man lagert etwas zu Hause, nutzt private Schließfächer, verwahrt einen anderen Teil international – ja selbst die großen institutionellen Anleger nutzen in der Regel mehr als nur eine Lagerstätte. Keine einzige Methode und Lagerstätte ist risikofrei, weshalb man Edelmetalle an mehreren Orten lagern sollte …

Und nicht vergessen: Sollte die Masse erst einmal in den Edelmetallmarkt strömen – sei es nun über Nacht oder sukzessive –, dürfte die Angebotssituation des physischen Metalls zunehmend angespannter werden. Und dies dürfte mit steigenden Aufpreisen und beträchtlichen Anstiegen der Edelmetallpreise einhergehen. Es könnte durchaus sein, dass dieser Prozess bereits begonnen hat, weshalb wir empfehlen, sicher zu stellen, dass die eigenen Gold- und Silberbestände schon heute groß genug sind, um die Krise zu überstehen.

Das Entscheidende ist: Das ist ein Trend, bei dem Sie dabei sein wollen, und Sie wollen bestimmt nicht erst dann auftauchen, wenn der Zug bereits abgefahren ist.