Alena Bialevic & Jeff Clark, 02.01.2012, Casey Research

Für die Edelmetallmärkte war 2011 in vielerlei Hinsicht ein recht bemerkenswertes Jahr. Gold erzielte ein neues Allzeithoch und kletterte am 5. September zwischenzeitlich sogar bis auf die Marke von USD 1.920 pro Unze, und auch Silber stieg am 28. April fast bis auf USD 50 pro Unze.

In beiden Fällen setzten danach Korrekturbewegungen ein. Silber beendete das Jahr enttäuschend, und auch Gold lag in 2011 unter den Erwartungen. Die Gold- und Silberminenaktien mussten ebenfalls Verluste einstecken. Die Juniorminentitel traf es gleich doppelt schwer, da sie ihr schlimmstes Jahresergebnis seit 2008 verbuchen mussten.

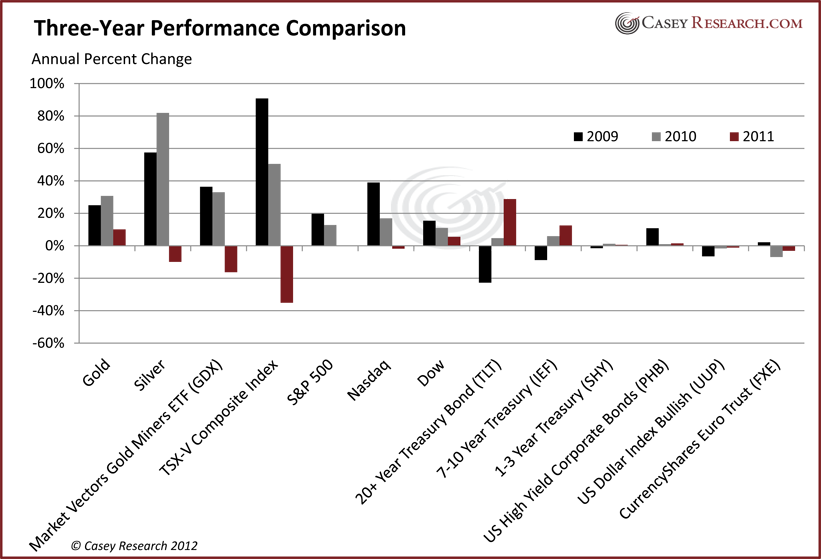

Im Folgenden sehen Sie eine Übersicht, in der die Performance der wichtigsten Vermögensklassen in 2011 ausgewiesen wird:

Gold erzielte in 2011 das elfte Jahr in Folge einen Jahresgewinn und konnte seinen Bullenmarkt, der im Jahre 2001 seinen Anfang nahm, somit weiter fortsetzen. In 2011 legte das gelbe Metall auf Dollarbasis um 10,1% zu – das ist ein ordentlicher Zugewinn, obwohl dieser im Vergleich zu früheren Jahren dann doch etwas dürftig erscheint.

Silber hat auf Dollarbasis im vergangenen Jahr fast 10% eingebüßt, was vornehmlich auf seine Eigenschaft, gleichzeitig Geld- wie auch Industriemetall zu sein, zurückzuführen ist. Hatten die Sorgen rund um die Fiatwährungen zu Beginn des Jahres noch dafür gesorgt, dass der Silberpreis kräftig angeheizt wurde, musste das weiße Metall im weiteren Jahresverlauf aufgrund von Sorgen bezüglich der weltwirtschaftlichen Entwicklung all seine Zugewinne wieder abgeben.

Die Goldminenaktien entwickelten sich den überwiegenden Teil des letzten Jahres enttäuschend und mit der Goldkorrektur im Dezember kam es am Ende sogar noch zu zusätzlichen Kurseinbrüchen.

Unterdessen haben all jene, die in 2011 in US-Schulden investiert waren, ordentliche Gewinne eingefahren. US-Staatsanleihen konnten einen ihrer stärksten Jahresgewinne verzeichnen, und trotz der Herabstufung der Kreditwürdigkeit der USA gehörten diese Papiere zu den Vermögensklassen mit der besten Performance in 2011. Die preistreibenden Faktoren sind die zunehmende Angst vor der europäischen Staatsschuldenkrise sowie das Versprechen der US-Notenbank Federal Reserve, die Zinssätze bis Ende 2013 unten zu halten.

Doch vielleicht ist es besser, wenn wir das vergangene Jahr in einem etwas größeren Kontext betrachten und uns ansehen, wie sich die Investments innerhalb der letzten drei Jahre entwickelt haben?

Obwohl sich bezüglich des oben aufgeführten Charts jede Menge sagen ließe, kommen wir lieber gleich zum Entscheidenden: Trotz einer höheren Marktvolatilität würden wir eher in Vermögensklassen investieren, die auf linken Seite der Grafik zu finden sind, als in Werte, die rechts stehen.

Nun gut, das Jahr 2011 ist jetzt Geschichte. Die entscheidende Frage ist daher, ob Gold auch in 2012 zu den besten Anlageklassen gehören wird? Wir werden uns im Folgenden anschauen, was wir dieses Jahr basierend auf den vorangegangenen Ereignissen erwarten können:

Aus fundamentaler Sicht spricht weiterhin alles für Gold

Die Goldnachfrage aus dem Investmentbereich und seitens der Zentralbanken ist vergangenes Jahr dramatisch angewachsen. Des Weiteren bleibt festzuhalten, dass die Käufe weltweit erfolgten. Die großen Goldkäufe setzten zu Anfang des Jahres zunächst in Europa während der ersten schweren Wehen der Eurokrise und dann in Japan nach dem Atomunfall in Fukushima ein.

Die Kleininvestoren und großen Geldinstitutionen kauften Gold aufgrund wirtschaftlicher, finanzieller, monetärer und politischer Unsicherheiten. Wir gehen, ehrlich gesagt, nicht davon aus, dass sich diese Faktoren in nächster Zeit ändern werden.

Überdies setzen zahlreiche Länder die Entwertung ihrer Währungen mit phänomenaler Geschwindigkeit fort. Während US-Staatsanleihen in der Tat eine gute Möglichkeit sein können, dort vorübergehend sein Geld zu parken, sollte man sich darüber im Klaren sein, was hinter diesen Finanztiteln steht: Nichts.

Der US-Dollar ist nichts weiter als eine reine Fiatwährung. Ein wirklich sicher Hafen ist aber etwas, das sich durch die Regierungen weder entwerten noch vollständig vernichten lässt. Aufgrund der Inflation büßen Dollars fortwährend an Kaufkraft ein.

Fakt ist jedenfalls, dass die Ursachen des gegenwärtigen Goldbullenmarkts in nächster Zeit nicht verschwinden werden. Anleger und Sparer sollten darauf achten, dass ihre Anlagestrategie diesem Umstand entsprechend Rechnung trägt.

Lassen Sie sich nicht von den Verheißungen angeblichen Wirtschaftswachstums zum Narren halten

Die US-Wirtschaft beendete das Jahr 2011 mit vermeintlich guten Daten: Der Arbeitsmarkt verbessert sich, Benzin ist billiger geworden, das Verbrauchervertrauen legte wieder zu, der Immobilienmarkt zeigt erste Hinweise auf eine Erholung und die Weihnachtsverkäufe fielen besser aus, als die meisten Ökonomen dachten. Sind die USA also doch in der Lage, sich durch Wachstum von ihrer Schuldenlast zu befreien?

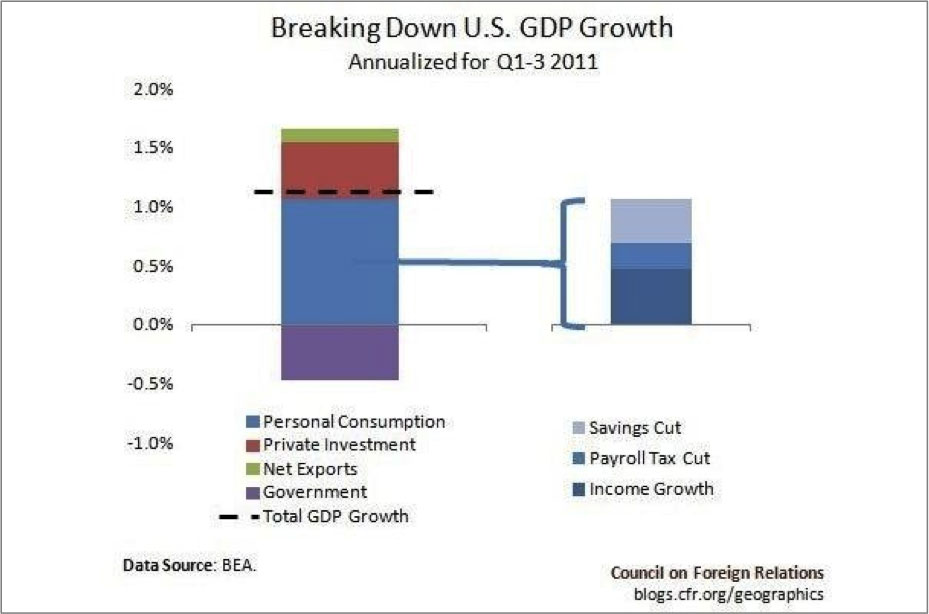

Wir gehen davon aus, dass nur geringe Aussichten darauf bestehen, dass das Wachstum in den USA im Jahre 2012 nachhaltig sein wird. Zunächst einmal ist hier anzumerken, dass der überwiegende Teil des BSP-Wachstums in 2011 dem Privatkonsum geschuldet ist, und zwar hauptsächlich der Verringerung der Sparquote sowie Gehaltszuwächsen.

Starkes und nachhaltiges BSP-Wachstum kommt jedoch aus der Produktion und nicht aus dem Konsum. Doug Casey hat in der Vergangenheit immer wieder darauf hingewiesen, dass genau das auch das Geheimnis seines Privatvermögens ist: „Produziere mehr, als du verbrauchst, und spare und investiere die Differenz.“

Zweitens: In einem kürzlich veröffentlichten Artikel der Zeitschrift Time Magazine heißt es:

„Die Regierung sagt, dass die wöchentlichen Einkommen von November 2010 bis letzten Monat [November 2011] inflationsbereinigt um 1,8% zurückgegangen sind … Verbraucher haben ihre Spar- oder Kreditkarten genutzt, um ihre Käufe zu finanzieren.“

Also für uns hört es sich nicht so an, als wären das Hinweise auf eine starke und nachhaltige Wirtschaftsentwicklung. Wenn man hier nun auch noch die explodierende US-Verschuldung sowie die anhaltenden Haushaltsdefizite hinzunimmt, lässt sich feststellen, dass das Wachstum des US-BSP hauptsächlich auf neue Schulden zurückzuführen ist.

Erstmals seit 1947 haben die US-Schulden wieder das BSP überstiegen – und sollten sich die Keynesianer mit ihren Ideen tatsächlich durchsetzen, besteht die Lösung des massiven Schuldenüberhangs darin, noch mehr Schulden zu machen. Derartige Mätzchen, ganz egal, wie man sie auch nennen mag, sind für die Goldpreisentwicklung natürlich extrem positiv.

Sparer und Anleger sollten ihr Vermögen daher besser mit Gold schützen anstatt mit Fiatwährungen.

Der Goldpreis wird auch künftig heftigen Kursschwankungen ausgesetzt sein

In 2011 lag der durchschnittliche Goldpreis bei USD 1.571,50 pro Unze. Gegenüber dem durchschnittlichen Goldpreis des Jahres 2010 ist das ein Anstieg in Höhe von 28%. In unserem letzten Artikel zum Thema Goldpreiskorrekturen hatten wir ja bereits darauf hingewiesen, dass die Goldpreiskorrekturen (bei Preiseinbrüchen von mehr als 5%) seit dem Jahre 2001 im Schnitt bei 12,5% liegen.

Rückgänge dieses Umfangs sind völlig normal. Und da dies immer wieder passieren wird, sind wir auch stets so guten Mutes, wenn es bei Gold und den Goldminenaktien zu Abverkäufen kommt. Sparer und Anleger sollten daher versuchen, während der Korrekturphasen zu kaufen. Die Jahresendgewinne werden dann logischerweise höher ausfallen, als der jährliche Gewinnzuwachs.

Goldminenaktien sind immer noch spottbillig

Ja, die Edelmetallminenaktien hinkten den Edelmetallen während des Jahres 2011 hinterher. Und ja, sie waren in 2011 eine echte Enttäuschung – aber 2011 ist ja auch nur ein Kapitel dieses Goldbullenmarkts.

Bei den meisten Minen sind die Gewinnmargen hoch, die Dividenden steigen und die Bewertungen sind extrem niedrig – und das trotz der jüngsten Preiskorrekturen bei Gold und Silber. Wir können Ihnen auch nicht sagen, wann hier eine Trendwende einsetzt, aber wir sind uns sicher, dass die Zeit kommen wird, wo sich die Minenaktien wieder überproportional gut entwickeln werden – speziell wenn der größeren Investmentgemeinde erst einmal der Wert dieser Papiere ins Auge sticht und auf einmal alle danach schreien, stärker am Goldmarkt partizipieren zu wollen.

Das alte Sprichwort „Kaufe billig und verkaufe teuer“ gilt immer noch. Was Goldminenaktien anbelangt, sind wir immer noch in der „kaufe billig“-Phase.

Wenn Sie das Gefühl haben, dass 2011 für Ihr Gold-Portfolio ein Reinfall war, empfehlen wir ihnen, das nicht überzubewerten. Genau solche Gefühle herrschen nämlich immer dann vor, wenn sich dem cleveren Investor die besten Kaufmöglichkeiten bieten. Die beste Möglichkeit, billig zu kaufen, bietet sich immer dann, wenn andere verkaufen. Die aktuellen Preisschwächen zu nutzen, um sich für den nächsten Aufwärtsschub zu positionieren, ist genau die Methode, wie man den Goldbullen reiten sollte

Wir sollten uns in diesem Zusammenhang auch noch einmal vergegenwärtigen, dass Kursschwankungen keine Einbahnstraße sind: Genauso wie Kurskorrekturen einsetzen, wird es auch wieder zu Aufwärtsschüben kommen – da sind wir uns sicher. Und angesichts des dürftigen Zustands des weltweiten Finanzsystems und all der Versuchungen, die Druckerpressen anzuwerfen, dürfte eine dieser uns noch bevorstehenden Aufwärtsbewegungen am Ende in der Tat atemberaubend ausfallen.