Die EU-Schuldenkrise ist nach wie vor voll intakt und wird in nächster Zeit auch nicht abebben. Die Krise könnte nur eingedämmt werden, wenn die Steuereinnahmen der EU-Pleiteländer explodieren und deren Wirtschaften asiatische Wachstumszahlen aufweisen. Das ist aber Utopie. Die Entwicklungen tragen dazu bei, dass Fiatwährungen immer suspekter werden, während Gold weiter an Renommee gewinnt. Den Industrieländern stehen in den kommenden Jahren Währungskrisen bevor, wie sie die Welt noch nicht gesehen hat

Julian D. W. Phillips, Goldforecaster.com, 21.02.2012

Einige Investoren dürften der Auffassung sein, dass die Schuldenkrise in der Eurozone nun dank des Griechenland-Rettungspakets der EU-Mitgliedsstaaten gelöst worden ist. Ganz egal, ob dem tatsächlich so ist oder nicht, stellt sich die Frage, ob die Entwicklungen überhaupt irgendeinen Einfluss auf den Goldpreis haben.

Zunächst einmal ist bezüglich der Lösung der Griechenland-Krise anzumerken, dass immer noch zahlreiche Hindernisse im Weg liegen. Hierzu zählt die Tatsache, dass die privaten Halter griechischer Staatsanleihen den Schuldenschnitt in Höhe von 53% und die niedrigen Zinssätze, die sie bis 2015 bekommen würden, erst einmal akzeptieren müssen.

Gehen wir im Folgenden einfach mal vom bestmöglichen Szenario aus und nehmen an, dass die Halter griechischer Staatsanliehen die Bedingungen akzeptieren werden. Die ersten Reaktionen bestünden darin, dass die Märkte steigen und sich auf neuen Niveaus halten würden, ohne dabei in Euphorie zu verfallen. Diese Marktbewegungen sind größtenteils jedoch bereits eingepreist worden.

Mittlerweile lässt sich sogar wieder eine Umschichtung von Geldern aus US-Staatsanleihen in Richtung Euro beobachten – doch handelt es sich hierbei bisher nur um minimale Beträge.

Im diesem Artikel werden wir uns anschauen, welchen Auswirkungen die aktuellen Entwicklungen auf die Edelmetallpreise haben werden.

Griechenland – die Fakten

Man kann die Geschichte rund um Griechenland drehen und wenden wie man will, die Fakten bleiben davon unberührt:

- Griechenland ist bereits zahlungsunfähig und nicht in der Lage, seine Schulden zu bedienen. Vor dem Hintergrund dieser Staatspleite wurden die gesamten Schulden neu strukturiert.

- Griechenlands Wirtschaft befindet sich gerade auf dem Weg in eine Depression, bzw. ist bereits in einer Depression gefangen. Die griechische Wirtschaft schrumpft zurzeit mit einer Jahresrate von 7%, eine Entwicklung, die sich weiter fortsetzen dürfte. Das bedeutet, dass sich die Rückgänge bei den Staatseinnahmen rasch fortsetzen werden. Der Zeitvertreib des griechischen Volks namens „Steuerhinterziehung“ dürfte hierdurch aller Vorausschau nach ordentlich angeheizt werden.

- Die griechische Regierung ist überhaupt nicht in der Lage, den Schuldendienst zu bewältigen. Selbst wenn Griechenland das nächste Rettungspaket bekommt, wird es weiterhin auf internationale Hilfe angewiesen sein, um der Staatspleite zu entgehen.

Weitere überschuldete Euroländer

Unterdessen besteht immer noch die Gefahr, dass auch Portugal, Spanien und Italien einer Rettung bedürfen. Die Misere dieser Länder ist ein sicherer Hinweis darauf, dass die EU-Schuldenkrise weiterhin voll intakt ist. Es besteht nur wenig Hoffnung darauf, dass sich die Situation verbessern wird!

Die Europäische Union bräuchte jetzt in den schwachen Wirtschaften der Eurozone eigentlich stark steigende Steuereinnahmen – aber genau diese Entwicklung ist völlig unwahrscheinlich!

Da das griechische Rettungspaket nun bestätigt wurde, könnte es zu einer erhöhten Interbanken-Liquidität und einem Anstieg der Geldumlaufgeschwindigkeit kommen, die am Ende sogar bis in die Geschäftswelt vordringen könnten.

Aber sollen wir jetzt wirklich mit Wirtschaftswachstum rechnen – das eigentlich benötigt würde, um die Schuldenkrise wenigstens im Zaum zu halten? Es würde Wachstumszahlen im Stile der asiatischen Länder bedürfen (oder einer massiven Inflation), um das Schulden/BSP-Verhältnis der Industrieländer wieder auf beruhigende Niveaus abzusenken.

Wo die Goldpreisfindung stattfindet

Die Märkte der Industrieländer diktieren die aktuellen Tageskurse von Gold und Silber, da die Industrieländer über die Handelszentren für die Abwicklung der Käufe und Verkäufe verfügen. Der Rest der Welt ist gezwungen, an diesen Märkten zu partizipieren, um die besten Preise zu bekommen und von den liquidesten Märkten und den größten weltweit handelbaren Mengen an Edelmetall profitieren zu können. Diese Tatsache wird sich in nächster Zeit nicht ändern.

Ja, China baut sich gerade einen eigenen Edelmetallmarkt auf, und es könnte in der Tat irgendwann der Zeitpunkt kommen, wo die Chinesen den Edelmetallmarkt beherrschen werden, da dort auch die größte Nachfrage zu finden sein wird.

China ist zurzeit der weltgrößte Goldproduzent. Der überwiegende Teil des in China geförderten Goldes gelangt aber garnicht erst auf den offenen Markt. Wir gehen davon aus, dass die chinesische Goldproduktion dazu genutzt wird, die staatlichen Goldreserven auszubauen.

Die unmittelbarste Kursbewegung bei Gold infolge der vermeintlichen Lösung der griechischen Schuldenkrise dürfte daher an den Edelmetallmärkten der Industrieländer zu beobachten sein, speziell beim London Goldpreisfixing. Wir rechnen damit, dass es zu einer unmittelbaren und leichten Reaktion kommen wird, die am Anfang zu einem Goldpreisanstieg führt.

Die langfristigen Faktoren des Goldmarkts

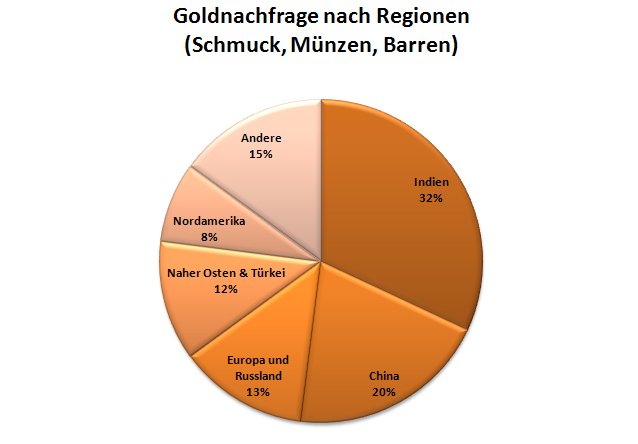

Die weltweite Edelmetallnachfrage wird nicht von den Industrieländern dominiert. Wie Sie in der unten stehen Grafik sehen können, stellen die Industrieländer lediglich einen sehr kleinen Teil der Edelmetallnachfrage. Ja, für Investoren kann es in der Tat verwirrend sein, wenn sie sich der Tatsache gewahr werden, dass der überwiegende Teil der Edelmetallnachfrage auf unterentwickelte Länder zurückzuführen ist und diese Nachfrage lediglich über ein globales Bankennetzwerk in die Märkte der Industrieländer kanalisiert wird.

Auf diese Weise sind die Märkte der Industrieländer in der Lage, kurzfristig Aufwärts- und Abwärtsdruck auf die Edelmetallpreise auszuüben, während die langfristige Preisentwicklung vom Nachfragedruck der Schwellenmärkte beherrscht wird. Die Schwellenmärkte sind es also, die den Trend dominieren und auch künftig weiter dominieren werden.

Der zweite bedeutende Aspekt bei der langfristigen Goldpreisentwicklung – der auch Auswirkungen auf die kurzfristige Preisfindung hat – ist die Goldnachfrage der Zentralbanken in den Schwellenländern.

Die jüngsten Daten des World Gold Council belegen, dass die Zentralbanknachfrage zurzeit ein Ausmaß erreicht hat, das dem einstigen Höhepunkt der Goldabverkäufe der westlichen Zentralbanken entspricht. Ein Abverkauf von 450 Tonnen pro Jahr verwandelt sich nun also in rund 450 Tonnen Nachfrage. Wir haben es hier mit einer bedeutenden strukturellen Veränderung der Dynamik des Goldmarkts zu tun.

Die Lehre, die sich aus der Krise auf beiden Seiten des Atlantiks ziehen lässt, ist, dass es im höchsten Maße töricht wäre, die Geschichte wie auch die gegenwärtigen Entwicklungen im Rahmen der Schuldenkrise einfach zu ignorieren, wenn man über langfristige Währungs-Investments nachdenkt.

Gold ist mittlerweile zu einem bedeutend respektableren Investment geworden, als dies noch vor 40 Jahren der Fall gewesen ist. Aktuell lässt sich beobachten, dass Gold Ländern wie dem Iran und dem Sudan und (hinter den Kulissen) einigen der in Schwierigkeiten befindlichen Länder Europas dabei hilft, ihre Probleme zu lindern, da das gelbe Metall internationale Kredite und niedrigere Zinssätze ermöglicht.

Gold erlaubt es den Ländern, internationalen Handel zu treiben, obwohl ihnen dies aufgrund ihrer aktuellen Situation eigentlich nicht möglich wäre. Das bestätigt, in welche Richtung es in Zukunft gehen wird, und es bestätigt auch die herausragende Bedeutung, die Gold künftig im globalen Geldsystem einnehmen wird.

Goldkäufe der Zentralbanken in einer sich verändernden Welt

Warum bauen Russland und China ihre Goldreserven eigentlich immer weiter aus? Warum gibt es so viele Länder in Asien, Südamerika und anderen Regionen, die die ihre Goldbestände langsam aber sicher kontinuierlich aufstocken?

Wenn wir versuchen, ein paar Jahre in die Zukunft zu blicken, dann eröffnet sich uns eine Welt, die von der jetzigen gänzlich verschieden ist. Der Osten wird genauso reich sein wie die Industrieländer, wenn nicht gar reicher. Die politischen Spannungen werden anwachsen, da die Schwellenländer sich weigern werden, sich den Diktaten der Industrieländer zu unterwerfen. Die Industrieländer werden ihre vorherrschende Rolle einbüßen.

In einer solchen Welt der finanziellen Umwälzungen, Spannungen und sich verändernden Handelsmuster wird das gegenwärtige Vertrauen in eine einzige weltweit vorherrschende Währung abnehmen und in Richtung der Akzeptanz einer Vielzahl von Währungen gehen, wobei es sogar einige neue Währungen geben wird.

Diese Veränderungen werden die älteren Währungen, die über solange Zeit hinweg in viel zu starkem Maße gedruckt worden sind, dazu zwingen, der Realität ins Auge zu blicken. Der internationale Handel wird in Zukunft maßgeblich durch die Vorlieben bei den Devisenreserven bestimmt werden.

Das bedeutet, dass es beim japanischen Yen, dem Dollar, dem britischen Pfund usw. zu Abverkäufen kommen wird – Abverkäufe, die zu einer Werte-Krise führen werden. Wir werden es in Zukunft mit Währungskrisen zu tun bekommen, wie sie die Welt noch nicht gesehen hat.

Gold als Währung

Gold wird weiterhin die ultimative Notfallwährung bleiben. Durch den inhärenten Wert von Gold, ist das Metall immer in der Lage, Vertrauen zu schaffen. Seine Rolle im Rahmen von Devisenreserven wird gemeinsam mit seiner weltweiten Akzeptanz weiter zunehmen. Die von den Regierungen aktuell durchgeführte Anti-Gold-Kampagne wird zu diesem Zeitpunkt bereits lange vergessen; die Wiederauferstehung des einstigen Ansehens des Metalls wird sich auf ganz natürliche Art einstellen.

Und in genau diesem Licht sollte man auch das Griechenland-Problem betrachten. Die griechische Schuldenkrise ist lediglich ein Symptom eines viel größeren langfristigen Problems staatlich kontrollierter und staatlich sanktionierter Tauschmedien, die über keinen inhärenten Wert verfügen.

Aus dieser Perspektive heraus ist es auch nicht nachvollziehbar, wie Währungen als solches in einer sich verändernden Welt ohne Golddeckung auskommen können. Gold wird dazu dienen, die Spannungen im Handel, Bankenwesen und am Wichtigsten, bei der Marktbewertung abzufedern.

Gold wird die Währungen des aktuellen Währungssystems zwar nicht ersetzten, aber es kann und wird die Währungen stützen. Demzufolge gehen wir auch nicht davon aus, dass Gold und Silber angesichts derartiger Meldungen, wie sie gerade aus Europa zu vernehmen sind, im Preis fallen werden … vielmehr dürfte das Gegenteil der Fall sein!