Die Preiseinbrüche am Mittwoch den 29.02.2012 waren in der Tat heftig – doch nichts im Vergleich zu dem, was sich während des letzten Edelmetallbullenmarkts abspielte und in Zukunft noch zu beobachten sein wird

Jeff Clark, Casey Research, 05.03.2012

Am Mittwoch den 29.02.2011 brachen Gold um 4,8% und Silber um 6,2% ein (London PM-Preisfixing). Für einen einzigen Handelstag ist das durchaus ein ordentlicher Preisrutsch. Aber in der Vergangenheit gab es auch Preissteigerungen in vergleichbarer Höhe. In diesem Artikel soll aufgezeigt werden, dass derartige Preisschwankungen aber im Vergleich zu früheren Kursbewegungen in Wirklichkeit ziemlich lächerlich sind.

Aufgrund unserer Erfahrungswerte mit den Edelmetallen erklären wir bereits seit geraumer Zeit, dass die Volatilität in Zukunft weiter zunehmen wird, während wir uns Schritt für Schritt der Manie-Phase des aktuellen Goldzyklus annähern. Wenn wir diese Manie-Phase dann erst einmal erreicht haben, wird es zu einem weiteren Volatilitätsschub mit wilden Kursschwankungen kommen.

Diese Prognose ist keine Kaffeesatzleserei, sondern einfach nur logisch, da die Kursschwankungen umso stärker zunehmen, desto mehr Investoren sich im Markt tummeln. Und wir haben ja gesehen, dass die Schwankungsfreudigkeit von Gold und Silber während der letzten Manie 1979 und 1980 sehr hoch war.

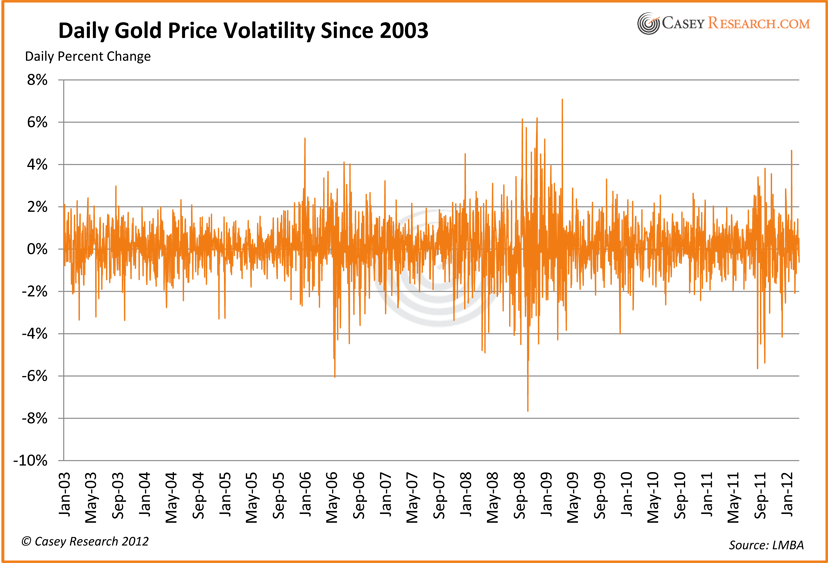

Zunächst wollen wir uns den Preiseinbruch von Mittwoch anschauen. Im Folgenden sehen Sie eine Grafik, die die tägliche prozentuale Veränderung des Goldpreises (London PM-Preisfixing) seit 2003 ausweist. Diese Grafik ist ziemlich vollgepackt, aber ich wollte den gesamten aktuellen Goldbullenmarkt visuell darstellen:

Ein 4,8%iger Preisschwung bei Gold gehört eher zu den größeren täglichen Preisbewegungen der vergangenen neun Jahre. Aber wie Sie anhand der oben stehenden Grafik sehen können, gab es auch eine ganze Reihe von Tagen, wo Gold mehr als 5% stieg oder fiel.

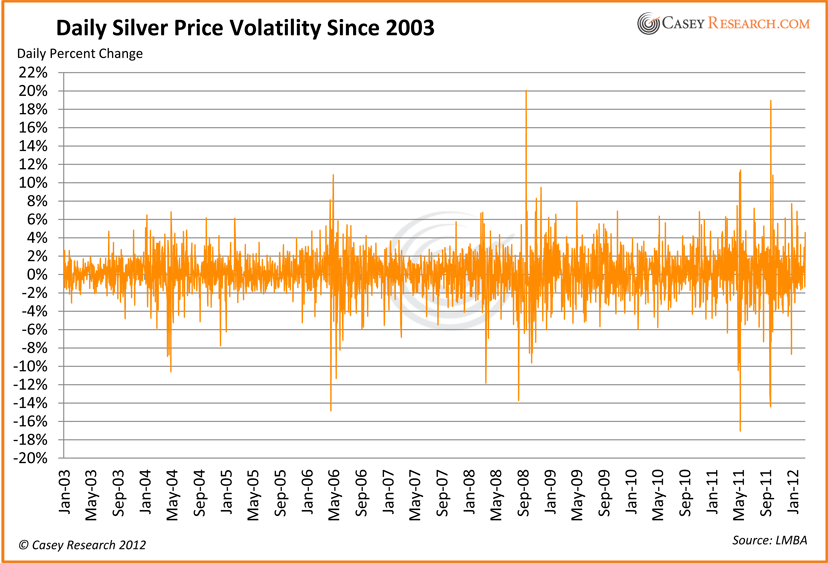

Im Folgenden finden Sie die entsprechenden Daten für Silber:

Die Preisbewegung bei Silber am Mittwoch in Höhe von 6,2% gehört ebenfalls zu den stärkeren Kursschwankungen innerhalb eines Handelstages. Nichtsdestotrotz sollte hier festgehalten werden, dass der Silberpreis bereits 14-mal innerhalb eines Handelstages Kursbewegungen von über 10% hingelegt hat. An drei Handelstagen erreichten die Kursschwankungen sogar 15% und am 18.09.2008 schoss der Silberpreis unglaubliche 20,06% in die Höhe.

Ja zugegeben, diese hohe Volatilität ist in der Tat beeindruckend. Die Schwankungsfreudigkeit bei den Minenaktien ist jedoch noch bei Weitem stärker als die der ihnen zu Grunde liegenden Metalle. Das ist auch der Grund, warum Doug Casey Minenaktien, speziell die Junior-Minen als „die schwankungsfreudigsten Aktien des Planeten“ bezeichnet.

Das wirklich Entscheidende ist aber, dass die Schwankungsfreudigkeit von Gold und Silber in der Vergangenheit, speziell während einer Manie-Phase bedeutend höher gewesen ist als heute.

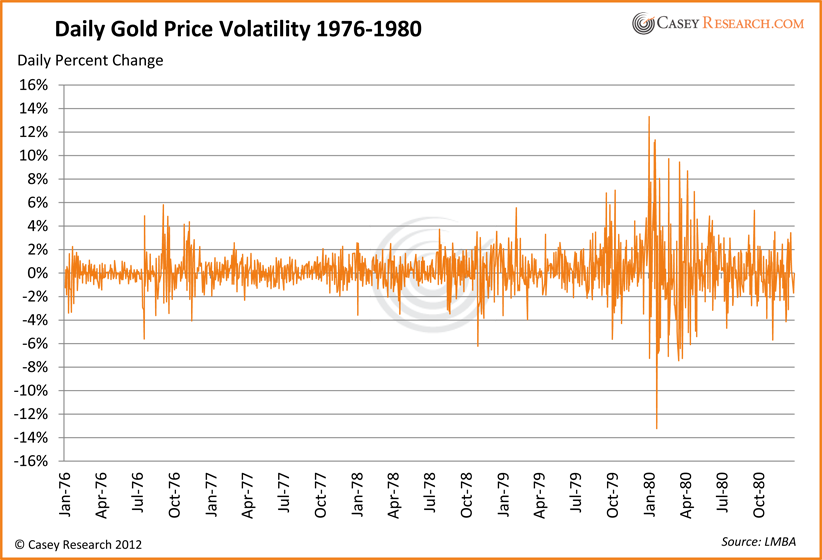

In der nachfolgenden Grafik sehen Sie die täglichen Goldpreisveränderungen von 1976 bis Ende 1980. Wie aus der Grafik hervorgeht, kam es 1979 und 1980 zu einem massiven Volatilitätsanstieg:

1979 und besonders 1980 wurde die Volatilität praktisch zur Norm. Preisschwankungen von 4% waren überhaupt nichts Ungewöhnliches.

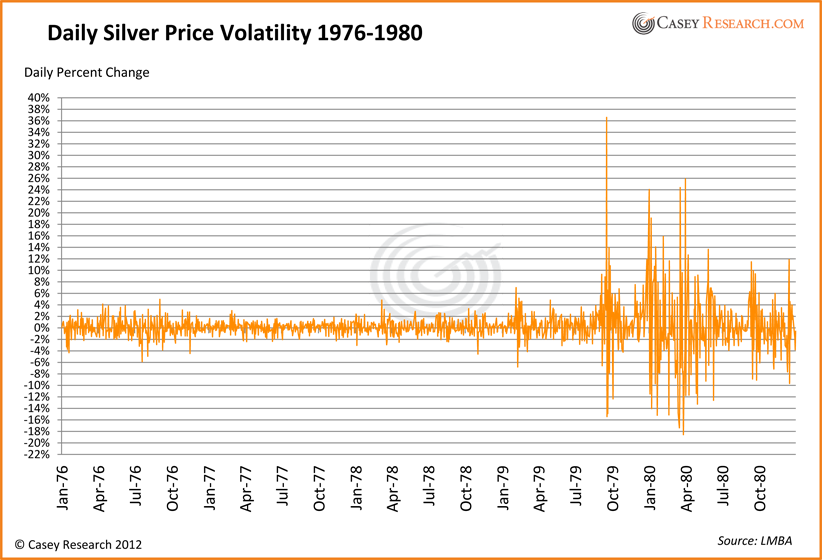

Und hier ist dieselbe Grafik für Silber. Die Volatilität des weißen Metalls war während der Jahre 1979 und 1980 einfach nur extrem:

Vor 1979 gab es nicht eine einzige Preisbewegung von 6% oder höher – danach wurden derartige Preisschwünge jedoch alltäglich.

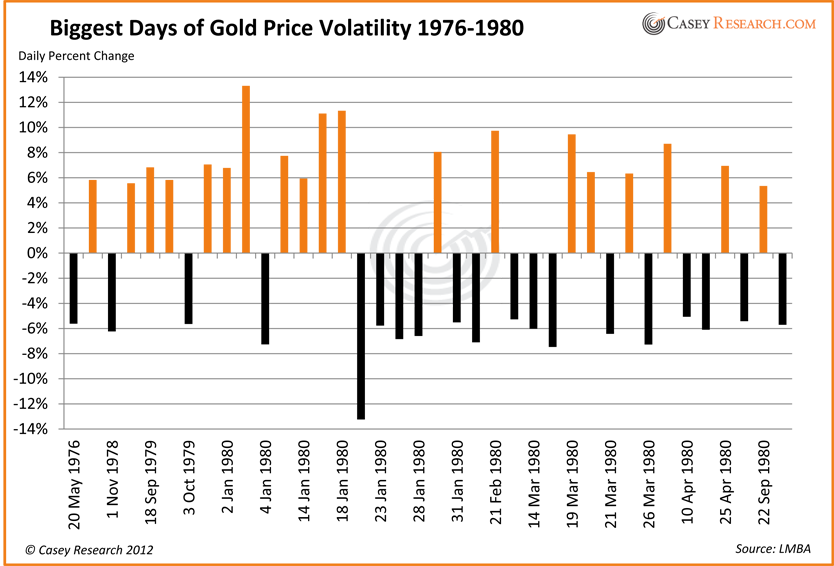

Ich habe mir auch noch einmal die größten Preisschwankungen während dieser letzten Manie-Phase angeschaut und die Tage mit den bedeutendsten Preisschwankungen herausgefiltert. Bei Gold habe ich nur Preisbewegungen erfasst, die über 5% lagen:

Während des Fünfjahreszeitraums von 1976 bis 1980 gab es beim Goldpreis 38 Tage mit Preisschwankungen von über 5%, 19 davon nach oben und 19 nach unten. In diesem Zusammenhang ist es keineswegs überraschend, dass vor dem Erreichen des Goldpreishochs am 21.01.1980 mehr Aufwärtsschübe zu verzeichnen waren und erst danach vermehrt Abwärtsschübe auftraten.

Am 03.01.1980 stieg der Goldpreis um unglaubliche 13,3%. Wie sich später herausstellte, war der größte Goldpreisanstieg innerhalb eines Handelstages gerade einmal 18 Kalendertage von dem Preishoch dieses Goldzyklus entfernt. Der größte Preisrückgang bei Gold war am 22.01.1980 mit 13,2% zu verzeichnen – das war das entscheidende Signal, dass das Markthoch bereits erreicht wurde.

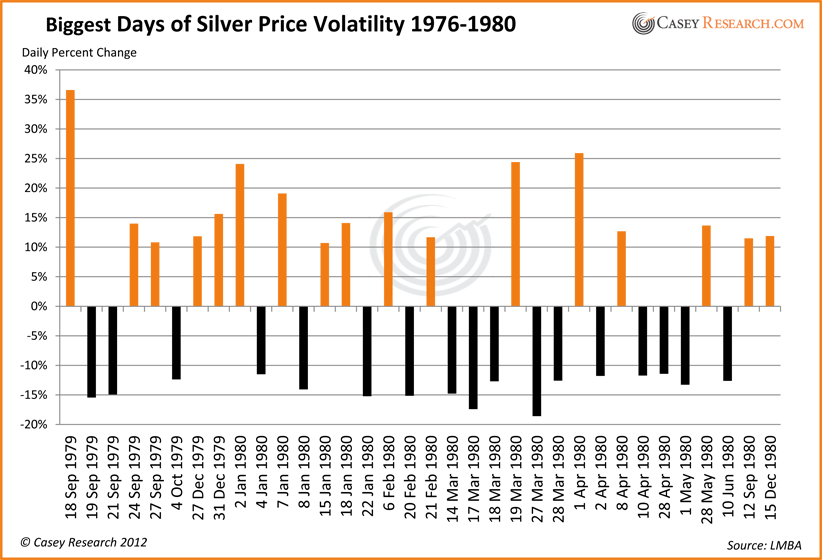

Bei Silber habe ich nur Preisschwankungen in Höhe von 10% oder mehr erfasst. Derartige Preisbewegungen innerhalb eines Handelstages waren ausschließlich in den Jahren 1979 und 1980 zu beobachten:

An 34 Tagen schwankte der Silberpreis um 10% oder mehr, davon 17-mal nach oben und 17-mal nach unten. Diese heftigen Preisschwankungen fanden allesamt innerhalb eines 15-monatigen Zeitfensters statt. Im Schnitt kam es dabei jeden Monat zu zwei derartigen Preisschwankungen.

Und ja, am 18.09.1979 schoss der Silberpreis tatsächlich innerhalb eines Tages um atemberaubende 36,5% in die Höhe.

Also, obwohl die Kursschwankungen bei Gold und Silber am Mittwoch den 29.02.2012 in der Tat ordentlich gewesen sind, haben wir im aktuellen Edelmetallbullenmarkt noch nichts gesehen, was auch nur annähernd an die Volatilität der Vergangenheit heranreicht.

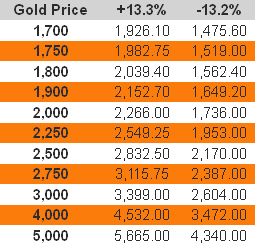

Im Folgenden finden Sie noch eine eher spaßig gemeinte Übung: Stellen wir uns einfach vor, dass wir vor dem Ende des aktuellen Goldbullenmarkts die stärkste Volatilität der Jahre 1979 und 1980 erreichen werden. Wenn wir den größten Tageszuwachs (13,3%) und Tagesverlust (13,2%) von Gold zu Grunde legen, sähen die Preisveränderungen in der Tat ziemlich spektakulär aus.

Wir sollten hier auch immer im Hinterkopf behalten, dass es bei den Zahlen um Preisschwünge innerhalb eines einzigen Handelstages geht:

Man stelle sich vor: Gold schießt innerhalb eines Handelstages von USD 1.800 pro Unze auf USD 2.039 pro Unze!

Wir gehen aber nicht davon aus, dass die Manie-Phase bei einem Preisniveau von USD 1.800 pro Unze ihren Ausgang nehmen wird. Viel wahrscheinlicher erscheint es uns, dass eine 13,3%ige Kursschwankung (oder etwas in diesem Bereich) erst in bedeutend höheren Preisbereichen zu beobachten sein wird.

Wir würden dann wohl Tagesbewegungen beim Goldpreis von, sagen wir, USD 5.000 pro Unze auf USD 5.665 pro Unze sehen. Man sollte in diesem Zusammenhang aber auch daran denken, dass die Volatilität in einer Manie-Phase immer in beide Richtungen ausschlägt. Es könnte also genauso gut passieren, dass der Goldpreis innerhalb eines Tages von USD 4.000 pro Unze auf USD 3.472 pro Unze einbricht.

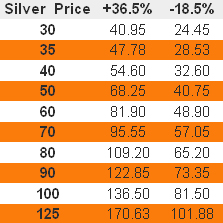

Unten stehend finden Sie dieselbe Tabelle für Silber, wobei wir den größten Tageszuwachs (36,5%) und den größten Tagesverlust (18,5%) während des letzten Edelmetallbullenmarkts zu Grunde gelegt haben:

Also man steht frühmorgens auf und Silber notiert mit USD 80 pro Unze, und abends, wenn man sich hinlegt, kostet das Metall USD 109,20 pro Unze. Wahrscheinlich wird mindestens einmal irgendetwas in dieser Art passieren, bevor der Silberbullenmarkt vorbei ist.

Und genau wie bei Gold ist es auch bei Silber wahrscheinlich, dass derart heftige Preisschwünge erst bei höheren Preisniveaus zu beobachten sein werden, also bei USD 100, USD 125 pro Unze (oder gar noch höher?). Genauso wären aber auch Kurseinbrüche von USD 100 pro Unze auf USD 81,50 pro Unze überhaupt nichts Ungewöhnliches und dürften dann ebenfalls mit zum Gesamttrend gehören.

Es gibt einige Schlussfolgerungen, die sich aus dem historischen Gesamtbild ziehen lassen:

- Die Geschichte wiederholt sich oder karikiert sich zumindest. Die größten Kursschwankungen kommen erst noch. Und sie werden normal sein.

- Während der Edelmetallbullenmarkt in die Manie-Phase eintaucht und sich dem Kurshoch annähert, werden große Preisschwankungen zur Norm werden. Die historischen Daten deuten darauf hin, dass wir uns in dem Moment, wo die großen Tagesschwankungen zur Norm werden, dem Ende des Zyklus nähern.

- Da die gegenwärtige Volatilität bisher geringer gewesen ist als die, die wir während der finalen Phase des Edelmetallbullenmarkts in den 70er Jahren beobachten konnten, lässt sich überdies feststellen, dass wir uns zurzeit noch nicht in einer Blase befinden, die Manie-Phase also noch garnicht erreicht wurde und weit und breit kein Preishoch in Sicht ist. Daran sollte man vielleicht denken, wenn wieder einmal irgendein Einfaltspinsel in den Finanzmedien über die Goldblase referiert.

Und, was können Investoren nun mit diesen Informationen anfangen? Tja, vielleicht sollte man sich auf größere Kursschwankungen – und zwar in beide Richtungen – einstellen. Es dürfte wahrscheinlich eine der besseren Strategien sein, während überdurchschnittlicher Preiseinbrüche zu kaufen.