Gold wird zurzeit wieder mit rund USD 1.700 pro Unze gehandelt und ein neues Allzeithoch ist in greifbarer Nähe. Ungeachtet dessen lassen sich aus den zwei altbekannten Lagern immer noch die gleichen Dinge vernehmen, die bereits zu hören waren, als das gelbe Metall noch mit USD 600 pro Unze gehandelt wurde: Die eine Gruppe behauptet, Gold befände sich in einer Blase, während die andere Gruppe darauf beharrt, dass der Goldpreis noch wesentlich stärker steigen würde. Und obschon die Goldbullen mit ihrer Einschätzung tatsächlich seit über zehn Jahren richtig liegen, heißt das noch lange nicht, dass sie auch in Zukunft Recht behalten werden.

Es gibt viele verschiedene Arten, wie man ermitteln kann, ob sich Gold immer noch in einem historischen Aufwärtstrend befindet oder nicht. In der Vergangenheit habe ich mich bereits mit den Fundamentaldaten von Gold wie der Geldmengenausweitung, den steigenden Regierungsdefiziten und den untragbaren Schuldenniveaus auseinandergesetzt. All diese Faktoren deuten auf weitere Goldpreisanstiege.

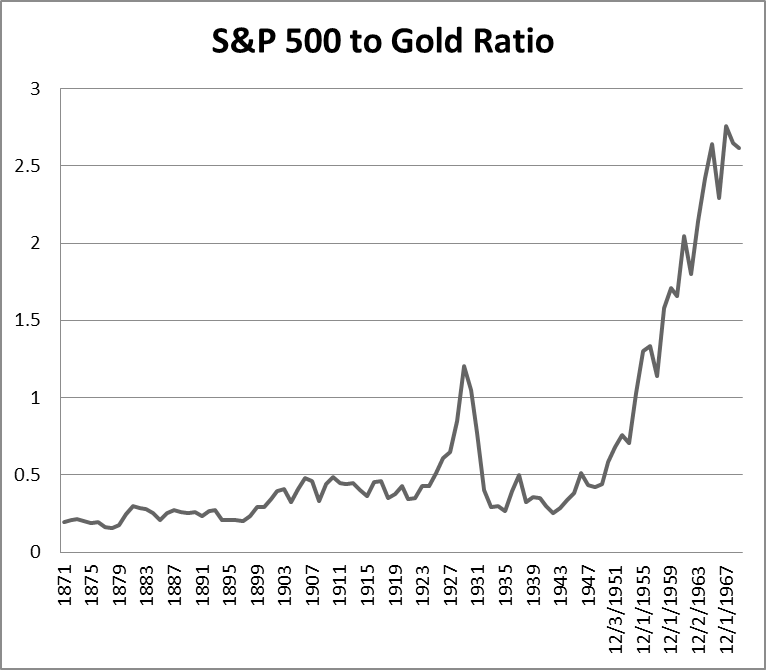

Im Folgenden werden wir uns einen technischen Indikator ansehen, der bereits seit Jahrzehnten Verwendung findet, um die relative Performance von Aktien gegenüber Gold zu ermitteln: Das S&P 500/Gold-Verhältnis.

Das S&P 500/Gold-Verhältnis gibt Auskunft über den Wert des Aktienmarkts im Vergleich zu Gold. Ist dieses Verhältnis hoch, werden Aktien im Vergleich zu Gold als relativ teuer erachtet und umgekehrt. Dieser Indikator findet auch als „Ausgleichsindikator“ Verwendung, da die Entwicklung des Aktienmarkts auf diese Art um die Effekte der Geldmengenausweitung bereinigt wird. Mit anderen Worten: Wenn der S&P 500 Index nominell steigt, das S&P 500/Gold-Verhältnis aber sinkt, verzeichnen die Aktienhalter reale Vermögenseinbußen.

Die nachfolgende Grafik weist das S&P 500/Gold-Verhältnis von 1980 bis 2000 aus. Es stieg von 0,17 (Aktien billig) auf 5,46 (Aktien teuer). Der Anstieg des Verhältnisses begründete sich vornehmlich durch das Wiedererstarken amerikanischer Unternehmen und reale Vermögensschaffung – ein Prozess, der durch Deregulierung, technologische Fortschritte und Globalisierung angetrieben wurde. Bedauerlicherweise hatte sich die US-Regierung dann jedoch dazu entschieden, diese Entwicklung durch massive Gelddruckmaßnahmen, Kreditaufnahmen und Rettungspakete zunichte zu machen.

Bis zum Jahr 2000 war das Fehlverhalten Washingtons bereits soweit vorangeschritten, dass der Privatsektor vollumfänglich davon erfasst wurde. Der S&P 500 Index erlebte von da an gegenüber dem Goldpreis einen kolossalen Niedergang. Diese Phase, die immer noch anhält, kennzeichnet sich durch die Vernichtung von Realvermögen, systemische finanziellen Spannungen und Inflationsdruck.

Seit dem Jahr 2000 haben die Aktien nominell im Grunde eine Seitwärtsbewegung hingelegt. Das fallende S&P 500/Gold-Verhältnis legt jedoch nahe, dass der Wert dieses weit gefassten US-amerikanischen Aktienindexes real eingebrochen ist. Investoren, die während dieser Phase Gold hielten, konnten ihre Kaufkraft im Vergleich zu jenen, die auf Aktien setzten, steigern.

Wenn man auf die historische Kursspanne dieses Verhältnisses schaut, kann man ermitteln, bis zu welchem Grad der Goldbullenmarkt überhaupt reichen kann. Ich werde oft gefragt: „Gold steigt bereits seit über einem Jahrzehnt – wie lange kann das eigentlich noch anhalten?“ Und obwohl es hierfür kein fixe Marke beim S&P 500/Gold-Verhältnis gibt, liefern uns die historischen Daten dennoch nützliche Einblicke:

- Das aktuelle S&P 500/Gold-Verhältnis liegt bei rund 0,778. Um den Tiefststand zu erreichen, der nach dem Zweiten Weltkrieg verzeichnet wurde (0,17 im Sommer 1980), müsste der S&P 500 um rund 78% fallen oder Gold auf rund USD 7.850 pro Unze steigen (oder ein Mix aus den beiden).

- Schaut man auf die gesamte Historie des S&P 500 und der Vorgänger dieses Indexes, so wurde das Allzeittief 1878 mit 0,156 erreicht. Ferner bleibt festzuhalten, dass das Verhältnis über einen Zeitraum von über 50 Jahren stets unter 0,5 lag. Um den Tiefststand von 1878 zu erreichen, müsste der S&P 500 um über 80% einbrechen oder Gold auf rund USD 8.800 pro Unze steigen (oder eine Kombination aus beiden).

Das S&P 500/Gold-Verhältnis ist nur eine von vielen Möglichkeiten, den Goldbullenmarkt zu evaluieren. Und obwohl ich weder die künftigen Aktienpreise noch den künftigen Goldpreis vorhersagen kann, zeigt diese kurze historische Analyse doch anschaulich, dass das aktuelle Verhältnis noch nicht einmal im Ansatz in unbekannte Bereiche vorgestoßen ist. Solange sich die Fundamentaldaten des Goldbullenmarkts nicht ändern, wird das gelbe Metall meines Erachtens die Wertentwicklung von Aktien ausstechen.