Ein Blick auf die jüngere Geldgeschichte zeigt, dass die Inflation stets innerhalb von wenigen Monaten dramatisch in die Höhe schoss. Die meisten Sparer, Anleger und Konsumenten wurden von dieser Entwicklung völlig unvorbereitet getroffen, was heute wohl auch nicht großartig anders sein würde. Vorausschauende Marktteilnehmer sind gut beraten, sich auf eine derartige Entwicklung bestmöglich vorzubereiten

Jeff Clark, Casey Research, 26.03.2012

Die meisten Ökonomen, besonders die der Massenmedien, erklären uns, dass bei der Inflation weithin davon ausgegangen wird, dass sie in absehbarer Zeit auf moderaten Niveaus verharren wird. Und diejenigen, die davon ausgehen, dass die Inflation weiter steigt, sind gewöhnlich auch jene, die der Meinung sind, dass sie steigen soll. Doch für letztere Gruppe hält die Geschichte eine unmissverständliche Botschaft bereit: Man sollte aufpassen, was man sich wünscht, denn es könnte in Erfüllung gehen.

In der Geschichte findet sich eine Vielzahl an Beispielen, aus denen hervorgeht, dass, hat die Inflation erst einmal Fuß gefasst, sie rasch außer Kontrolle geraten kann. Das ist die Gefahr, der wir uns heute gegenübersehen.

Amity Shlaes, ein Bestseller-Autor und führender Vertreter für Wirtschaftsgeschichte im Council on Foreign Relations, veröffentlichte kürzlich einen Artikel, in welchem er einige Beispiele aus der Vergangenheit anführt, wo die US-Inflation zunächst auf geringen Niveaus verharrte, dann aber abrupt auf alarmierende Stände schoss.

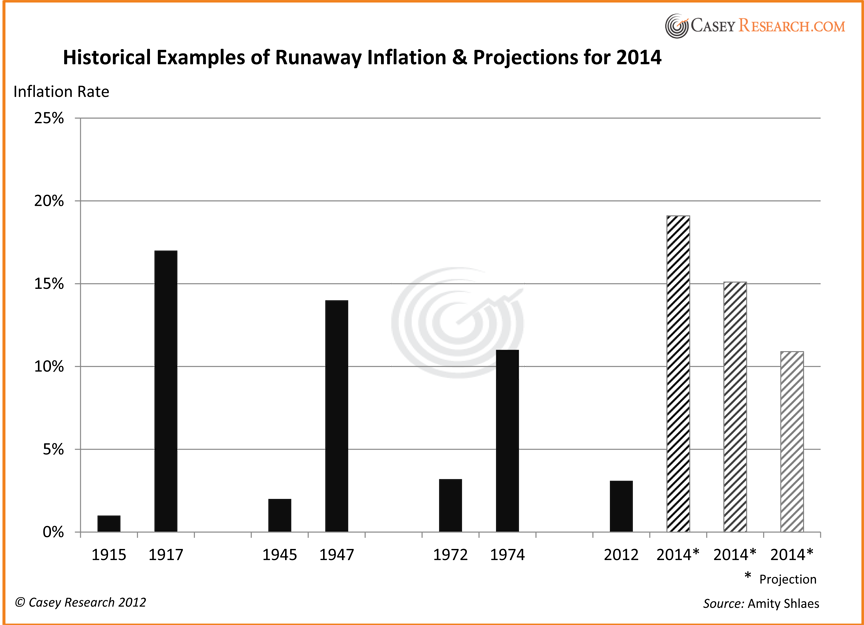

Ich habe die entsprechenden Daten in eine Grafik eingearbeitet, um zu verdeutlichen, wie schnell die Inflation von „harmlosen“ Niveaus aus innerhalb von nur zwei Jahren in die Höhe schießen kann. Ferner habe ich mithilfe der historischen Daten einige Inflationsprojektionen für die kommenden Jahre erstellt:

Laut Shlaes lag die US-Inflation im Jahre 1915 bei 1% (basierend auf einer früheren Version des US-Verbraucherpreisindexes). Innerhalb von zwei Jahren erreichte die Inflation dann einen Wert von 17%. Der Autor merkt dazu an, dass das US-Finanzministerium für diesen Anstieg verantwortlich war, „das für den Krieg wie verrückt Geld ausgab, und das Geld schuf, um dafür zu zahlen.“

Angesichts der Tatsache, dass die Ausgaben der US-Regierung und die Gelddruckerei der US-Notenbank Federal Reserve gegenwärtig ebenfalls völlig außer Kontrolle geraten sind, gehe ich in meiner Inflationsprognose davon aus, dass die Inflationsrate in den USA an die einstigen Niveaus heranreichen wird.

Der erste der drei gestreiften Balken stellt die VPI-Inflation dar, die zum Tragen käme, würde die US-Inflation auf das Niveau der 40er Jahre klettern. Die Inflation würde somit bis 2014 auf 19% steigen. Der US-Verbraucherpreisindex wurde zwischenzeitlich unzählige Male verfälscht und nach unten manipuliert, aber die 19% wären zumindest die „inoffizielle“ bzw. „authentische“ Inflation, die in diesem Fall vorherrschen würde.

1945 lag die offizielle Inflationsrate bei 2%. Innerhalb der darauffolgenden 24 Monate stieg sie auf 14%. Sollte es in den USA erneut zu einem solchen prozentualen Anstieg kommen, läge die US-Inflation in 2014 bei 15% (der zweite gestreifte Balken).

Und das Beispiel, das den größten Gold- und Silberbullenmarkt vom Zaum riss, sind natürlich die frühen 70er Jahre. Der VPI lag 1972 bei 3,2%, also nahe den heutigen Niveaus, schoss dann jedoch innerhalb von gerade einmal zwei Jahren auf 11%. Würde sich dieser Anstieg heute wiederholen, läge die US-Inflation in 2014 bei 11% (der dritte gestreifte Balken).

Shadowstats.com geht davon aus, dass die US-Inflation heute bereits bei 10% liegt, würde man die VPI-Berechnungsmethode der US-Regierung des Jahres 1980 zu Grunde legen. Ausgehend von dem von Shadow-Stats ermittelten Niveau, läge die Inflation in 24 Monaten bei 17%.

Aber ist es tatsächlich möglich, dass wir in 2014, also in gerade einmal zwei Jahren, derart hohe Inflationsraten haben? Hierzu sollten wir das Folgende bedenken:

- Fox Business meldete am 07.03.2012, dass die „Gehälter Ende vergangenen Jahres viel schneller wuchsen, als ursprünglich angenommen …“ Das ist ein sehr wichtiger Sachverhalt, da die meisten Ökonomen der Auffassung sind, dass es Inflationsanstiege nur dann geben kann, wenn auch die Gehälter mitsteigen.

- Die Kredite für US-amerikanische Gewerbe- und Industriebetriebe sind im Verlauf des Jahres 2011 wieder um 14% gestiegen, während sich auch die Unternehmens- und Verbraucherausgaben erneut in einem Aufwärtstrend befinden.

- Die Baugenehmigungen für Eigenheime haben ihren höchsten Stand seit Oktober 2008 erreicht. Die Verkäufe bereits gebauter US-Eigenheime fielen im Februar um 0,9%, aber erst nachdem sie im Januar um 4,6% zulegen konnten.

- Die US-Arbeitslosenzahlen sinken zurzeit, während bei den Einzelhandelsumsätzen die größten Zuwächse der vergangenen fünf Monate verzeichnet werden konnten. In einem Wirtschaftsbericht wurde sogar darauf verwiesen, dass in den USA bereits seit 24 Wochen in Folge positive Wirtschaftsdaten zu verzeichnen sind.

Sollte sich die Wirtschaft tatsächlich weiter aufhellen und immer mehr Geld durch das System sickern, ist es ein Leichtes sich vorzustellen, dass die Inflation Fuß fassen könnte. Kenner der Österreichischen Wirtschaftsschule sind sich natürlich im Klaren darüber, dass man über die seitens der Massenmedien kolportierten Auffassungen zur Inflation hinausgehen muss, will man bis zu ihrer wahren Ursache vordringen – der Geldentwertung:

- Die US-Geldbasis liegt zurzeit bei USD 2,72 Billionen. Das entspricht einem Anstieg von 168% seit Oktober 2008.

- Die Staatsverschuldung der USA ist seit dem Amtsantritt von Barack Obama um atemberaubende USD 4,9 Billionen in die Höhe geschnellt. Aktuell liegt sie bei USD 15,5 Billionen.

- Das US-Haushaltsdefizit wird dieses Jahr mit über USD 1,3 Billionen veranschlagt – eine obszöne Zahl, die über dem gesamten Budget der US-Regierung des Jahres 1990 liegt.

- Laut der ISI Group haben die weltweiten Zentralbanken innerhalb der vergangenen sieben Monate unglaubliche 122 verschiedene geldpolitische Lockerungsmaßnahmen durchgeführt.

Im Hinblick auf die historischen Beispiele sollten wir auch im Hinterkopf behalten, dass die Inflation stets moderat begann, bevor sie auf einmal zur Sorge aller wurde. Immer dann, wenn die Regierung am Geldsystem herumgefingerte, kam es zu den plötzlichen und schnellen Inflationsanstiegen.

Viele Menschen wurden von diesen heftigen Inflationsanstiegen völlig unvorbereitet getroffen, und ich glaube nicht, dass das heutzutage großartig anders sein würde. Sie sollten besser nicht davon ausgehen, dass die törichte fiskalische und monetäre Politik der US-Regierung nicht auch mit ernsthaften Konsequenzen einhergehen wird. Es ist bedeutend wahrscheinlicher, dass es irgendwann zu einer hässlichen inflationären Trendwende kommen wird, als dass eine solche Entwicklung vermieden werden kann.

Angesichts all des Schindluders, das zurzeit mit der Mehrzahl der weltweiten Fiatwährungen getrieben wird, und vor dem Hintergrund der obszönen Defizitausgaben der Regierungen gehe ich davon aus, dass Gold nicht bloß als eine Möglichkeit erachtet werden sollte, Gewinne einzustreichen, sondern vielmehr auch als Schutz gegen eine wütende Inflation, die der Wirtschaft unvermeidlich Schaden zufügen und die Gelbörsen der Bürger ausplündern würde.

Falls Sie der Meinung sein sollte, dass als nächstes eine Deflation ins Haus steht, so würde ich Ihr Argument bis auf Weiteres sogar gelten lassen – wenn Sie mir dabei beipflichteten, dass die US-Notenbank Federal Reserve durch ein weiteres deflationäres Ereignis mit allergrößter Wahrscheinlichkeit derart in Panik geraten würde, dass sie die Druckerpressen bis zum Anschlag aufdreht. Deshalb gehe ich auch davon aus, dass eine Inflation aufgrund der Währungsentwertung schlicht unvermeidlich ist …

All diejenigen, die behaupten, dass Gold nicht immer mit der Inflation habe mithalten können, sollten sich im Hinblick auf ein hochinflationäres Umfeld besser nichts vormachen: Gold würde mit Sicherheit genauso im Preis steigen, wie dies in den 70er Jahren der Fall gewesen ist.

Und was ist mit den „produktiven Vermögenswerten“, die Warren Buffet dem gelben Metall vorzieht? Derartigen Vermögenswerten stünde eine schwere Zeit bevor, da die Preise schnell genug angehoben werden müssten, um mit dem rasch eskalierenden Verbraucherpreisindex mitzuhalten.

Gold ist vielleicht nicht in der Lage, die Inflation 1:1 widerzuspiegeln, wenn sie lediglich auf geringen Niveaus liegt, in einem hochinflationären Umfeld ist das aber gerade eine Kernaufgabe des gelben Metalls.

Vielleicht sind Sie aber auch der Auffassung, dass eine hohe Inflation nicht in 2014, sondern erst später zum Tragen kommt. Doch auch in diesem Fall ist zu beachten, dass die Inflation ganz plötzlich über uns hereinbrechen kann. Und man sollte immer daran denken, dass eine plötzliche Veränderung bei der Inflation – speziell bei den Inflationserwartungen – einen Ansturm am Edelmetallmarkt zur Folge haben kann. Ich kann mir zumindest ohne Weiteres vorstellen, dass dies der entscheidende Auslöser wäre, der die Öffentlichkeit in den Edelmetallsektor treibt und zu einem Paradigmenwechsel führt, welcher den Gold- und Silbermarkt am Ende in eine Blase verwandelt.

Ich denke, wir sind alle gut beraten, wenn wir die Worte von John Paulson, einem der weltweit führenden Fonds-Manager, der zurzeit über USD 14 Milliarden an Vermögenswerten verwaltet, zu Herzen nehmen: „An dem Punkt, wo die Inflation offenkundig wird, hat sich Gold wahrscheinlich schon bewegt, was nahelegt, dass jetzt die Zeit ist, um sich eine Position aufzubauen.“

Dem können wir nur zustimmen. In unserer Februar-Ausgabe von Big Gold haben wir ja darauf hingewiesen, dass man mindestens 10% all seiner investierbaren Vermögenswerte (alle Vermögenswerte abzüglich des Hauptwohnsitzes) in verschiedenen Formen von Gold und Silber halten sollte, da wir ansonsten davon ausgehen, dass das Portfolio in Gefahr ist. Doug Casey rief uns vergangene Woche noch einmal in Erinnerung:

„Jeder, der glaubt, er würde ohne Gold zu besitzen über irgendeine Art von finanzieller Sicherheit verfügen – speziell in der Welt nach 2008 – ist entweder völlig ignorant, naiv, närrisch oder alles dreis zusammen.“

Jetzt ist die Zeit, Gold und Silber zu akkumulieren – also zu Preisen, die unter ihren Höchstständen liegen. Man kann jeden Monat eine kleine Menge physisches Gold und Silber kaufen und die Metalle an einem sicheren Ort verwahren. Wer risikofreudiger und auf höhere Zugewinne aus ist, kann sich auch mit unterbewerteten Minenaktien auseinandersetzen, die, wie ich meine, einen besseren Inflationsschutz bieten als die meisten anderen Aktieninvestments, da ihre Umsätze gemeinsam mit dem Gold- und Silberpreis steigen werden …

Sollte die US-Inflation erneut Niveaus erreichen, wie sie in den vergangenen 100 Jahren mehrfach beobachtet werden konnten, ja, was werden Ihre Ersparnisse dann in ein paar Jahren noch wert sein? Es gibt jede Menge Gründe, sich über ein hochinflationäres Umfeld Sorgen zu machen, doch ist man dem nicht hilflos ausgeliefert, da sich die Kaufkraft mithilfe von Gold schützen lässt.