Während sich die staatlich geschützten Großbanken mit gigantischen Mengen an Papiergold und Papiersilber bewerfen, sollten langfristig orientierte Sparer und Anleger die günstigen Einstiegsmöglichkeiten zum Kauf physischer Edelmetalle nutzen

Eric Sprott & David Baker, Sprott Asset Management, 28.03.2012 (in Auszügen)

„Ich glaube, dass es wiederholt Versuche gegeben hat, die Preise in den Silbermärken zu beeinflussen. Es sind betrügerische Anstrengungen unternommen worden, um diese Preise mit List und Tücke zu kontrollieren. Basierend darauf, was mir von Vertretern der Öffentlichkeit erklärt worden ist, und nach Überprüfung der öffentlich zugänglichen Dokumente, glaube ich, dass in den Silbermärkten Verstöße gegen das Rohstoffbörsengesetz (CEA, Commodity Exchange Act) stattfanden, und dass jegliche derartige Rechtsverstöße gerichtlich verfolgt werden sollten.“ – Bart Chilton, leitender Beamter der US-Behörde für Termin- und Optionshandel (CFTC) am 26.10.2010

Was ein einziger Monat nicht alles ausmachen kann! Jetzt, wo das Griechenland-Debakel vorbei zu sein scheint, sind die Bullen wieder zurück und blähen den Aktienmarkt auf, während jede einzelne Wirtschaftsmeldung mit Überschwang gefeiert wird. Wir sollten hier aber nicht allzu voreilige Schlüsse ziehen. In Wirklichkeit hat sich kaum etwas zum Besseren gewendet, und mit Sicherheit ist es gegenwärtig auch noch zu früh, den Beginn eines neuen Bullenmarkts zu feiern …

Nehmen wir die Banken, unseren Lieblingssektor: Logisch, dass der jüngste Bankenstresstest der US-Notenbank Federal Reserve ein großartiger PR-Erfolg war, da man die Märkte davon überzeugen konnte, dass ein extrem verschuldetes und gehebeltes Bankensystem ohne Weiteres in der Lage sei, eine Wiederholung der Ereignisse von 2008 zu meistern.

Bei diesem Bankenstresstest wurden für 2013 fast apokalyptische Entwicklungen zu Grunde gelegt: Eine US-Arbeitslosigkeit von 13%, ein 50%iger Einbruch am Aktienmarkt und ein weiterer 21%iger Rückgang der US-Eigenheimpreise. Bei dem Test wurde geprüft, wie die Kernkapitalquote der Banken nach derartigen Markteinbrüchen aussähe. Jede Bank, die nach diesen Einbrüchen noch 5% Kernkapital vorweisen könnte, wurde als sicher eingestuft, und jede Bank die unter dieser Marke lag, fiel durch.

Im Grunde wurde also jede Bank, die nach einem 50%igen Einbruch des Aktienmarkts noch USD 0,05 an Kapital vorweisen kann, um USD 1 an Vermögenswerten zu stützen (die ja nicht zu Marktpreisen bewertet werden, weshalb ihr wahrer Wert bedeutend unter den nominellen Buchwerten liegen dürfte), als sicher eingestuft und behauptet, dass eine solche Bank in einem ansonsten entsetzlichen finanziellen Marktumfeld irgendwie überleben würde.

Der Markt war ganz offenkundig nicht in der Lage zu erfassen, wie lächerlich so ein Test ist und wie bedeutungslos es ist, USD 0,05 an Kapital zu halten, um USD 1 an Vermögenswerten zu stützen, wenn man sich in einem Marktumfeld befindet, wo dieser Dollar an Vermögenswerten praktisch völlig illiquide ist …

Unsere Skepsis würde ja normalerweise auch gestützt werden – wenn es da nicht eine Sache gäbe: Die jüngsten Preisschwächen bei Gold und Silber. Nach unserem Marktverständnis machen die jüngsten Abverkäufe am Edelmetallmarkt überhaupt keinen Sinn, wenn man sich die massiven Zentralbank-Interventionen vor Augen hält, auf die wir bereits im Februar hingewiesen hatten.

Obwohl Gold und Silber im März eine schlechte Preisentwicklung verzeichneten, bleibt festzuhalten, dass sie sich bis zur letzten Februarwoche eigentlich ganz ausgezeichnet entwickelt hatten. Gold legte innerhalb der ersten zwei Monate des Jahres, also bis zum 28.02.2012, um 14,1% zu, während sich Silber im selben Zeitraum um 32,5% verteuerte. Und was passierte dann? Tja, dann kam der Schalttag!

Aber nicht nur das der 29.02.2012 Schalttag war, nein, es war zufällig auch derselbe Tag, an dem die Europäische Zentralbank die zweite Tranche ihrer langfristigen Refinanzierungsoperation (LTRO) ausgab, bei der rund 800 europäische Banken weitere EUR 529,5 Milliarden an Kredit erhielten.

Der 29.02.2012 war auch der Tag, an dem der Vorsitzende der Federal Reserve, Ben Bernanke, seinen Halbjahresbericht zur Geldpolitik an den US-Kongress übergab. Logisch, dass Gold am selben Tag rätselhafterweise bis zu USD 100 pro Unze einbrach und mit einem Minus von 5% aus dem Handel ging. Silber wurde gemeinsam mit Gold in die Tiefe gezogen und fiel um 6%.

Jeder vernünftig informierte Goldinvestor muss sich in der Tat gefragt haben, wie es sein kann, dass Gold am selben Tag um 5% im Kurs einbricht, an dem die Europäische Zentralbank erklärt, dass sie weitere EUR 530 Milliarden an frisch gedrucktem Geld ins europäische Bankensystem pumpt. Stattdessen waren jedoch alle Blicke auf Bernanke gerichtet, der es schaffte, die Märkte davon zu überzeugen, dass die dritte Runde der quantitativen Lockerung (QE3) bis auf Weiteres vom Tisch ist, ganz einfach, indem er derartige Maßnahmen während seiner Rede vorm US-Kongress einfach nicht erwähnte.

Wenn man bedenkt, dass die Renditen für US-Staatsanleihen seit kurzem wieder steigen und die US-Staatsverschuldung mittlerweile offiziell bei über USD 15 Billionen liegt – ja glauben Sie da ernstlich, dass QE3 vom Tisch ist? Wir auch nicht. Nur weil Bernanke andeutet, dass sich die Fed einen Monat Auszeit gönnt, heißt das ja noch lange nicht, dass sie mit dem Gelddrucken bereits fertig ist. Es bedeutet nicht, dass die Fed auf einmal verantwortungsvoll handeln würde. Es ist schlicht eine Frage des Timings.

Schauen wir uns noch einmal die Handelsdaten vom 29.02.2012 an. Der Abverkauf von Gold und Silber scheint ausschließlich im Papiermarkt stattgefunden zu haben. Wir waren beispielsweise außerordentlich erstaunt, als wir feststellten, dass zwischen 10:30 Uhr und 11:30 Uhr an der Rohstoffbörse COMEX Silber-Future-Kontrakte gehandelt wurden, die 173 Millionen Unzen physischen Silbers entsprechen. Wir sollten hier nicht vergessen, dass weltweit gerade einmal 730 Millionen Unzen Silber produziert werden – pro Jahr!

Im Hinblick auf die Preisfindung besteht das Problem ganz einfach in der Tatsache, dass die Marktteilnehmer, die innerhalb von einer Stunde diese 173 Millionen Unzen an Papiersilber verkauft haben, nie im Leben über das physische Silber verfügen, um ihre Verkaufsorder abzudecken. Und so wie der Futures-Markt designt wurde, müssen sie das auch nicht. Aber wenn dem so ist, wie kann es dann sein, dass der Silberpreis durch die Verkaufsorder nach unten gehämmert werden kann, wo doch überhaupt kein physisches Silber im Spiel ist?

Als wir uns vor diesem Hintergrund auch andere Märkte angeschaut haben, sind wir darauf gestoßen, dass sich Silber bezüglich des Papierhandels in der Tat in einer einzigartigen Situation befindet. Wir haben die täglich gehandelten Papiermarkt-Futures der geschätzten physischen Tagesproduktion verschiedener Rohstoffe gegenüberstellt. Was wir dabei entdeckten, war, dass Silber im Papiermarkt 143 Mal stärker gehandelt wird, als täglich weltweit überhaupt produziert wird. Der nächstgrößte Papiermarkt-Rohstoff ist Kupfer, das im Vergleich zu Silber mit rund der Hälfte an Papier-Kontrakten gehandelt wird.

Wir wissen nicht, warum der Papiermarkt bei Silber so gigantisch ist – aber wir haben so unsere Vermutungen. Der Silbermarkt ist ja bekanntlich ein wesentlich kleinerer Markt als der Kupfer-, Gold- oder Ölmarkt. Es könnte durchaus sein, dass die Papiermarkt-Akteure Silber bevorzugen, weil sie im Silbermarkt nicht so viel Kapital einsetzen müssen, um die Preise zu beeinflussen.

Und gerade diese Dominanz des Papierhandels im Silbermarkt ist es, die diese drastischen Preisrückgänge überhaupt erst möglich macht, da die Papiersilberhändler – die überhaupt kein physisches Silber halten – dadurch in der Lage sind, in einem relativ kleinen Markt gigantische Abverkäufe zu bewerkstelligen. Es ist ja nun nicht so, als hätten echte Besitzer von 160 Millionen Unzen physischen Silbers am 29.02.2012 ihr Metall auf den Markt geworfen – nichtsdestotrotz reagiert der Kassapreis dank den Silber-Futures so, als wäre dies tatsächlich der Fall gewesen.

Dasselbe gilt für Gold. Obwohl der Goldpapierhandel nicht so ausgeprägt ist wie der von Silber, leidet Gold unter denselben Papier-Abverkäufen. Und in der Tat ließ sich am 29.02.2012 dann auch beobachten, dass ein einzelner großer Verkäufer den Kassapreis von Gold innerhalb von 10 Minuten im Alleingang um USD 40 pro Unze nach unten drückte. Die entsprechende Transaktion entsprach rund 1,8 Millionen Unzen Gold – was ungefähr USD 3 Milliarden entspricht.

Doch wer, der noch bei Trost ist, würde auch nur im Entferntesten daran denken, innerhalb eines derart kurzen Zeitfensters USD 3 Milliarden an physischem Gold auf den Markt zu werfen!

Am 02.03.2012 verwies Dennis Gartman in seinem Rundbrief auf eine namentlich nicht genannte Quelle, die über einen Auftrag sprach, bei dem am 29.02.2012 3 Millionen Unzen Gold „innerhalb von ein paar Minuten“ auf dem Markt geworfen werden sollten. Die Quelle von Gartman erklärte:

„Kein Investor oder Spekulant würde das (1.) auf diese Art tun und es (2.) nur zum Preisfixing tun … Das ist im vergangenen Jahr bereits dreimal so abgelaufen, gestern war nun das vierte Mal. Ben Bernanke hat gestern nichts getan, was das Ganze, so wie es ablief, ausgelöst haben könnte. Ich mache das seit nunmehr 30 Jahren und das gestern hatte nichts mit einem freien Markt zu tun.“

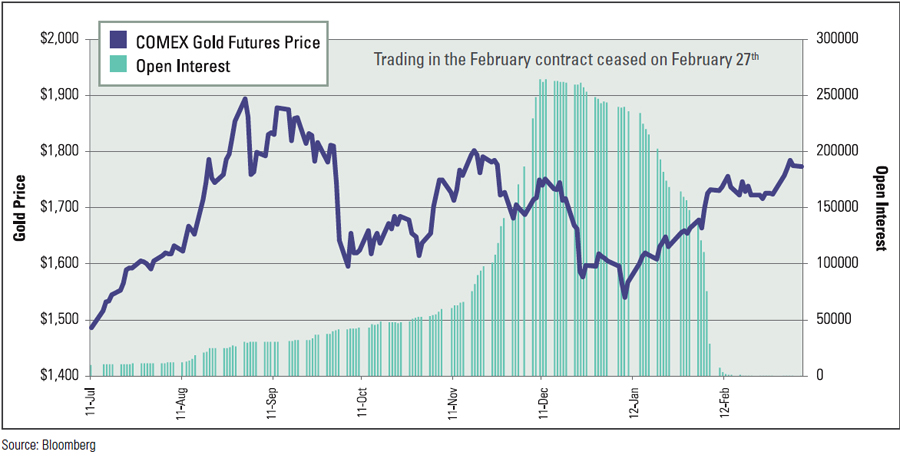

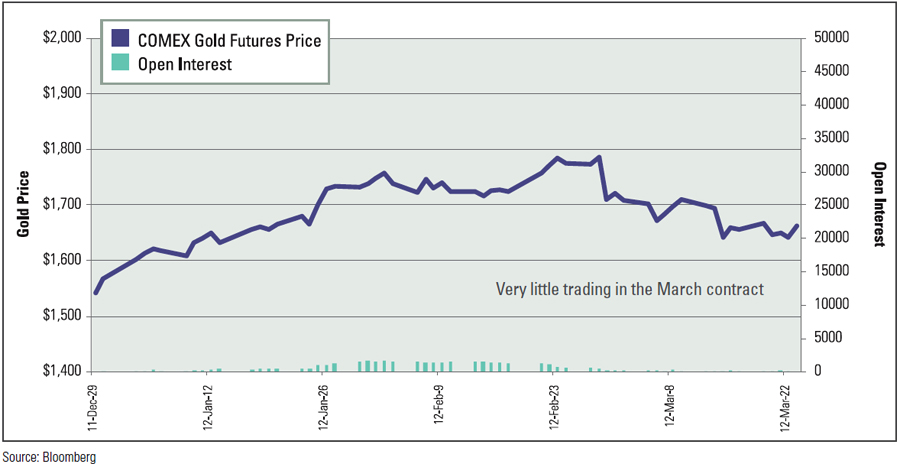

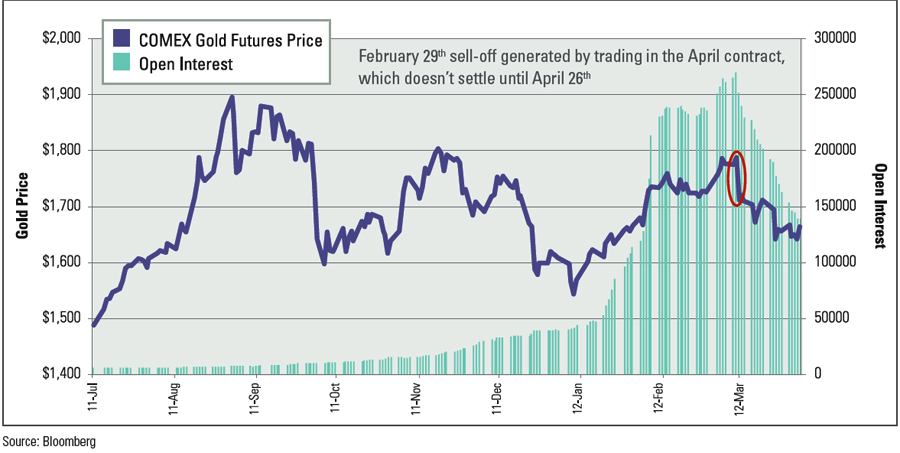

Im Folgenden finden Sie drei Grafiken, auf denen die Goldpreisentwicklung und das Volumen der im Februar, März und April an der COMEX gehandelten Gold-Kontrakte dargestellt werden.

Wie Sie sehen, wurde der Februar-Kontrakt ab dem 27.02.2012 nicht mehr gehandelt, um den Käufern und Verkäufern genügend Zeit zur Abwicklung einzuräumen und damit all jene, die dies wünschten, das Metall physisch ausgeliefert bekommen würden. Der März-Kontrakt erreichte unterdessen praktisch überhaupt kein Volumen, was bedeutet, dass die Mehrheit aller Gold-Futures, die am 29.02.2012 gehandelt wurden, April-Kontrakte waren.

Und genau hier wären wir auch wieder bei unserem Kritikpunkt bezüglich der Future-Kontrakte, der uns so ärgert. Der überwiegende Teil des Handels, der am 29.02.2012 zum Preiseinbruch bei Gold führte, fand mit Kontrakten statt, die frühestens am 26.04.2012 auslaufen, was den Shorts jede Menge Zeit beschert, ihre Positionen zu decken, ohne ihre Verkäufe mit irgendwelchem physischen Metall hinterlegen zu müssen.

Dieser ganze Unfug führt uns dann auch direkt zum Kernpunkt, auf den wir hier eigentlich hinweisen wollen. Sollten wir damit richtig liegen, dass es sich bei Gold und Silber um Währungen handelt, und sollten wir damit richtig liegen, dass die Gelddruckmaßnahmen der Zentralbanken weiter anhalten werden, dann werden Gold und Silber ihre Preissteigerungen gegenüber den verschiedenen Fiatwährungen im Laufe der Zeit natürlich ebenfalls weiter fortsetzen

Und sollte es am Futures-Markt tatsächlich Manipulationen geben, die darauf abzielen, die Preise von Gold und Silber zu drücken, damit die Mainstream-Investoren auf Edelmetalle als alternative Währungen garnicht erst aufmerksam werden, dann werden Gold und Silber zurzeit wahrscheinlich auf künstlich niedrigen Niveaus gehandelt.

Das bedeutet, dass sich für Investoren gegenwärtig die Gelegenheit bietet, die Akkumulierung von Edelmetallen zu einem Preis fortzusetzen, der bedeutend unter dem Preis liegt, der andernfalls für Gold und Silber zu entrichten wäre. Und obwohl die Kursschwankungen in der Tat beunruhigend sein können, ändern sie an der grundlegenden Richtung von Gold und Silber, die weiter nach oben streben, letztlich überhaupt nichts.

Die Aktienmarktrally, die Ende Dezember ihren Anfang nahm, scheint vielmehr durch zusätzliche überschüssige staatlich injizierte Liquidität geschaffen worden zu sein, als dass sie auf wirtschaftliche Fundamentaldaten zurückzuführen wäre. Wir durchforsten die Wirtschaftsdaten fortwährend nach Hinweisen auf eine echte Wirtschaftserholung, können diesbezüglich aber nichts ausmachen.

Solange diese Hinweise ausbleiben, empfehlen wir im Hinblick auf die Teilnahme am Aktienmarkt, sehr vorsichtig zu sein und hier nur mit starken Absicherungsmaßnahmen zu arbeiten. Wir würden davon ausgehen, dass der Edelmetallsektor im Verlauf dieses Jahres erneut an Stärke gewinnt. Ein schlechter Monat ändert nichts am langfristigen Trend, der sich sukzessive seit über zehn Jahren aufgebaut hat. Gold und Silber werden noch eine bedeutende Rolle spielen, da die Gelddruckmaßnahmen der Zentralbanken in Zukunft weitergehen werden – und diesbezüglich rechnen wir schon in Kürze mit weiteren Aktionen.