Der zuverlässigste historische Indikator, der über den Zustand des Goldbullenmarkts Auskunft gibt, sind die Realzinsen. Wenn die Realzinsen auf 2% steigen, ist es an der Zeit, sich ernsthaft mit der Frage auseinanderzusetzen, ob der Goldbullenmarkt vorbei ist. Angesichts der obszönen Geldmengen, die in den vergangenen Jahren aus dem Nichts gedruckt worden sind, dürfte es aber noch Jahre dauern, bis diese Entwicklung zum Tragen kommt

Alena Mikhan & Jeff Clark, Casey Research, 02.04.2012

Es gibt viele Gründe, warum Gold nach wie vor unser bevorzugtes Investment ist. Diese Gründe reichen von Inflationsängsten über sich verschärfende Sorgen im Hinblick auf die Schuldenkrise bis hin zu systemischen Wirtschaftsproblemen.

Doch seien wir ehrlich: Gold steigt seit nunmehr elf Jahren, und nur die leichtsinnigsten Investoren würden es unterlassen, darüber nachzudenken, wann man eigentlich aus dem Goldmarkt aussteigen sollte. Und, ist es bereits soweit, um über einen Ausstieg nachzudenken? Kurz gesagt: Nein.

Es gibt einen Indikator, der unmissverständlich aufzeigt, dass Gold sich immer noch in einem Bullenmarkt befindet und wir auch in Zukunft mit einem steigenden Goldpreis rechnen können. Dieser Indikator sind die negativen Realzinsen.

Die Realzinsen ergeben sich aus dem nominellen Zinssatz abzüglich der Inflation. Wenn man beispielsweise bei einem zinstragenden Investment jährlich einen Gewinn von 4% macht, während die Inflation bei 2% liegt, liegt der reale Gewinn bei 2%. Wenn man mit seinem Investment jedoch nur 1% Gewinn erwirtschaftet, während die Inflation bei 3% liegt, hat man einen Realzins von -2%.

Diese Berechnungsmethode verändert sich nicht, ganz egal, wie hoch die Zahlen auch ausfallen mögen: Bei einem Zinssatz von 15% und einer Inflation von 13% kommt man immer noch auf einen Realzins von 2%. Das ist auch der Grund, warum hohe Zinssätze dem Goldpreis nicht notwendigerweise abträglich sein müssen. Nur die Realzinsen haben letztlich Einfluss auf die Goldpreisentwicklung.

Ein Blick auf die Geschichte

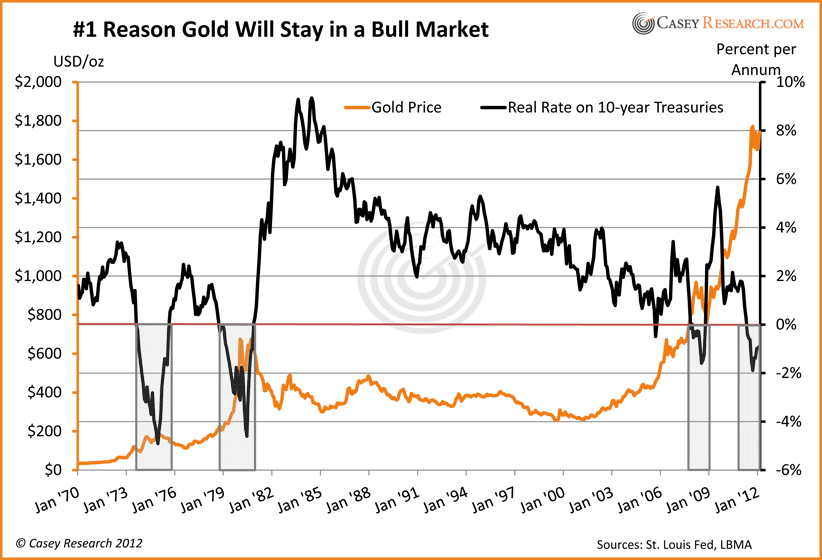

In der nachfolgenden Grafik werden die Realzinsen berechnet, indem die Rendite für 10-jährige US-Staatsanleihen um die jährliche Inflation bereinigt wird. Die grau hinterlegten Bereiche sind Zeiträume, wo die Realzinsen unter null lagen. Und wie Sie unschwer erkennen können, sind das immer genau die Phasen, wo sich Gold gut entwickelt hat.

Der Goldpreis steigt immer dann, wenn die Realzinsen niedrig sind oder fallen, während sich hohe oder steigende Realzinsen negativ auf die Goldpreisentwicklung auswirken. Dieser Zusammenhang konnte in den 70er Jahren beobachtet werden und ist auch heute immer noch voll intakt.

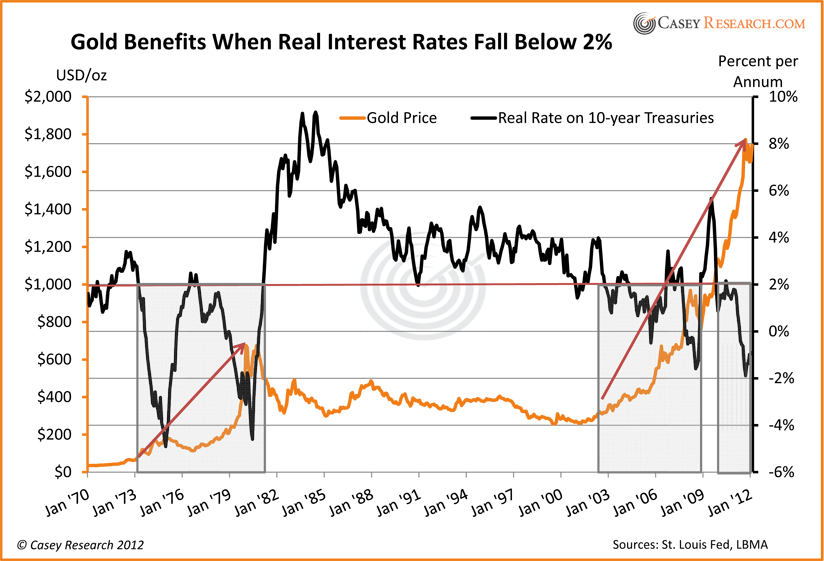

Wenn wir diese Grafik ein wenig genauer untersuchen, so erkennen wir, dass es eine kritische Zahl für Realzinsen gibt, die den stärksten Einfluss auf die Goldpreisentwicklung hat: Realzinsen von 2%. Im Folgenden werden wir uns daher noch einmal anschauen, wie sich der Goldpreis entwickelt, wenn der Realzins bei oder unter 2% liegt:

Der Grund für dieses Phänomen ist recht einfach. Wenn die Realzinsen bei oder unter 0% liegen, sind Bargeld oder Schuldeninstrumente wie Anleihen nicht mehr so effektiv, da ihr nomineller Gewinn unter der Inflation liegt. In diesen Fällen verliert man mit seinen Investments in Wirklichkeit sogar an Kaufkraft, ganz egal, wie hoch die nominellen Gewinne auch ausfallen mögen.

Die Investoren wenden ihre Aufmerksamkeit daher Vermögenswerten zu, die über der Inflation liegende Gewinne bieten … Zumindest wird seitens der Investoren nach einer Möglichkeit gesucht, wie sie ihr Geld hinüberretten können, ohne Kaufkraftverluste realisieren zu müssen. Gold gehört zu den zuverlässigsten und bewährtesten Mitteln, die in einem solchen Szenario zum Einsatz kommen können.

Die Politiker in den USA, der Europäischen Union und einer Reihe anderer Länder halten die Zinssätze zurzeit auf niedrigen Niveaus, was – obschon der Verbraucherpreisindex relativ niedrig ist – dazu führt, dass die Realzinsen unter null fallen. Das sorgt wiederum dafür, dass US-Staatsanleihen und Bargeld zu garantierten Verlustbringern werden.

Darüber hinaus retten die Investoren mit ihren Goldbeständen ja nicht nur ihre Kaufkraft, sondern schlagen aufgrund des steigenden Goldpreises auch noch die Mehrzahl der zinstragenden Investments.

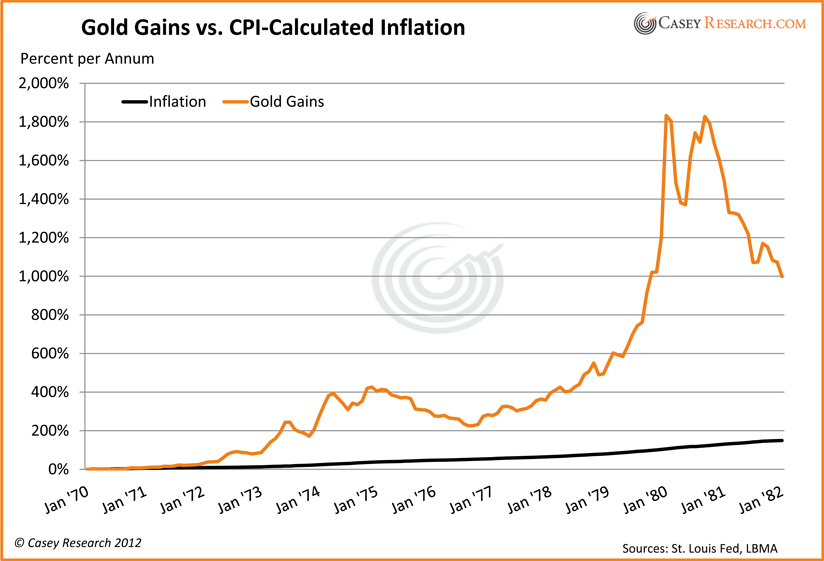

Unten stehend finden Sie eine weitere Methode, wie dieser Trend grafisch verifiziert werden kann. Die Grafik zeigt die prozentualen Zugewinne des gelben Metalls von Januar 1970 bis Januar 1980. Während dieses Zeitraums verteuerte sich Gold um 1.832,6%. Die Teuerung lag somit erheblich über der Inflation, die sich zu jener Zeit auf insgesamt 105,8% summierte.

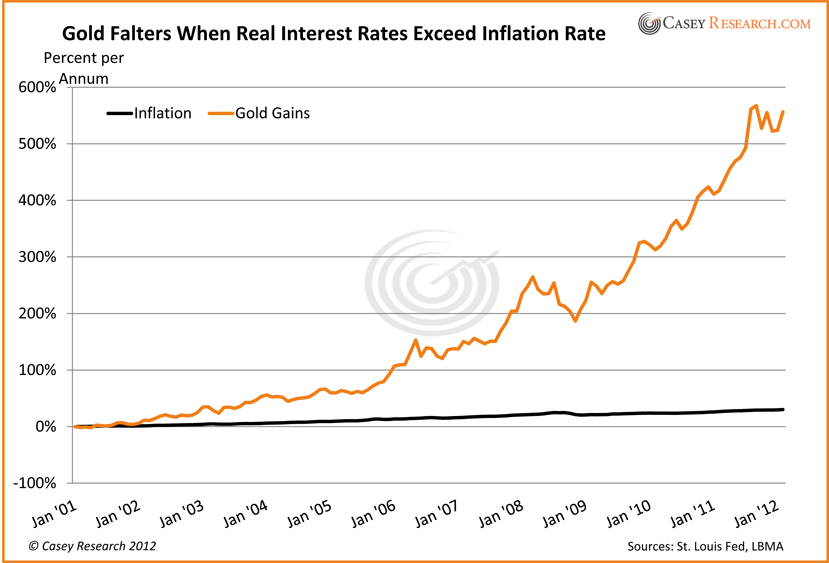

Im aktuellen Goldbullenmarkt konnte das gelbe Metall seit 2001 um 556,3% zulegen, während sich die Inflation auf rund 30% belief.

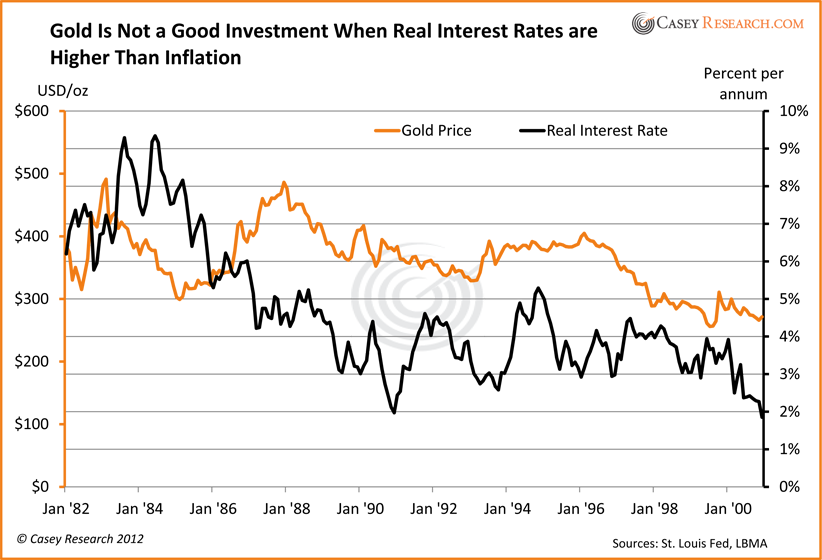

Die Realzins-These wird überdies durch die Tatsache gestützt, dass sich Gold nicht besonders gut entwickelt hat, wenn die Realzinsen im positiven Bereich lagen. Das können Sie in der nächsten Grafik sehen, die eine Phase ausweist, wo die Zinsen über der Inflation lagen.

Während eines Zeitraums von 20 Jahren schwankte der Goldpreis zwischen USD 300 pro Unze und USD 500 pro Unze, während die Realzinsen im positiven Bereich lagen. Das ist eine eindringliche Erinnerung an die Tatsache, dass Bullenmärkte nicht auf immer und ewig anhalten – auch nicht die goldenen – und man zu irgendeinem Zeitpunkt schauen muss, dass man seine Gewinne mitnimmt.

Wenn die historische Entwicklung also darauf hindeutet, dass sich Gold in einem Umfeld negativer Realzinsen gut entwickelt, während bei positiven Realzinsen das Gegenteil der Fall ist, dann stellt sich natürlich die Frage:

Wie lange werden die negativen Realzinsen noch anhalten?

Der Chef der US-Notenbank Federal Reserve, Ben Bernanke, erklärte im Januar dieses Jahres, dass die kurzlaufenden Zinssätze nach seinem Dafürhalten „mindestens bis Ende 2014“ nahe null gehalten werden. Diese Politik des lockeren Geldes ziele darauf ab, eine „stärkere Wirtschaftserholung zu stützen und die Arbeitslosigkeit zu reduzieren.“

Und obwohl sich über diese Strategie natürlich trefflich streiten lässt, legt sie nichtsdestotrotz nahe, dass bereits die geringste Inflation für negative Realzinsen sorgt, was nichts anderes heißt, als dass auch Gold weiterhin in seinem Bullenmarkt bleiben wird.

Und was passiert, sollte sich die Wirtschaft weiter aufhellen? Schließlich kommen ja immer mehr Wirtschaftsdaten herein, die darauf hindeuten, dass die Wirtschaftserholung in der Tat Fuß fassen könnte, während einige Marktbeobachter sogar davon ausgehen, dass die Zinsen bedeutend früher, vielleicht bereits in 2013, wieder angehoben werden könnten.

Basierend auf den Daten, die wir uns hier angeschaut haben, ist die Antwort auf diese Frage natürlich: „Was macht die Inflation?“ Mit anderen Worten: Die Zinsschwankungen sind für sich genommen völlig unerheblich. Wichtig ist, wie sich die Zinssätze gemeinsam mit der Inflationsrate entwickeln. Sollten Inflation und Zinssätze gemeinsam steigen und die Realzinsen weiterhin im negativen Bereich bleiben, ist davon auszugehen, dass auch Gold weiter im Bullenmarkt bleibt.

Angesichts der obszönen Geldmengen, die bereits gedruckt worden sind, scheint ein hochinflationäres Umfeld so gut wie sicher – und das selbst wenn in Zukunft überhaupt kein neues Geld mehr geschaffen würde! Das ist auch der Grund, warum wir davon ausgehen, dass ein Ende des Bullenmarkts noch lange nicht in Sicht ist.

Implikationen für Investoren

Dank dieser Daten können wir auch sagen, welche Maßnahmen man aktuell bezüglich seiner Investments ergreifen kann. Überdies liefern sie uns Annahmen hinsichtlich der künftigen Entwicklung, von denen vernünftigerweise auszugehen ist:

- Man kann heutzutage Gold kaufen. Solange die Realzinsen im negativen Bereich liegen, wird Gold in seinem Bullenmarkt bleiben. Wenn man bereits etwas Gold hat, kann man sich die Frage stellen, ob man in einer Zeit, wo die Geldeinlagen auf dem Bankkonto zunehmend zum Verlustgeschäft werden, bereits ausreichend von dem gelben Metall besitzt.

- Lassen Sie sich nicht verrückt machen, wenn mal wieder von steigenden Zinssätzen die Rede ist. Stattdessen sollten Sie sich auf die Realzinsen konzentrieren.

- Wir gehen davon aus, dass die Realzinsen auf absehbare Zeit im negativen Bereich bleiben werden, ganz einfach weil wir glauben, dass die Inflation noch geraume Zeit steigen wird. In diesem Zusammenhang sollte man sich fragen: Werden die US-Notenbank und die anderen Zentralbanken die Zinssätze so aggressiv anheben, dass sie damit die Inflation einfangen können? Eines Tages mit Sicherheit … aber in nächster Zeit wohl kaum.

- Wenn die Realzinsen in den positiven Bereich umschwenken, speziell wenn sie über 2% klettern, könnte es an der Zeit sein, sein Gold zu verkaufen. Das bleibt jedoch abzuwarten, da man zu diesem Zeitpunkt auch darauf achten muss, was sich weltweit abspielt. Sollte es beispielsweise ein weltweites Finanz-Chaos geben, könnte der Angstfaktor dafür sorgen, dass sich Gold von seinem historischen Kursmuster abkoppelt. Aber selbst wenn dies nicht der Fall sein sollte, darf man nicht vergessen, dass der Ausstieg aus den Goldinvestments ungeachtet der täglichen Goldpreisschwankungen nicht über Nacht vonstatten gehen wird. Man dürfte dann also immer noch über genügend Zeit verfügen, um Klarheit zu gewinnen.

Es gibt eine Vielzahl von Gründen, warum man heutzutage Gold besitzen sollte, und es werden wahrscheinlich noch weitere Gründe hinzukommen, bevor es an der Zeit ist, vom Goldbullenmarkt Abschied zu nehmen. In der Zwischenzeit kann man sich mit der Tatsache zufrieden geben, dass der bedeutendste historische Indikator darauf hindeutet, dass sich der Goldbullenmarkt nach wie vor bester Gesundheit erfreut und noch auf Jahre anhalten wird.