China kauft sein Gold über Staatsfonds oder verdeckt über Stellvertreter, doch muss das Land im physischen Goldmarkt höchste Vorsicht walten lassen, um nicht ungewollt extreme Preissprünge auszulösen. Die Chinesen weichen daher zunehmend auf eine weitere Strategie aus: Den Aufkauf von Goldminen – da gibt es das gelbe Metall nämlich zum absoluten Schnäppchenpreis

William Bancroft, Zeallc.com, 19.04.2012

China versucht bereits seit geraumer Zeit, seine Devisenreserven zu diversifizieren. Wir kennen ja alle die Zahlen, die von Organisationen wie dem World Gold Council bezüglich der chinesischen Goldnachfrage veröffentlicht werden, und wir kennen auch die Statistiken zu den offiziellen Goldimporten über Hongkong aufs chinesische Festland. Lediglich 2% der chinesischen Devisenreserven werden zurzeit in Gold gehalten, was gegenüber Ländern wie Indien und Russland, die fast 10% ihrer Devisenreserven in Gold halten, oder den Industrieländern wie Deutschland und den Vereinigten Staaten, wo dieser Anteil bei über 70% liegt, in der Tat eine sehr geringer Prozentsatz ist.

China flüchtet so schnell als möglich aus den Papiervermögenswerten in Richtung Gold, weil es bisher ganz einfach noch nicht genug vom guten Gelben hält. Jeder Versuch, den chinesischen Yuan stärker zu internationalisieren, ist zum Scheitern verdammt, solange das Vertrauen in seine Währung nicht groß genug ist. Und ein Weg, dieses Vertrauen aufzubauen, besteht in höheren Goldreserven.

Und es ist ja nicht nur die chinesische Zentralbank, die sich zurzeit im Goldrausch befindet. Seit der Öffnung des chinesischen Goldmarkts ist es auch Privatpersonen möglich, in Gold zu investieren. Die Investment- und Sparoptionen der Chinesen sind immer noch sehr stark eingeschränkt – was auch einer der Gründe dafür ist, dass derart große Geldmengen in die chinesische Immobilienblase flossen – und Gold glänzt selbst dann noch, wenn andere Investments, speziell chinesische Aktien, bereits argwöhnisch hinterfragt werden.

Gold über der Erde

Der physische Goldmarkt ist nicht besonders groß und liquide, so wie dies beispielsweise beim US-Staatsanleihenmarkt der Fall ist. China ist daher nicht in der Lage, seine Devisenreserven schnell zu diversifizieren, ohne dabei nicht auch einen massiven Preissprung bei Gold und ein Beben im Goldmarkt auszulösen.

Die chinesischen Finanzbehörden haben sogar davor gewarnt, die noch verbliebenen Goldbestände des Internationalen Währungsfonds aufzukaufen. Zu Beginn des Jahres 2010 wurde ein leitender Beamter der China Gold Association von Reuters mit den Worten zitiert: „Es ist für China nicht machbar, die Goldbestände des IWF aufzukaufen, da jeder Kauf oder auch nur die Absicht, dies zu tun, zu Marktspekulationen und Volatilität führen würde.“

China ist sich also völlig im Klaren darüber, dass es auf dem physischen Goldmarkt mit aller Vorsicht agieren muss, aus Angst, dass seine Kaufgebote den Goldpreis in die Höhe treiben, noch bevor genug Gold in die Säckel der chinesischen Zentralbank umgelenkt wurde. China will dem Goldpreis also auf keinem Fall hinterherrennen. Deswegen sind die Chinesen auch mehr als glücklich, wenn der Goldmarkt schwächelt, und ihre permanenten Kauforders scheinen bei den Goldpreismarken von USD 1.500, USD 1.550 und USD 1.600 pro Unze liegen.

Auf alle Fälle akkumuliert China fortwährend Gold, was es mithilfe seines Staatsfonds und anderer Stellvertreter tut, so dass es nicht gleich für alle ersichtlich ist, wer eigentlich kauft. Abgesehen von den Zenbralbankbeständen ist es sehr schwer, die Spur großer physischer Goldbestände nachzuvollziehen, selbst wenn sich das Gold in Tresoren innerhalb eines Landes oder in kleineren Mengen in den Händen börsennotierter Rohstofffonds und der Rohstoffbörse COMEX befindet.

Gold unter der Erde

Aber wo kann sich China hinwenden, um an noch mehr Gold zu gelangen, ohne dabei den Goldpreis durch die Decke schießen zu lassen? Die Chinesen gehen zunehmend in die Goldminenbranche.

Durch den Aufkauf von Goldminen wird das Gold erworben, noch bevor es auf den internationalen Markt gelangt. Die Chinesen sind auf diese Art in der Lage, das gelbe Metall unter dem aktuellen Kassapreis zu erwerben. Das mit der Minenproduktion einhergehende Risiko nehmen sie dabei in Kauf.

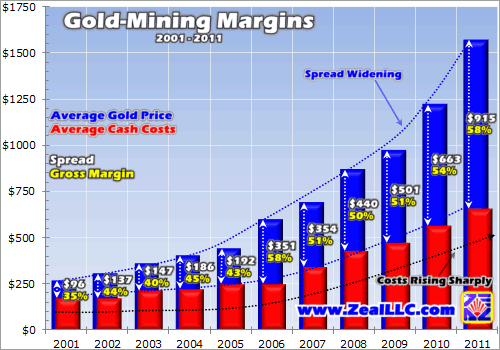

Die durchschnittlichen Förderkosten der Goldminen sind in den letzten Jahren immer stärker gestiegen – aber nicht so schnell wie der Goldpreis, was den Besitz von Goldminenfirmen immer attraktiver macht, um die Tresore der Zentralbank mit Gold zu füllen. Hätten die durch China kontrollierten Goldminen in 2011 eine Unze Gold für durchschnittlich USD 657 produziert, hätte China das mithilfe dieser Strategie im letzten Jahr akkumulierte Gold mit einem Rabatt von USD 915 pro Unze oder 58% erhalten. Und genau das tun die Chinesen gegenwärtig.

China ist der weltgrößte Goldproduzent, und nichts von dem geförderten Gold verlässt das Land. Die chinesische Goldproduktion ist zwar enorm, dürfte jedoch nicht ausreichend sein, um die chinesische Goldnachfrage zu befriedigen. „Das Angebotsdefizit hat sich rasch verschärft – von 48 Tonnen in 2007 auf 400 Tonnen in 2011“, so Song Xin, Geschäftsführer von China Gold International, einer Tochtergesellschaft des größten chinesischen Goldproduzenten.

Chinas Auslandsjagd auf Gold

China konzentriert sich im Rahmen seiner Minenstrategie nicht nur auf die Goldförderung im Inland, sondern kauft zunehmend ausländische Goldminen auf. Dr. Alex Cowie, der für Money Morning Australia schreibt, geht davon aus, dass es sich bei den Käufen ausländischer Goldminen durch die Chinesen um einen Trend handelt, der auf absehbare Zeit anhalten und sich in Zukunft wahrscheinlich weiter verstärken wird.

In einem jüngst von ihm veröffentlichten Artikel legt er dar, dass die chinesischen Goldminenkäufe lediglich die Spitze des Eisbergs sein dürften. Die Strategie der Chinesen, vornehmlich Goldminen mit hoher Lebensdauer aufzukaufen, sei für Goldinvestoren eine gute Nachricht, da dies nahelege, dass China im Hinblick auf Gold mit einer langfristig ausgelegten Strategie arbeitet. Die Chinesen sind ja bekannt dafür, langfristig zu denken – und es gibt keinen Grund davon auszugehen, warum ihre Gold-Strategie nicht langfristig ausgelegt sein sollte.

Im Folgenden finden Sie eine kurze Chronologie der jüngsten chinesischen Aktivitäten im ausländischen Minenbereich, die den Trend veranschaulichen:

- August 2011: Die in Hongkong ansässige Muttergesellschaft von Stone Resources Australia kämpft mit Focus Minerals um die Kontrolle von Crescent Gold, einem australischen Goldproduzenten.

- November 2011: Die Baiyin Nonferrous Group leitet Maßnahmen zur vollständigen Übernahme des südafrikanischen Goldproduzenten Gold One International ein.

- Dezember 2011: China Gold International Resources Corporation kauft eine Goldmine in Zentralasien, während gemeldet wird, dass als nächstes Aufkäufe in Kanada und der Mongolei stattfinden sollen.

- Dezember 2011: Investoren aus Shanghai sichern sich die Mehrheit bei Zara Mining, einem eritreischen Goldprojekt.

- Dezember 2011: Chinesische Investoren übernehmen die Kontrolle von A1 Minerals, einem australischen Goldproduzenten, der jetzt in Stone Resources Australia umbenannt wurde.

- April 2012: Die Zijin Mining Group unterbreitet ein Kaufangebot für den australischen Goldproduzenten Nordton Goldfields.

- April 2012: Sovereign Gold und Jiangsu Geology & Engineering gehen eine Partnerschaft ein und beteiligen sich mit USD 4 Millionen an zwei australischen Abbauflächen.

Darüber hinaus hält Yunnan Tin 12,3% von YTC Resources, das gerade die Hera Goldmine in Australien entwickelt. Australien steht geopolitisch im Fokus der Chinesen und gilt als ihre bevorzugte Auslandsregion. Die US-Marines sind vor Kurzem im nordaustralischen Darwin stationiert worden. Es dürfte interessant sein, zu beobachten, wie sich der geopolitische Kampf um Australien entwickeln wird.

Goldinvestoren sollten die Bemühungen der Chinesen, ausländische Goldminen aufzukaufen, aufmerksam mitverfolgen. Sollten die chinesischen Währungs- und Goldpläne tatsächlich langfristig ausgerichtet sein, dürfte sich der Trend in Zukunft weiter verstärken. Und während China Goldminen aufkauft, wird das Land natürlich weiterhin und in bedeutendem Umfang im Goldmarkt aktiv sein.

Fakt ist, dass, will China seine Devisenreserven diversifizieren, es noch tausende Tonnen Gold kaufen muss. Angesichts des kleinen physischen Goldmarkts, in dem sich das Land nur vorsichtig bewegen kann, und des Umstandes, dass jedes Jahr kaum mehr als 4.000 Tonnen Gold gefördert werden, dürfte Peking versuchen, eine bestimmte Menge an qualitativ hochwertigen ausländischen Minenwerten zu erwerben.

Die währungspolitische Misere, in der sich China befindet, dürfte noch gravierender sein, als die Brasiliens, Indiens und Russlands – und es wird faszinierend sein zu beobachten, ob die anderen BRIC-Länder sich den Bemühungen der Chinesen, weltweit Goldminen zu akquirieren, anschließen werden.