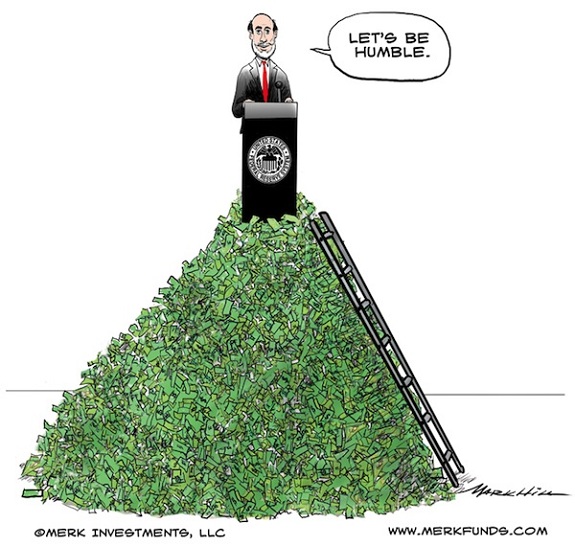

In der US-Notenbank grassiert eine merkwürdige Art von Bescheidenheit: Anleger und Sparer sollten sich besser mit Hartwährungen wie Gold schützen

Axel Merk, Merk Funds, 01.05.2012

„Bescheidenheit“ ist nicht unbedingt ein Attribut, das man mit der US-Notenbank Federal Reserve (Fed) in Verbindung bringen würde, speziell angesichts all der Billionen an US-Dollars, die in jüngster Zeit aus dem Nichts geschaffen wurden. Dennoch forderte der Fed-Vorsitzende auf seiner letzten Pressekonferenz Bescheidenheit: Wir müssen bescheiden sein, wenn wir geldpolitische Maßnahmen einleiten!

Das Problem ist nur, dass Bernankes Definition des Wortes „Bescheidenheit“ offenkundig eine andere ist, als die, die unserer bescheidenen Meinung nach gemeinhin zum Tragen kommt.

Wir haben ja bereits in der Vergangenheit behauptet, dass die Fed nur deshalb mit dem Drucken derart großer Geldmengen ungeschoren davon kommt, weil diese Gelder nicht „hängen“ bleiben. Technisch gesehen druckt die Fed ja kein Geld, sondern kauft fest verzinste Wertpapiere mit immer längeren Laufzeiten (hypothekarisch besicherte Wertpapiere (MBSs) und US-Staatsanleihen).

Um diese Wertpapiere zu kaufen, wird das Geld buchstäblich aus dem Nichts geschaffen. Ein einfacher Computereintrag ist alles, was es braucht, um einer Bank, die über ein Konto bei der Fed verfügt, einen Geldbetrag gutzuschreiben, wofür die Fed im Gegenzug ein Wertpapier erhält. Diese Käufe spiegeln sich dann in einer Ausweitung der Fed-Bilanz Fed wider, was natürlich auch mit einem Anstieg der Passiva einhergeht, da in Umlauf befindliches Geld – also Banknoten der Fed – in der Fed-Bilanz als Forderung ausgewiesen wird.

Werden die Einkünfte eines endfälligen Wertpapiers reinvestiert, wird dadurch kein neues Geld geschaffen, sondern die Bilanz bleibt auf dem erhöhten Niveau, weshalb die Geldmenge, die im Rahmen der ersten und zweiten Runde quantitativer Lockerungsmaßnahmen geschaffen wurde, immer noch im System ist.

Einige Ökonomen behaupten nun, diese geldpolitischen Maßnahmen hätten überhaupt nichts mit „Gelddruckerei“ zu tun, da die Banken bisher nicht sonderlich viel mit den erhaltenen Geldern angestellt haben, also die Geldumlaufgeschwindigkeit nicht in die Höhe schoss. Wir erwiderten darauf, dass das ungefähr so sei, als würde man einem Baby eine Pistole geben und behaupten, das sei nicht gefährlich, nur weil es damit noch niemanden erschossen hat.

Unseres Erachtens sollte sich die Bescheidenheit der Fed also besser darauf beschränken, bezüglich der potenziellen Nebenwirkungen der geldpolitischen Lockerungsmaßnahmen höchste Vorsicht walten zu lassen.

Ein entscheidender Grund, warum all das bisher gedruckte Geld noch nicht den Weg in die Realwirtschaft gefunden hat, ist, dass Dank der Finanzkrise gegenwärtig mächtige deflationäre Kräfte am Werk sind. Unserer Einschätzung nach hatte die Fed vor dem Ausbruch der Finanzkrise die Kontrolle über den Kreditschaffungsprozess verloren: Die Verbraucher nutzten ihre Eigenheime als Geldautomaten und schufen ihr eigenes Geld, und auch die Finanzinstitutionen fanden Mittel und Wege, ihr eigens Geld zu schaffen, beispielsweise durch eine Ausweitung der Fremdkapitalfinanzierung mithilfe sogenannter „Strukturierter Investmentvehikel“ (SIVs).

Während der Boom-Phase der Wirtschaft, die sich über den überwiegenden Teil des vergangenen Jahrzehnts erstreckte, war es für die Investoren völlig rational, immer größere Risiken einzugehen, um ihren Fremdkapitalhebel zu erhöhen. Schließlich war es undenkbar, dass die Eigenheimpreise jemals wieder sinken würden!

Ab 2007 kam dann jedoch wieder Risiko in die Märkte. Im Ergebnis war es für Investoren auf einmal völlig rational, ihren Fremdkapitalanteil zu reduzieren. Die Investmentbanken Bear Stearns und Lehman Brothers verfügten aber nicht über genügend liquide Vermögenswerte, um diesen Fremdkapitalabbau zu realisieren. Und genauso war auch eine Vielzahl völlig überschuldeter Verbraucher nicht in der Lage, ihre Schulden abzubauen, was zu einem Anstieg der Zahlungsunfähigkeit (bei Hypotheken, Autoraten, Kreditkartenschulden …) führte.

Und genau deshalb – weil die politischen Entscheidungsträger damals die Kontrolle über die Kreditschaffung verloren hatten – sehen wir heute auch diese gigantischen Bemühungen, mit denen versucht wird, sich gegen den Schuldenabbau und die damit einhergehenden deflationären Kräfte zur Wehr zu setzen. Wir sind der Auffassung, dass diese deflationären Kräfte einer der maßgeblichen Gründe dafür sind, warum all die ausgegebenen und gedruckten Gelder lediglich ein armseliges und schwaches Wirtschaftswachstum hervorgebracht haben.

In diesem Wirtschaftsumfeld ist es wahrscheinlich, dass die Fed bezüglich der Geldmengenausweitung praktisch mit allem durchkommen wird. Sollte diese Geldpolitik am Ende aber tatsächlich funktionieren; sollten die Gelder ihren Weg schließlich in die Realwirtschaft finden, dürfte sich die Fed recht schnell in einer extrem schwierigen Situation wiederfinden.

Bernanke behauptet, er könnte die Zinssätze innerhalb von 15 Minuten so stark anheben, dass jedwede inflationäre Entwicklung sofort abgebrochen wird. Zu Beginn der 80er Jahre erhöhte der damalige Fed-Vorsitzende Paul Volcker den Leitzins auf 20%, um dem Inflationsdruck Einhalt zu gebieten. Zu jener Zeit beschwerten sich die Menschen zwar darüber, doch war die Situation noch tragbar, da bedeutend weniger Fremdkapital im System war.

Im heutigen Marktumfeld hingegen scheint die Zinsmarke von 6% für Länder wie Spanien die entscheidende Grenze zu sein, bevor die Kommentatoren der Auffassung sind, dass der Internationale Währungsfonds (IWF) der Regierung zur Hilfe eilen muss. Aber halt! Wenn man 6% Zinsen zahlt, wird das heutzutage als untragbar erachtet? In was für einer Welt leben wir eigentlich!

Noch wichtiger: Verfügt die Fed überhaupt über den Willen, die Vernichtung der US-Wirtschaft in Kauf zu nehmen, um dem Inflationsdruck Einhalt zu gebieten? Jeder, der diese Zeilen liest, und auch nur daran denkt, dass die hier Fed zögern könnte, beweist bereits, dass die Fed ihre Glaubwürdigkeit verloren hat. Glaubwürdigkeit bedingt die Auffassung, dass die Fed nicht zögern wird, der Inflation Einhalt zu gebieten.

Und in diesem Kontext fordern wir von den politischen Entscheidungsträgern dann auch, bescheiden zu agieren. Das heißt, dass sie die Korrektur exzessiver Blasen erlauben sollten, da dies eine nachhaltige Erholung überhaupt erst möglich macht. Anstatt einfach mit Billionen von US-Dollars auf die Wirtschaft zu ballern und darauf zu hoffen, dass die Dinge dann so ablaufen, wie man es geplant hat, sollten die politischen Entscheidungsträger die freien Märkte ihre Arbeit machen lassen.

Ja, das aktuelle Wirtschaftsumfeld ist vielleicht schmerzlich, da die inflationären Kräfte bereits Fuß gefasst haben, doch wird ein Großteil dieser Inflation von der Fed als „vorübergehend“ erachtet. Es ist schon komisch, dass all die Länder, die aktuell mit ihrer Erholung von den Auswirkungen der Finanzkrise zu kämpfen haben, die niedrigen Zinssätze mit der Behauptung begründen, der Inflationsdruck sei vorübergehender Natur. Im Gegensatz dazu hat Singapur seine Geldpolitik jüngst gestrafft – eine Straffung, die unseres Erachtens deshalb erfolgte, weil Singapur stark genug ist, um Maßnahmen gegen den steigenden Inflationsdruck einzuleiten.

Eine bescheidende Geldpolitik bedeutet unseres Erachtens nicht, permanent am Rande des Abgrunds zu wanken, sondern vielmehr eine solide Geldpolitik zu verfolgen.

Bernanke sieht das anders. Seine Auffassung von Bescheidenheit ist eine ganz andere. Auf der jüngsten Pressekonferenz des Offenmarktausschusses der Fed (FOMC) wurde er gefragt, worin der Unterschied zwischen den Erfahrungen der Japaner und denen der USA besteht. Bernanke behauptete, dass die USA die unangenehmen Erfahrungen der Japaner vermieden hätten, weil „wir aggressiv und präventiv agierten, um Deflation zu vermeiden.“

Überdies verwies er auf die rasch umgesetzte Rekapitalisierung der Banken und sagte:

„…dass wir einige der Probleme, mit denen Japan konfrontiert war, vermeiden werden. Dies vorausgeschickt, bin ich der Auffassung, dass es immer besser ist, bescheiden zu sein und zu vermeiden, allzu selbstsicher zu sein, und wir müssen unsere starke geldpolitische Stützung fortführen, um sicherzustellen, dass die Wirtschaft weiterhin auf einem Wachstumspfad bleibt und zu einer normaleren Situation zurückkehrt.“

Da haben wir´s. Bernankes Auffassung von Bescheidenheit bedeutet, dass man nicht davon ausgehen sollte, die Deflation bereits geschlagen zu haben, sondern man stattdessen eine „starke geldpolitische Stützung“ aufrechterhalten müsse. Das steht im Einklang mit dem, was Bernanke bereits in der Vergangenheit behauptet hat, nämlich dass es während der Großen Depression einer der größten Fehler gewesen sei, die Geldpolitik zu zeitig zu straffen. Und auch heute ist der Grund derselbe: Wenn man den Fuß zu zeitig vom Gaspedal nimmt, könnte die Wirtschaft erneut einbrechen.

Doch was ist bezüglich der Tatsache, dass eine wachsende Zahl an FOMC-Mitgliedern jetzt auf einmal der Auffassung ist, dass die Zinsen noch vor Ende 2014 angehoben werden? Laut Bernanke handelt es sich hierbei lediglich um persönliche Einschätzungen einzelner FOMC-Mitglieder, die in den Entscheidungsprozess des Ausschusses mit einfließen würden. Das Ergebnis dieses Prozesses sei, dass sich die Fed dazu entschlossen hat, die Zinssätze bis Ende 2014 auf „außerordentlich niedrigen“ Niveaus zu halten.

Als Bernanke gefragt wurde, ob ein Zinssatz von 1% immer noch dieser Definition entsprechen würde, sagte er, dass die verschiedenen FOMC-Mitglieder unterschiedliche Definitionen dafür haben, sich seine persönliche Auffassung von „außerordentlich niedrig“ jedoch auf das aktuelle Zinsziel von 0% bis 0,25% bezieht.

Unseres Erachtens bedeutet Bescheidenheit, dass man vor den unbeabsichtigten Konsequenzen großen Respekt hat und sich im Zweifelsfall lieber auf die Seite der Marktkräfte schlägt, so dass diese die Sache regeln können – für Bernanke hingegen bedeutet Bescheidenheit, eine starke geldpolitische Stützung aufrecht zu halten, um Deflation zu vermeiden.

Mit dieser Art von Bescheidenheit werden jede Menge neuer Schulden geschaffen – sei es nun durch die Fed, die sie aus dem Nichts schafft, oder durch die Schuldenschaffung in der Wirtschaft durch die Verbraucher, Unternehmen und die Regierung, die ebenfalls den Verlockungen ausgesetzt sind, sich immer stärker zu verschulden. Die Unternehmen haben den Köder bisher noch nicht geschluckt, doch die Regierung und einige Verbraucher haben bereits angebissen.

Was wir als geldpolitische Freizügigkeit und fiskalisch untragbares Verhalten beschreiben würden, könnte am Ende zum Wertverfall des US-Dollars führen. Vor diesem Hintergrund haben wir die Investoren auch stets dazu ermutigt, zu diversifizieren und aus so banalen Dingen wie Bargeld zu gehen. Ein Korb aus harten Währungen oder Gold dürfte nützlich sein, um die Risiken eines fallenden US-Dollars abzumildern.