Die Deutschen haben nicht die leiseste Ahnung, welche gigantischen Geldmengen die EZB bereitstellen muss, um die Eurozone weiter am Leben zu halten

Peter Cooper, ArabianMoney, 13.05.2012

All die Edelmetallinvestoren, die zurzeit in Panik verfallen und ihr Gold und Silber verkaufen, werden sich schwarz ärgern, wenn sie miterleben, was mit den Edelmetallpreisen als nächstes passieren wird. Nach der jüngsten recht dürftigen Notbehelfsmaßnahme, die nur ein paar Monate währte, werden die Vertreter der Eurozone schon bald wieder damit beginnen, ihre Druckerpressen hochzufahren. Ach ja: Was war noch mal das Geld, das nicht gedruckt werden kann?

Weihnachten 2011 begannen die jüngsten Gelddruckmaßnahmen der Europäischen Zentralbank. Seit diesem Zeitpunkt wurden den europäischen Banken im Rahmen des LTRO-Programms über USD 1,3 Billionen bereitgestellt.

Es funktionierte und die Märkte legten für ein paar Monate eine Rally hin, wobei hier angemerkt werden muss, dass die Wirksamkeit dieses Programms bereits bedeutend geringer ausfiel, als es noch bei der zweiten Runde der quantitativen Lockerung der US-Notenbank Federal Reserve der Fall gewesen ist. Und genau das ist auch die Dynamik, mit der wir es bei der Gelddruckerei zu tun haben.

Die Folgen des Gelddruckens

Das Gelddrucken funktioniert zu Beginn wirklich großartig – buchstäblich jeder wird vom Aufwärtsmomentum überrascht. Doch im Laufe der Zeit fällt dieses Aufwärtsmomentum immer geringer aus, und die Beträge, die ins System gepumpt werden müssen, werden größer und größer, genauso wie die Folgen, die diese Gelddruckmaßnahmen auf die Edelmetallpreise haben.

Bei den Politikern und Bürokraten der Eurozone handelt es sich um eine Art Politik-Ausschuss minderbemittelter Männer und Frauen. Sie erachten das Gelddrucken als die einzig mögliche Option, mit der eine große Rezession verhindert werden kann. Die Theorie an sich ist genial, in der Praxis zeitigt sie aber katastrophale Folgen, da dass Geld immer stärker entwertet wird – ein Sachverhalt, den wir zurzeit bereits mit eigenen Augen mitverfolgen können.

John Mauldin, Finanzanalyst und Autor des Buches „Endgame“, schrieb diese Woche im Hinblick auf die Eurozone:

„Ich glaube, die überwiegende Mehrheit der Deutschen (um fair zu sein: der Weltbevölkerung) hat überhaupt keine Vorstellung davon, wie viele Billionen an Euros notwendig sein werden, um die Lecks des Schiffes namens Eurozone zu stopfen. Ja es ist sogar davon auszugehen, dass die meisten deutschen Politiker ernstlich glauben, dass diese Rettungsmaßnahmen mit einer Inflation von lediglich 3% im Jahr einhergehen würden.

Spanien ist zu groß, um es zu retten – und zu groß, um es fallen zu lassen. Die einzige Möglichkeit, spanische Staatsschulden weiter bei einer Rendite von 6% zu halten, besteht im Grunde darin, dass die Europäische Zentralbank diese Schulden aufkauft (oder den spanischen Banken das Geld leiht, damit sie die Schulden aufkaufen können, oder durch irgendein anderes kreatives neues Programm, das sich Draghi und sein Team ausdenken).

Werden sie dadurch Zeit gewinnen? Ja sie werden dadurch Zeit gewinnen, aber wofür? Um die Staatsdefizite in den Griff zu bekommen? Um die Bankenschulden in den Griff zu bekommen? Die Staatsschulden? Um für die gigantischen Außenhandelsungleichgewichte zwischen Deutschland und der Peripherie Europas irgendwie eine Lösung zu finden? Um die Wähler in eine Fiskalunion zu zwingen? Inmitten der Krise?

Wenn es eine verschwörerische Kabale mit einem geheimen Plan gibt, dann liegt dieser Plan tatsächlich absolut im Verborgenen. Aus der jetzigen Warte heraus macht es eher den Eindruck, als bestünde der ´Plan` darin, weiter zu machen wie bisher.“

Diejenigen, die in deutsche oder US-amerikanische Staatsanleihen investiert sind, werden schon bald sehen, was sie davon haben. Die Kaufkraft der Währungen dieser Länder wird buchstäblich weginflationiert werden. Angesichts der aktuellen Situation werden Gold und Silber zurzeit fast zu Schnäppchen-Tiefstpreisen verkauft.

Man dürfte kaum in der Lage sein, Gold und Silber noch günstiger zu erwerben als jetzt, auch nicht bei bedeutenden Abverkäufen, ganz einfach weil es von den kleinen Investoren bis hin zu den Zentralbankanken der besorgten Schwellenmärkte eine so starke Nachfrage nach physischen Edelmetallen gibt. Alle suchen sie Schutz vor der aus dem Gelddrucken der Zentralbanken resultierenden Inflation.

Das große Ganze

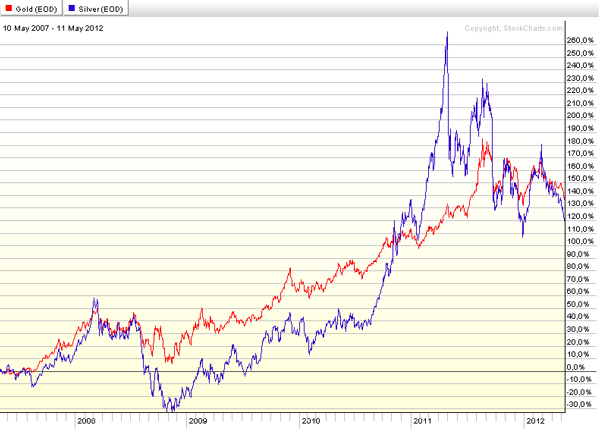

Alles, was man tun muss, ist einen Schritt zurückzutreten und sich das große Ganze anzuschauen. Die Anleger konzentrieren sich immer darauf, was Gold und Silber letzen Monat getan haben – was vergangenes Jahr oder die letzten fünf Jahre passierte, interessiert hingegen nie.

Wie haben sich denn andere Vermögenswerte über einen längeren Zeitraum hinweg geschlagen? Schaut man auf die letzten zehn Jahre zurück, so wird man nichts Besseres als Edelmetalle finden.

Und wir sollten uns auch noch einmal vor Augen führen, was eigentlich geschehen müsste, damit Gold und Silber nicht im Preis steigen. Dafür müsste die Eurozone entschieden gegen ihre Schulden vorgehen, ja ganze Länder und Bevölkerungen müssten buchstäblich dem Ruin anheimgestellt werden. In einer Welt der sich dahinwurschtelnden Politik-Ausschüsse wird man dies jedoch niemals zulassen – von Griechenland, das man ohnehin nie in die Europäische Union, geschweige denn die Eurozone hätte aufnehmen dürfen, vielleicht mal abgesehen.

Sparer und Anleger haben es daher recht einfach. Sie brauchen sich lediglich auf die richtige Seite der Geschichte zu stellen. Die Edelmetallinvestoren werden am Ende wieder als Gewinner hervorgehen. Auf keinen Fall sollte man jetzt panisch reagieren. Es sind die Papierinvestments, die zurzeit crashen, nicht die Edelmetalle.