David Chapman, MGI Securities, 18.05.2012

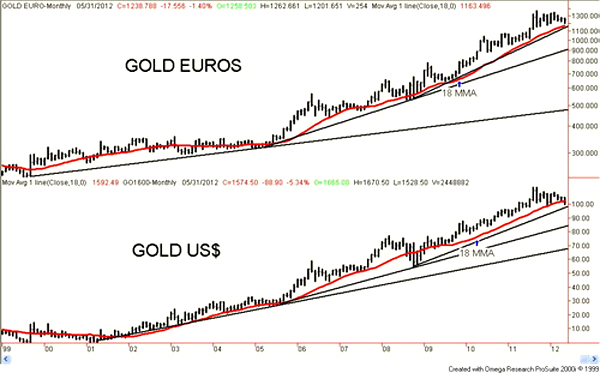

Im Folgenden sehen Sie den Goldchart auf Dollar- und Eurobasis. Logischerweise ähneln sich die Charts. Beide zeigen, dass sich Gold nach wie vor in einem säkularen Bullen-Aufwärtstrend befindet.

Seit der Aufwärtstrend im Jahre 2001 seinen Anfang nahm, konnten wir drei Phasen beobachten. Die erste Phase hielt bis 2005 an und wird durch die sanft ansteigende untere Trendlinie veranschaulicht. Die zweite Phase hielt bis zum Finanzmarktcrash des Jahres 2008 an. Die Trendlinie der zweiten Phase fiel bereits steiler aus als die, die sich aus den Tiefständen der Jahre 2001 bis 2005 ergibt.

Die dritte Phase kennzeichnet sich durch einen noch steileren Anstieg, der gegenwärtig auf Dollar- wie auch auf Eurobasis getestet wird. Überdies testet Gold auf Dollarbasis aktuell auch seinen 18-Monatsschnitt, bei dem es sich um eine wichtige Stützungslinie des Langfrist-Charts handelt. Auf Eurobasis liegt Gold zurzeit immer noch über seinem 18-Monatsschnitt.

Im Verlauf des aktuellen Goldbullenmarkts ist der Dollarpreis des gelben Metalls gelegentlich unter seinen 18-Monatsschnitt gefallen. Auf Eurobasis war dies öfter der Fall, besonders in den ersten Jahren des Goldpreisanstiegs.

Der bemerkenswerteste Unterschied sind die Kursabweichungen während der Finanzkrise in 2008. Während Gold auf Eurobasis nur einen schwachen Kursrücksetzer unter seinen 18-Monatsschnitt durchlief, brach das Metall auf Dollarbasis unter diese Stützungslinie und verharrte dann dort über mehrere Monate hinweg. Während der gesamten Finanzkrise zeigte sich Gold auf Eurobasis stärker als gegenüber dem US-Dollar.

Immer wenn eine Krise auftaucht, scheint eine Flucht in Richtung US-Dollars einzusetzen, und wenn sich die Krise dann abschwächt, neigt der Euro dazu, sich wieder zu verteuern. Wird dieser Trend in Zukunft weiter anhalten?

Irgendwie scheint die Auffassung vorzuherrschen, dass man im Rahmen einer Finanzkrise in US-Dollars und US-Staatsanleihen gehen sollte, während Gold, das als riskanter Vermögenswert erachtet wird, über Bord geworfen wird. Das macht natürlich überhaupt keinen Sinn, aber das ist nun einmal das, was sich beobachten lässt. Und dasselbe scheint jetzt wieder zu passieren, wobei die Finanzkrise dieses Mal in Europa zuschlägt.

Fakt ist aber auch, dass nicht jeder so denkt. Während der Krise wird vornehmlich Papiergold (Futures und andere Gold-Derivate) abverkauft, nicht physisches Gold. Und weil der Goldpapiermarkt bedeutend größer ist als der physische Markt, neigt ersterer auch dazu letzteren zu überwältigen. Doch ungeachtet dieses Umstandes gibt es deutliche Hinweise darauf, dass zurzeit erhebliche physische Goldkäufe stattfinden.

Laut Meldungen der US-Börsenaufsicht SEC hat George Soros seine Anteile beim börsennotierten Goldfonds SPDR Gold Trust im ersten Quartal 2012 vervierfacht. Und auch John Paulson stockte seine GLD-Anteile weiter auf und bleibt größter Anteilseigner dieses Goldfonds. Andere Marktteilnehmer wie PIMCO, der weltgrößte Anleihefonds, und das Lehrer-Pensionssystem des US-Bundesstaats Texas haben ihre Goldbestände ebenfalls aufgestockt.

Ferner wurde gemeldet, dass ein großer japanischer Pensionsfonds vor kurzem erstmals rund 1,5% seines Gesamtvermögens in Gold umgewandelt hat. Als Grund wurde genannt, dass sich der Fonds gegen Staatsschuldenrisiken absichern will.

Und auch die Zentralbanken haben gekauft. In 2011 traten die Zentralbanken erstmals seit fast zwei Jahrzehnten wieder als Nettogoldkäufer auf und erwarben rund 440 Tonnen. Laut dem World Gold Council hat sich dieser Trend auch in 2012 weiter fortgesetzt: Die Zentralbanken kauften im ersten Quartal 2012 weitere 94 Tonnen. Überdies gibt es Hinweise, dass dieser Kauftrend auch im April und Mai anhielt. Zu den größten Zentralbankkäufern zählten Mexiko, die Philippinen, Russland und die Türkei.

Über viele Jahre hinweg waren die Zentralbanken Nettogoldverkäufer. Jahr für Jahr lag die weltweite Goldnachfrage über der Goldminenproduktion, und die Angebotslücke wurde dann gewöhnlich über Altgoldrecycling und Zentralbankverkäufe ausgeglichen. Dadurch, dass die Zentralbanken nun wieder als Nettogoldkäufer auftreten, ist eine wichtige Versorgungsquelle weggebrochen.

Die Investmentnachfrage nach Goldbarren, Goldmünzen, börsennotierten Goldfonds und ähnlichen Produkten bleibt stark und stieg im ersten Quartal 2012 gegenüber dem Vorjahresquartal um 13%, so der World Gold Council. Der Nachfrageanstieg kam seitens der Chinesen und der börsennotierten Goldfonds. Allein die chinesischen Goldimporte des ersten Quartals 2012 lagen bei 98,6 Tonnen – ein 13%iger Anstieg gegenüber dem Vorjahreszeitraum.

Zweifelsohne hat die aktuelle Situation in Europa einen sehr destabilisierenden Einfluss. Die Situation in Griechenland ist chaotisch und die Vorstellung, dass die Griechen die Eurozone verlassen könnten, gewinnt immer mehr an Glaubwürdigkeit. Mittlerweile besteht das konkrete Risiko einer Zahlungsunfähigkeit Griechenlands. Wenn das passiert, wird die Ansteckung dann auch Portugal und Irland oder gar Spanien und Italien erfassen?

Vor dem Hintergrund dieser Probleme haben sich in Deutschland und Frankreich die Gemüter weiter erhitzt, wobei hier natürlich noch die Tatsache hinzukommt, dass François Hollande neuer französischer Präsident geworden ist. Frankreich und Deutschland waren es ja, die Griechenland die Austerität überhaupt erst aufgezwungen haben, was vornehmlich jedoch auf Deutschland zurückgeht. Hollande sucht jetzt nach Mitteln und Wegen, mehr Wirtschaftswachstum zu schaffen, da zunehmend deutlicher wird, dass die Austeritätsmaßnahmen nicht funktionieren.

Zurzeit deutet einiges darauf hin, dass es tatsächlich wieder zu mehr Investments kommen könnte, man die fiskalischen Austeritätsmaßnahmen abbremsen und zur Ankurbelung des Wirtschaftswachstums die Geldpolitik lockern wird. Selbst die US-Notenbank Federal Reserve hat diesbezüglich wieder Andeutungen gemacht. Anspielungen auf eine lockere Geldpolitik und weitere quantitative Lockerungsmaßnahmen sind natürlich Musik in den Ohren des Goldmarkts (wie auch des Aktienmarkts).

Fallende Aktienmarktpreise, speziell fallende Preise bei US-amerikanischen Titeln, scheinen heutzutage immer dazu zu führen, dass die Fed weitere quantitative Lockerungsmaßnahmen in Aussicht stellt. Wenn die Politiker (und Geldbehörden) etwas noch mehr hassen als einen Goldpreisanstieg, dann ist es ein fallender Aktienmarkt. Daher deutet einiges auf einen steigenden Aktienmarkt, umso stärker wir uns den US-Präsidentschaftswahlen annähern.

Ob Griechenland die Eurozone verlassen wird, ist zum gegenwärtigen Zeitpunkt völlig offen. Vielleicht ist Griechenland mit dem Euro besser dran, das Entscheidende ist aber die Stimmung, wenn die Wirtschaft um einen herum zusammenbricht und in einer Rate schrumpft, wie es in Griechenland aktuell der Fall ist.

Die Angst vor einem Kollaps hat dazu geführt, dass in Griechenland Bank-Runs stattfinden, und es könnte durchaus sein, dass ein Teil der abgezogenen Gelder in Gold fließt. Die Europäer sind mit dem Zusammenbruch von Fiatwährungen ja bereits hinlänglich vertraut. Sie wissen, dass einzig Gold in der Lage ist, ihr Vermögen zu retten.

Gold befindet sich weiterhin in seinem säkularen Aufwärtstrend, obschon dieser Trend gegenwärtig getestet wird. Der Chart zeigt keinerlei Hinweise darauf, dass sich das gelbe Metall in einer Blase befindet, wie von einigen behauptet wird. Wenn es eine Blase gibt, dann eine Schulden- und Derivateblase im immer noch völlig überschuldeten Bankensektor.

Der Goldmarkt ist klein. Beim jetzigen Goldpreis ist der gesamte Goldmarkt lediglich USD 7,5 Billionen wert, während dem weltweit USD 200 Billionen an Aktien und Anleihen und USD 700 Billionen an Finanzderivaten gegenüberstehen.

Man kann es sich auch anders veranschaulichen: Der Wert von Facebook wird mit über USD 100 Milliarden veranschlagt. Demgegenüber hat Barrick Gold, der weltgrößte Goldproduzent, eine Marktkapitalisierung von USD 37 Milliarden. Eines der beiden Unternehmen produziert nichts.