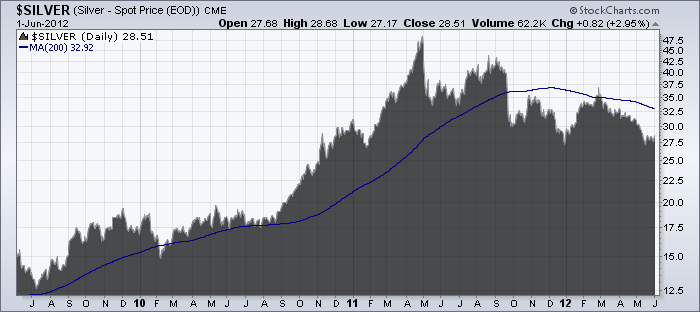

Der westliche Sozialismus befindet sich gerade im Untergang, was sich die kommenden Jahre aufgrund der damit einhergehenden Kaufkraftentwertung der Währungen natürlich auch beim Silberpreis widerspiegeln wird

Jason Hommel, Silver Stock Report, 03.06.2012

Meine Erfahrung und der Silberchart sagen mir, dass der Silberpreis innerhalb der kommenden zwölf bis vierundzwanzig Monate aller Vorausschau nach zwischen USD 75 und USD 125 pro Unze liegen wird. Wir sprechen hier von einem Zugewinn in Höhe von 150% bis 230%, wenn man das Metall unter der Marke von USD 30 pro Unze kauft.

Der Grund dafür ist, weil wir uns zurzeit in einem Silberbullenmarkt befinden, wo der Silberpreis solange weiter angsteigen dürfte, bis sich irgendetwas Grundlegendes ändert. Und es gibt zahlreiche Fundamentaldaten, die den Silberbullenmarkt anheizen:

1. Die außer Kontrolle geratenen Staatsausgaben der US-Regierung, wo es aufgrund des Sozialismus zu einer Dollarentwertung kommt.

2. Die Instabilität der weltweiten Papierwährungen aufgrund des Sozialismus.

3. Die Goldkäufe der Zentralbanken zum Schutz ihrer nationalen Währungen und Devisenreserven, die sich aufgrund des gescheiterten Sozialismus allesamt im Sinkflug befinden.

4. Die Größe des Silbermarkts. Der Silbermarkt ist winzig. Die jährliche Investmentnachfrage liegt unter der Marke von USD 3 Milliarden.

5. Die der Öffentlichkeit nicht bekannten Daten zur Angebots- und Nachfragesituation im Silbermarkt und der in der Öffentlichkeit ebensowenig bekannte, seit zehn Jahren anhaltende säkulare Silberbullenmarkt.

6. Die riesigen Shortpositionen im Silbermarkt, wo den Investoren Papiersilber im Wert von bis zu USD 200 Milliarden veräußert wurde, während die meisten zu bequem sind, um die Auslieferung zu verlangen, und den unglaubwürdigen Banken nach wie vor trauen, die das Silber, das sie ihren Kunden verkauft haben, in Wirklichkeit überhaupt nicht besitzen.

Solange sich diese Dinge nicht ändern, wird der Silberpreis weiter steigen, genauso wie dies bereits die vergangenen zehn Jahre der Fall gewesen ist. Der Silberpreis wird höchstwahrscheinlich weitere zehn Jahre steigen, wohlmöglich in der bisherigen Rate oder gar noch schneller.

In den letzten paar Jahren konnte Silber im Schnitt alle 24 Monate ein neues Preishoch verzeichnen. Jedes neue Preishoch – von USD 8 pro Unze auf USD 13 pro Unze und von USD 13 pro Unze auf USD 20 pro Unze – lag im Schnitt 50% über seinem vorangegangenen Preishoch, wenn wir hier einmal das jüngste Preishoch von USD 50 pro Unze außen vorlassen, das mit 150% über dem letzten Preishoch von USD 20 pro Unze lag und dafür überdies drei Jahre benötigte.

Das jüngste Preishoch von rund USD 50 pro Unze wurde im April vergangenen Jahres erzielt. Das nächste Preishoch dürfte also in den kommenden zwölf bis vierundzwanzig Monaten zum Tragen kommen und könnte bei USD 75 bis USD 125 pro Unze liegen, wenn nicht gar noch höher, da Bullenmärkte dazu neigen parabolisch, also in immer stärkeren Raten anzusteigen, so wie wir dies bei Silber ja bereits beobachten können.

Die parabolischen Preissteigerungen sind wahrscheinlich auf die Investmentneigungen der Menschen zurückzuführen. Also ich meine hier die Investoren, die beim Trend mit aufspringen. Fakt ist, dass amerikanische Investoren vornehmlich Trendinvestoren sind und nicht wertorientiert agieren. Würde die Mehrzahl der Investoren wertorientiert agieren, würde Silber beispielsweise nicht völlig unbeachtet auf dem gegenwärtigen Preisniveau vor sich hindümpeln.

Der entscheidende Punkt bei Silber ist, dass der Silbermarkt so winzig ist. Würde nur 1% der Öffentlichkeit beim Silbertrend aufspringen, läge der Preis des weißen Metalls bei über USD 500 pro Unze. Warum? Weil es weltweit kaum noch verfügbares Silber gibt und praktisch das gesamte jährlich geförderte Silber auch verbraucht wird, weshalb die den Investoren zur Verfügung stehende Menge sehr gering ist.

Unterdessen liegt auf den Bankkonten gegenwärtig derart fiel Geld, dass, würde nur 1% aller US-amerikanischen Bankeinlagen in Silber fließen (USD 180 Milliarden, die rund 350 Millionen Unzen an verfügbarem Silber, also rund 50% der jährlichen Minenversorgung hinterherjagten) der Silberpreis bei USD 500 läge. USD 180.000 Millionen/350 Millionen Unzen Silber = USD 514 pro Unze.

Jetzt, wo Silber bereits seit zehn Jahren einen positiven Trend aufweist, wird es für die Finanzwelt zunehmend schwieriger, den Silbermarkt einfach zu ignorieren. Silber wird das Papiergeld ganz unvermeidlich wie ein Magnet anziehen und den falschen und betrügerischen Wert der Papierfetzen vernichten.

Das Problem bei allen Arten von Betrügereien ist ja, dass sie dazu neigen, mit einem Schlag und nicht etwas sukzessive zu Ende zu gehen.

Würden nur 1% aller US-amerikanischen Bankeinlagen in Silber fließen, würden sich 94% des Werts des verbliebenen Geldes – das dumm genug war, Silber nicht unter USD 30 pro Unze zu kaufen – in Luft auflösen. Die Rechnung ist einfach: Ein Preisanstieg von USD 30 pro Unze auf USD 514 pro Unze entspräche einem Faktor von 17.

Bei einem solchen Kaufkraftverlust könnte man aber genauso gut sagen, dass das verbliebene Geld Silber dann für rund USD 500 pro Unze kaufen müsste, um vor der Totalvernichtung gerettet zu werden, und nicht mehr für USD 30 pro Unze, wie dies einst möglich war. Das entspräche also einem Wertverlust des Dollars in Höhe von 94%.

Und es gibt nichts, was diesen Prozess aufhalten könnte. Diese Entwicklung hat sich im Laufe der Geschichte ein ums andere Mal wiederholt. Das Problem mit dem Sozialismus ist doch, dass einem am Ende das Geld anderer Leute ausgeht – Geld, das den Menschen gestohlen wird, um den Wohlfahrtsstaat am Leben zu halten, der an unersättliche, gierige und faule Leute fortwährend Zuwendungen verteilt. Der Punkt, an dem man die Abwärtsdynamik noch hätte stoppen können, ist bereits vor langer Zeit überschritten worden.

Die US-Regierung hat aktuell Steuereinnahmen in Höhe von USD 2 Billionen jährlich, um damit einen Staatshaushalt von USD 3,5 Billionen zu finanzieren. Das heißt, dass pro Jahr USD 1,5 Billionen gedruckt und/oder geliehen werden müssen. Wir sprechen hier von USD 1.500 Milliarden pro Jahr!

Und hierbei geht es ja nur um die Gefahren im Hinblick auf den US-Dollar. Der Silberpreis würde ja bereits auf USD 514 pro Unze jagen, wenn nur 1% der US-amerikanischen Bankeinlagen in Silber fließen würde. Das Problem ist also offenkundig und die Lösung ist auch recht einfach: Man sollte Silber kaufen, bevor es ein anderer tut!

Allein schon die Zahlen des Silbermarkts belegen, dass das Papiersilber der Brokerhäuser überhaupt nicht physisch gedeckt sein kann und das für die Kunden gehaltene Silber somit garnicht da ist. Würden die Broker ihr Papiersilber tatsächlich physisch hinterlegen, läge der Silberpreis heute bereits bei USD 500 pro Unze. Der Silberpreis liegt aktuell aber bei unter USD 30 pro Unze.

Betrogen zu werden, ist einfach nur die Strafe dafür, dass man nicht rechnen kann! So ist das Leben nun mal. Die Regeln sind nicht von mir, ich schreibe bloß darüber.

USD 75 pro Unze bis USD 125 pro Unze – das ist also der Silberpreis, den ich für die kommenden zwölf bis vierundzwanzig Monate aufgrund meiner Erfahrung und des Silbercharts sehe. Mein Bauchgefühl und die Fundamentaldaten des Silbermarkts sagen mir aber noch ein wenig mehr.

Der Silbermarkt ist ein manipulierter Markt, und die Zahlen zeigen, dass die Manipulationen zwar immer stärker zurückgehen, aber immer noch wirksam sind. Ich rechne damit, dass es eine gewaltige Schlacht um die Marke von USD 50 pro Unze geben wird, die zwischen sechs und vierundzwanzig Monaten anhalten dürfte, weil die Manipulanten mit Sicherheit keine Schlagzeilen wie „Silber klettert auf Allzeithoch“ sehen wollen. Das wäre schlecht fürs Geschäft – also für das Geschäft des betrügerischen Papiergelddruckens.

Und da es sich um einen manipulierten Markt handelt, werden sie versuchen, die Preise und kurzfristigen Trends so zu gestalten, dass es zu unerwarteten und entmutigenden Kursentwicklungen kommt. Sie werden alles tun, um dem Preis einen Dämpfer zu versetzen und die Käufer physischen Silbers zu entmutigen.

Wenn ein höherer Silberpreis die Käufer von physischem Silber abschreckt, steigt der Preis halt. Sollte sich herausstellen, dass die Käufer durch einen niedrigen Silberpreis abgeschreckt werden, ja dann tut es halt dieser Trick und die Preise sinken. Letztlich sind die physischen Käufer der maßgebliche Aspekt im Markt, wenn auch auf eine der Intuition zuwiderlaufende Art und Weise.

Und genauso werden Käufer von physischem Silber durch einen sich seitwärts bewegenden Kurs abgeschreckt, da es sich bei den Investoren in der aktuellen Marktphase um Trendinvestoren handelt. Und wenn es keinen klaren Trend gibt, neigen die Leute dazu, das Interesse zu verlieren: Die Fundamentaldaten geraten aus dem Blick oder sie glauben närrisch, dass die Manipulationen auf immer und ewig anhalten können.

Dem ist aber nicht so. Die Fundamentaldaten des Silbermarkts sind derart unausgeglichen, dass ich einfach nur erstaunt bin, auf welch niedrigem Niveau Silber zurzeit gehandelt wird. Mein Problem ist aber, dass ich die Intelligenz der Öffentlichkeit stets überschätze.

Nichtsdestotrotz bin ich der Meinung, dass wir jetzt aus verschiedenen Gründen das Preistief erreicht haben.

1. Aus Gründen des Timings: Das geringe Interesse und die moderaten Preisschwankungen können nicht auf immer und ewig anhalten.

2. In unserem eigenen Geschäft und beim Grossisten wurden jüngst 90% der Altsilberbestände aufgekauft, was darauf hindeutet, dass es wieder eine neue Investorennachfrage gibt.

3. Wenn Silber noch stärker gedrückt wird, sorgt das für außerordentliche Profite der nächsten Gruppe wertorientierter Investoren, die bei Silber aufspringen werden, während die Verluste für die preismanipulierenden Banken wie JPMorgan – die gegenwärtig jedoch aufgrund der US-Eigenheimkrise, der Eurokrise und den Problemen mit ihren Finanzderivaten ohnehin bereits genug Schläge einstecken müssen – außerordentlich hoch ausfielen.

Also wenn ich die Preise manipulieren würde, dann würde ich den Silberpreis praktisch über Nacht auf USD 49 pro Unze steigen lassen und dann versuchen, ihn die kommenden zwölf Monate sukzessive auf USD 35 zu drücken. Auf diese Art würde unter den Silberinvestoren die größte Entmutigung und Enttäuschung geschaffen, weil dadurch ein kurzfristiger Abwärtstrend entstehen würde.

Im Anschluss lässt man Silber dann wieder aufgrund irgendwelcher fingierter, halbpositiver Silbermeldungen praktisch vertikal auf fast USD 75 pro Unze explodieren, um es im Nachgang erneut sukzessive fallen zu lassen. Diese Art von der Intuition zuwiderlaufenden Preisbewegungen würde ich in einem manipulierten Markt, wo man darauf aus ist, die physischen Silberinvestoren von einem bedeutenden Trend fernzuhalten, eigentlich erwarten.

Doch genug dieser kurzfristigen Preisprognosen. Ein weiterer Punkt, den man im Hinterkopf behalten sollte, ist der Edelmetallbullenmarkt der 70er Jahre, wo Gold über einen Zeitraum von vier Jahren bei USD 200 pro Unze verharrte. Silber dürfte sich also für schnelle und enorme Gewinne eignen, doch muss man auch die entsprechende Geduld mitbringen. Manchmal dauert es halt seine Zeit, bevor auch andere das sehen, was für die heutigen Silberanleger bereits offenkundig ist.