Womit Sparer und Investoren, die Gold halten, im Rahmen des aktuellen Goldbullenmarkts noch rechnen können

Michael J. Kosares, USAGold, 10.07.2012

Säkulare Märkte werden laut Investopedia:

„durch Marktkräfte angeheizt, die über viele Jahre hinweg intakt sein können, was dazu führt, dass der Preis eines bestimmten Investments oder einer Vermögensklasse über einen langen Zeitraum fällt oder steigt. Bei einem säkularen Bullenmarkt treibt die starke Investorenstimmung die Preise immer höher, da es mehr Nettokäufer gibt …

Säkulare Märkte werden typischerweise durch weitreichende nationale wie auch weltweite Ereignisse angeheizt, die in einer bestimmten Kombination zum Tragen kommen. Beispielsweise sind Kriege, demographische Veränderungen und staatliche bzw. politische Strategien alles Ereignisse, die säkulare Märkte befeuern können.

Ein säkularer Bullenmarkt weist auch Bärenmarktphasen auf, was aber am grundlegenden Aufwärtstrend bei den Vermögenswerten nichts ändert. Beispielsweise sind sich die meisten Ökonomen dahingehend einig, dass sich US-Aktien während der Jahre 1980 bis 2000 in einem säkularen Bullenmarkt befanden, obwohl es 1987, also mitten in der Phase, zu einem Aktienmarktcrash kam.“

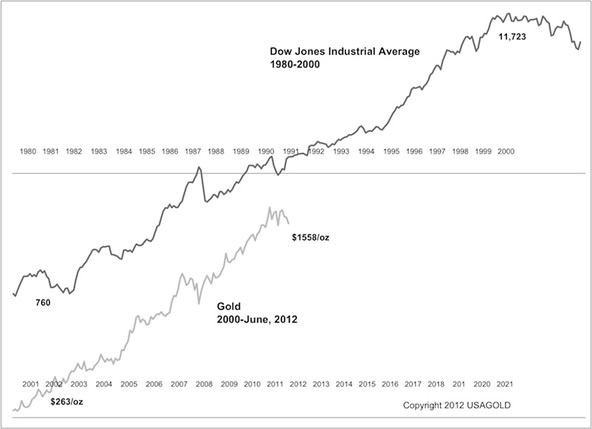

Der säkulare Bullenmarkt des Dow Jones Industrial Average nahm 1980 mit 760 Punkten seinen Anfang und endete 20 Jahre später mit 11.723 Punkten. Der Wert des Dow Jones stieg also ungefähr um das 15,5-Fache. Würde Gold dieselbe Performance erzielen, läge der Goldpreis im Jahr 2021 bei USD 4.058 pro Unze – das ist ein Anstieg um das 15,5-Fache über einen Zeitraum von 20 Jahren.

Während des letzten säkularen Goldbullenmarkts, der in den 60er Jahren begann und Anfang 1980 endete, stieg der Goldpreis fast um das 25-Fache. Gold verteuerte sich während dieses Zeitraums von USD 35 pro Unze auf USD 850 pro Unze. Würde der aktuelle Goldbullenmarkt diese Performance erreichen, läge der finale Goldpreis bei USD 6.500 pro Unze.

Die drei Phasen eines säkularen Bullenmarkts

Investopedia erklärt, dass sich ein säkularer Bullenmarkt laut der Dow-Theorie in drei Phasen unterteilen lässt:

1. die Akkumulationsphase,

2. die Phase, wo die Öffentlichkeit beginnt, am Markt zu partizipieren, und

3. die exzessive Manie-Phase.

Die erste Phase leitet den Aufwärtstrend ein und folgt gewöhnlich auf einen Abwärtstrend, wenn die Stimmung im Markt außerordentlich negativ ist. Gold erreichte diesen Punkt Anfang 2001. Die Hardcore-Goldbugs schlugen aus dieser Negativstimmung Gewinn, indem sie Gold zu einem Preis kauften, der sich später als absolutes Schnäppchen herausstellte. Diese Phase des Goldbullenmarkts endete in 2006, als der Goldpreis die Preismarke von USD 500 pro Unze überschritt.

Ab 2006 begann die Öffentlichkeit sukzessive am Goldmarkt zu partizipieren. Gold befindet sich heute immer noch in dieser zweiten Bullenmarkt-Phase. Laut Investopedia charakterisiert sich diese Phase dadurch, dass der Markt hauptsächlich von positiven Branchenmeldungen und starken Fundamentaldaten geprägt ist. Überdies ist es die längste aller drei Phasen.

Seit 2006 ist die Goldnachfrage stetig gewachsen. Es kamen immer wieder neue Meldungen herein, dass weitere Hedge-Fonds und institutionelle Investoren in den Goldmarkt eintreten. Und auch seitens der Privatinvestoren ist seit diesem Zeitpunkt eine zunehmende Nachfrage nach Anlagemünzen und Barren zu verzeichnen.

Anfang dieses Jahres meldete das World Gold Council, dass die Zentralbanken nach Jahrzehnten der Nettoverkäufe ebenfalls wieder zu starken Nettokäufern geworden sind, was für den Goldmarkt eine bedeutende Entwicklung darstellt. Wenn man so darüber sinniert, welcher Auslöser den säkularen Goldbullenmarkt in seine finale Manie-Phase treiben könnte, rücken natürlich völlig zu Recht Zentralbanken und institutionelle Fonds als Hauptkandidaten in den Fokus.

Laut einer Untersuchung von Sprott Asset Management werden zurzeit lediglich 0,7% aller weltweiten Finanzvermögenswerte in Form von Gold gehalten. 1968 lag diese Zahl bei 5% und 1980 bei 3%. Derartige Daten deuten darauf hin, dass es nach oben noch jede Menge Spielraum gibt, während sich die Prozentsätze erneut ihrem historischen Schnitt annähern.

Die drei Säulen der Vermögensbildung

Gold ist nicht bloß irgendein Investment. Das gelbe Metall ist auch ein Medium, um Ersparnisse zu bilden, und es stellt eine Art von Vermögensversicherung dar. Es wird gesagt, dass man Gold nicht wie Aktien oder Aktienmärkte analysieren könne, da es sich bei Gold im Grunde um eine Art Geld handelt, das vom Privatinvestor in der Hoffnung gekauft wird, dass es ihn vor negativen wirtschaftlichen Trends schützt.

Viele Goldbesitzer werden ihr Gold wahrscheinlich ein Leben lang als Versicherungspolice halten – speziell wenn sich die Rahmenbedingungen, die diese Absicherung notwendig machen, nicht ändern.

Wenn Zentralbanken und Hedge-Fonds Gold kaufen, begründen sie dies oft mit weltweiten wirtschaftlichen und geldpolitischen Unsicherheiten. Das würde nahelegen, dass auch sie ihre Goldbestände so lange halten werden, wie diese Probleme eine Bedrohung darstellen.

James Rickards, der Autor des bemerkenswerten Buches „Currency Wars“, ging in einem jüngst veröffentlichten Essay dem Wesen von etwas nach, das er „alten Geldadel“ nannte – gemeint ist damit dynastischer Reichtum, der über 300 Jahre oder noch länger zurückreicht:

„Diese Art von Vermögen hat nicht nur Wirtschaftszyklen überlebt, sondern auch Kriege, Invasionen, den Zusammenbruch von Imperien, Revolutionen und Naturkatastrophen. Damit das Familienvermögen über so viele Jahrhunderte und Notlagen hinweg erhalten werden kann, braucht es etwas mehr als gewöhnliches Investment-Geschick. Diese seltene Art des Erfolgs beim Vermögenserhalt bedarf einer langfristigen Perspektive, bei der eine Art von historischem und zielstrebigem Hang zu Worst-Case-Szenarien an den Tag gelegt wird, die nur allzu oft Wirklichkeit werden.“

Rickards führt aus, dass sich die Formel des Vermögenserhalts im Endeffekt auf einen einzigen Merksatz herunterbrechen lässt: „Ein Drittel, ein Drittel und ein Drittel“ – ein Drittel Land, ein Drittel Gold und ein Drittel hochwertige Kunst.

Was ich mit all dem sagen will, ist nicht, dass Aktien und Anleihen nun aus dem Portfolio verbannt werden sollten, sondern dass Gold gegenwärtig in aller Stille seine Vorrangstellung zurückgewinnt, was in der heutigen Zeit auf keinen Fall einfach so ignoriert werden sollte. Dass diese Entwicklung in Form des säkularen Goldbullenmarkts ihre Ausprägung findet, ist diesbezüglich eigentlich sekundär. Hier finden Sie eine vollständige Analyse der Ereignisse des Goldbullenmarkts von 1998 bis 2012.