Solange die Politiker der westlichen Regierungen verantwortungslos mit Geld herumwerfen, um gewählt zu werden, bleiben die Trends, die für Gold sprechen, nach wie vor intakt

Axel Merk, Merk Funds, 11.07.2012

Da der Goldpreis in den vergangen 10 Jahren bereits um das Fünffache in die Höhe geschossen ist, stellt sich natürlich die Frage, warum zu den heutigen Preisen überhaupt noch jemand Gold kaufen sollte.

Die Gründe für den Goldkauf sind für den Investor genau dieselben wie bei irgendeinem anderen Vermögenswert auch: Man glaubt, dass es heutzutage ein gutes Investment ist – man geht also davon aus, dass es im Wert steigen und das Portfolio dadurch diversifiziert wird.

Ich bin kein Goldbug, und trotzdem halte ich einen erheblichen Teil meines Privatvermögens in Gold. Damit Sie verstehen, warum ich das tue, werde ich im Folgenden ein paar Hintergründe dazu liefern.

Als ich Anfang 2009 das Buch „Sustainable Wealth“ schrieb, wollten meine Herausgeber, dass ich die Finanzkrise in der Vergangenheitsform beschreibe. Ich weigerte mich und erklärte ihnen, dass die Krise Ende 2009, dem Zeitpunkt der Buchveröffentlichung, noch lange nicht vorbei sein würde. Die Krise brauchte lange Zeit, um sich aufzubauen, und dürfte auch noch eine ganze Weile anhalten.

In 2003 habe ich damit begonnen, in Gold in Form eines festen Sparplans zu investieren, um damit die Studiengebühren meiner Kinder zu finanzieren, so wie ich es in meinem Buch beschrieben habe:

- „In 2003 stellten wir uns die hypothetische Frage: Wenn man sich für die nächsten 10 oder 20 Jahre eine Vermögensklasse aussuchen müsste, was würde sich dann wohl besser entwickeln als die meisten anderen Vermögensklassen? Wir entschieden uns für Gold. Die Trends, die sich heutzutage vor aller Augen abspielen, gab es bereits vor Jahren. Wir waren der Auffassung, dass – sollte es nicht irgendeine wundersame Reform bei den staatlichen Zuwendungsprogrammen wie den Rentenzahlungen geben – die Chancen recht gut stehen, dass die Politiker ihre Versprechen nominell halten werden, während sie die Kaufkraft des Dollars aushöhlen.“ (Sustainable Wealth, S. 217)

- Und obschon es natürlich richtig ist, dass man es nicht gerade als Diversifikation bezeichnen kann, für die Studiengebühren seiner Kinder in Gold zu sparen – und mein Plan soll hier mit Sicherheit auch nicht als Investmentratschlag aufgefasst werden – ist letztlich das Entscheidende, dass man diszipliniert an einem gefassten Plan festhält. Das ist der Schlüssel zum Erfolg. Nun gut, es war in der Tat hilfreich, dass die Studiengebühren seit Beginn unseres Goldsparplans jedes Jahr gesunken sind – also wenn man die Studiengebühren in Gold auspreist.

Heute sparen wir also fast schon seit 10 Jahren in Gold. Und selbst in 2008 ließen wir nicht von unserer Prioritätensetzung ab, sondern investierten weiter in unseren festen Goldsparplan.

Die zugrunde liegende Motivation war aber nicht die Eurozonenkrise. Übrigens: Hat überhaupt schon jemand mitbekommen, dass der Euro unter den wichtigsten weltweiten Währungen, die nicht zu den sogenannten Rohstoffwährungen zählen, die höchste Korrelation zum Goldpreis aufweist?

Die zugrunde liegende Motivation für unseren Goldsparplan ist es durchaus wert, hier noch einmal wiederholt zu werden:

„Wir waren der Auffassung, dass – sollte es nicht irgendeine wundersame Reform bei den staatlichen Zuwendungsprogrammen wie den Rentenzahlungen geben – die Chancen recht gut stehen, dass die Politiker ihre Versprechen nominell halten werden, während sie die Kaufkraft des Dollars aushöhlen.“

Wenn es etwas Positives gibt, was sich über unsere Politiker sagen lässt, dann dass ihre Handlungen ziemlich vorhersehbar sind. Und obwohl wir natürlich auch auf Veränderungen hoffen, wenn wir einen neuen Politiker wählen, ist die Wahrscheinlichkeit hoch, dass alles beim Alten bleibt.

Und das ist bestimmt kein amerikanisches Phänomen. Praktisch überall auf der Welt ist es so, dass um Ämter kandidierende Politiker verschwenderische Ausgabenprogramme versprechen. Die Definition für „verschwenderische Ausgaben“ scheint sich dabei immer auf die Gelder zu beziehen, die die jeweils „andere Partei“ ausgibt. Die Politiker versprechen also, dass sie, wenn sie gewählt werden, die Gelder für produktivere Projekte ausgeben als ihre politischen Gegner.

Logischerweise werden diese neuen Projekte von ihren politischen Gegnern dann ebenfalls als verschwenderische Ausgaben erachtet. Und in den USA haben wir ja gesehen, dass der Staatshaushalt nur unter den rosigsten Szenarien ausgeglichen werden kann, während die Ausgabeneinschnitte immer für einen Zeitpunkt geplant werden, wo die Politiker, die diese Einsparungen beschlossen haben, bereits nicht mehr im Amt sind. Praktisch finden also in den seltensten Fällen irgendwelche Einsparungen statt.

Das letzte Mal, als im US-Kongress eine Debatte über die Anhebung der Schuldenobergrenze tobte, gab es nur einen Bereich, wo sich Republikaner und Demokraten einig waren: Beide Parteien wollten die Berechnungsmethode des US-Verbraucherpreisindexes (VPI) ändern, um so die versprochenen Verbindlichkeiten der US-Regierung nominell bedienen zu können, während die Kaufkraft dieser Versprechungen immer weiter ausgehöhlt wird.

Sollte es tatsächlich zur geforderten Abänderung des US-VPI kommen, könnten die Haushaltsdefizite der US-Regierung in den kommenden 10 Jahren dadurch wohl um USD 220 Milliarden reduziert werden.

Und obwohl es die Obama-Regierung war, die massive Rekorddefizite aufgetürmt hat, sollte man sich nicht allzu viele Hoffnungen machen, dass sich der Defizit-Trend wieder umkehren wird, falls Romney die kommenden Präsidentschaftswahlen gewinnt. Der republikanische Präsidentschaftsanwärter hat bereits zugesichert, die Studentenkredite weiter zu subventionieren und die Verteidigungsausgaben auf hohem Niveau zu halten.

Sicher, Romney könnte auch noch irgendwelche Wunder aus dem Hut zaubern – aber davon abgesehen ist es doch sehr fraglich, ob er über die Fähigkeit verfügt, die großen staatlichen Zuwendungsprogramme zu reformieren – und das wäre ja gerade das Entscheidende, um den Staatshaushalt wieder in den Griff zu bekommen.

Übrigens: Immer wenn Politiker von der „Defizitreduzierung“ sprechen, ist damit gewöhnlich das Defizit als Prozentsatz des Bruttosozialprodukts (BSP) und nicht der absolute Geldbetrag gemeint.

Und mittlerweile ist es ja auch kein Geheimnis mehr, dass die Finanzen der US-Regierung gegen die Wand zu fahren drohen. Diese Erkenntnis ist ein erster positiver Schritt, da man nun immer breiter darüber diskutiert, wie das stetig steigende Haushaltsdefizit eingedämmt werden kann.

Jahr für Jahr warnt die Haushaltsbehörde des US-Kongresses (CBO), dass sich die USA finanzpolitisch auf einem unhaltbaren Kurs befinden. In der CBO-Langzeitprognose wird darauf hingewiesen, dass das US-Schulden/BSP-Verhältnis im Jahre 2037 bei 199% liegen könnte. Bei diesem Szenario – dem „erweiterten alternativen finanzpolitischen Szenario“ – geht man davon aus, dass

„die aktuelle Politik entgegen der jetzigen Gesetzeslage weiter fortgesetzt wird – also die Gesetzgeber die meisten Steuersenkungen und andere Formen der Steuererleichterung, die eigentlich auslaufen sollen, fortführen werden, und dass sie auch die automatischen Ausgabensenkungen und bestimmte Ausgabenbeschränkungen verhindern werden.“

Die CBO warnt bezüglich ihrer Verschuldungsprognose, dass

„die Projektionen … die Schwere der langfristigen Haushaltsprobleme unterschätzen, … da die negativen Effekte, die zusätzliche Schulden der Bundesregierung auf die Wirtschaft haben, nicht berücksichtigt werden.“

… Sicher ist es möglich, die langfristigen Defizite unter Kontrolle zu bekommen, aber wir haben ja in Europa gesehen, dass Austerität nicht gerade eine Politik ist, die sich enormer Beliebtheit erfreut.

Ich bin jedoch recht zuversichtlich, dass die USA letztlich einen Weg finden werden, mit den Haushaltsdefiziten zurechtzukommen. Das dürfte jedoch erst dann geschehen, wenn die Politiker von den Anleihemärkten dazu gezwungen werden. Wenn wir auf die Entwicklungen in Europa schauen, wird deutlich, dass der Anleihemarkt die einzige Sprache ist, die die Politiker verstehen.

Im Gegensatz zur Eurozone verfügen die USA aber über ein massives Außenhandelsdefizit. Laut unseren Analysen sind die Währungen von Ländern mit Außenhandelsdefizit anfälliger, da diese Länder auf Geldzuflüsse aus dem Ausland angewiesen sind, um ihre Leistungsdefizite auszugleichen.

Und obwohl die Schuldenkrise die Kreditkosten der Eurozone massiv erhöht, kann sich der Euro immer noch bemerkenswert gut halten. Wir haben unsere Zweifel, dass der Dollar genauso gutmütig reagieren würde, sollten sich die Investoren plötzlich von US-Staatsanleihen abwenden.

Aber wenn man sich den Anleihemarkt so anschaut, herrscht an der Westfront zurzeit Ruhe … Können Sie sich noch daran erinnern, wie die Hightech-Aktien in den 90er Jahren fortwährend gestiegen sind? Oder wie es als unvorstellbar galt, dass der US-Eigenheimmarkt zusammenbricht? Erinnern Sie sich noch daran, wie Anleihen bei der Wertentwicklung nur eine Richtung kannten, und zwar nach oben?

Obwohl der Fed-Chef Alan Greenspan bereits 1996 vor irrationalem Überschwang warnte, erreichte der Nasdaq Composite Index seinen Höhepunkt erst im März 2000. Wie heißt es so schön: Märkte können länger irrational agieren, als man selbst zahlungsfähig bleiben kann.

Ja wir sagen nun nicht voraus, dass der Anleihemarkt morgen in sich zusammenbrechen wird; und wir glauben auch nicht, dass das „finanzpolitische Kliff“, dem die USA entgegensteuern, nicht zu bewältigen sei. Dennoch können die für den Dollar-Halter damit einhergehenden Risiken nicht einfach ignoriert werden.

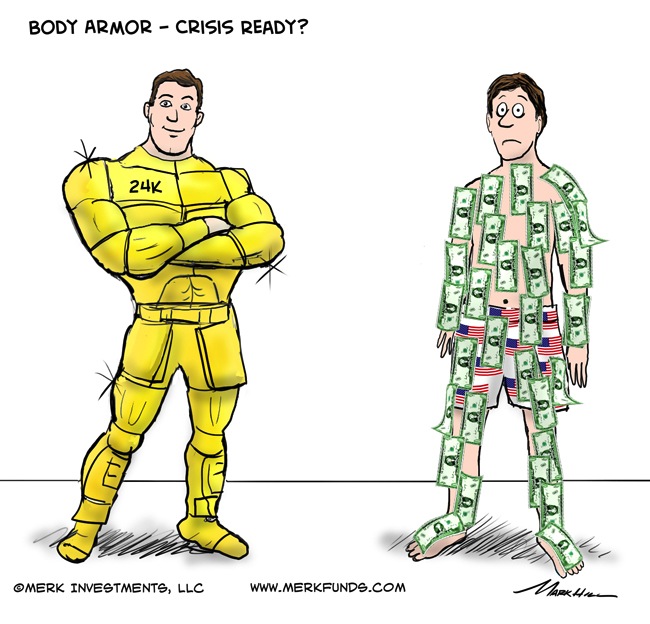

Die Frage ist nicht, ob die Finanz- und Geldpolitik der USA negative Auswirkungen auf den US-Dollar haben wird, sondern ob ein Risiko besteht, dass es überhaupt dazu kommen wird. Und wenn man zu der Erkenntnis gelangt, dass es ein solches Risiko gibt, stellt sich die Frage, wie man sich darauf vorbereitet. Den Vermögensverwaltern, die ihren treuhänderischen Pflichten nachkommen müssen, stellt sich die Frage, wie sie den oben beschriebenen Szenarien Rechnung tragen.

Während meiner gesamten Investmentkarriere habe ich die verschiedenen Szenarien immer mit unterschiedlichen Wahrscheinlichkeiten versehen. Wenn ich davon ausgehe, dass ein Szenario nicht einfach ignoriert werden kann, dann versuche ich ihm halt Rechnung zu tragen.

Ja sicher ist das in der heutigen Welt, wo es so etwas wie risikolose Vermögenswerte nicht mehr zu geben scheint, nicht sonderlich einfach. Dennoch gibt es keinen Grund, warum nicht auch ein klassisches Portfolio optimiert werden kann, indem man die sogenannten risikolosen Vermögenswerte rauswirft und dafür Alternativen wie Gold und Währungen hineinpackt.

Und die Geldpolitik haben wir in diesem Artikel ja noch nicht einmal angerissen. Die US-Notenbank hilft ja bei der Finanzierung der Haushaltsdefizite mit. Und obwohl der Fed-Chef Ben Bernanke behauptet, die Politik der US-Notenbank würde nicht darauf abzielen, die Finanzierung der US-Defizite zu unterstützen, handelt es sich hierbei um eine Praxis, die viele Jahrzehnte zurückreicht. Diese geldpolitische Strategie ließ sich bereits in den späten 40er und zu Beginn der 50er Jahre beobachten, wo es die offizielle Politik der Fed war, die Kreditkosten der Regierung niedrig zu halten.

Vergleicht man die Fed mit anderen großen Zentralbanken, dann verfügt sie wohl eher über eine der besseren Druckerpressen und war auch stets bereit, sie zum Einsatz zu bringen. Und hier hinterfrage ich ja noch nicht einmal die Absicht der Politiker – Verschwörungstheorien legen nahe, die Probleme seien dadurch zu lösen, dass man die „bösen Buben“ einfach aus ihren Ämtern schmeißt. Aber wie soll die US-Notenbank denn überhaupt in der Lage sein, eine solide Geldpolitik zu praktizieren, wo sie ihre eigenen Indikatoren überhaupt nicht mehr verwenden kann?

Normalerweise würde sich die Fed die Renditekurve (also das Verhältnis zwischen kurzfristigen und langfristigen Zinssätzen) anschauen, um den gesundheitlichen Zustand der Wirtschaft zu ermitteln. Doch dadurch, dass die US-Notenbank mittlerweile die gesamte Renditekurve bis ins Kleinste durchkontrolliert, schaut sie eigentlich nur in den Spiegel, wenn sie versucht, die Auswirkungen ihrer Geldpolitik abzuschätzen.

Und genauso verhält es sich, wenn sie die langfristigen Renditen künstlich unten hält, da sie dem Kongress dadurch einen Warnhinweis vorenthält und es ihm erlaubt, die finanzpolitische Verschwendung fortzuführen, was andernfalls wohl nicht möglich wäre.

Und obschon es bei Gold bereits eine ordentliche Rally gegeben hat, haben wir noch nicht die Art von Goldausbruch gesehen, wie sie in den 80er Jahren zu beobachten war. Zum jetzigen Zeitpunkt bin ich nicht sonderlich zuversichtlich, dass der Nachfolger Bernankes der Inflation den Garaus machen wird, sollte die Teuerung wieder anziehen.

Im Finanzsystem gibt es gegenwärtig ganz einfach viel zu viel Fremdkapital, als dass heute ein neuer (Fed-Chef) Paul Volcker daherkommen könnte, um die Zinsen auf 20% anzuheben. Spanien sagt, dass es bei seinen 10-jährigen Staatsanleihen noch nicht einmal einen Zinssatz von 7% verkraften würde. Und selbst Volcker – der Held, der die Inflation vernichtend schlug – konnte das Preisniveau nicht wieder absenken, sondern lediglich weitere Preisanstiege eindämmen.

Fakt ist, dass der Goldpreis extrem volatil ist. Deswegen muss der Investor auch genau prüfen, ob er mit der Volatilität des gelben Metalls überhaupt zurechtkommt. Das ist auch der entscheidende Grund, warum wir uns seit jeher für einen diversifizierten Währungskorb, der Gold enthält, aussprechen – nämlich um mit genau dieser Volatilität fertig zu werden.

Die hier beschriebenen Trends gab es bereits vor 10 Jahren, und ich sehe überhaupt keinen Anlass, warum ich am Goldsparplan meiner Familie etwas ändern sollte. Wir sind eine vierköpfige Familie und das jüngste Kind wird wohl in 16 Jahren von der Uni kommen – das heißt, dass ich diese Strategie wohl noch eine ganze Weile fahren werde.