Die meisten Marktteilnehmer werden von den kommenden Preisschüben am Goldmarkt völlig unvorbereitet überrascht werden

Tom Fitzpatrick, King World News, 16.08.2012

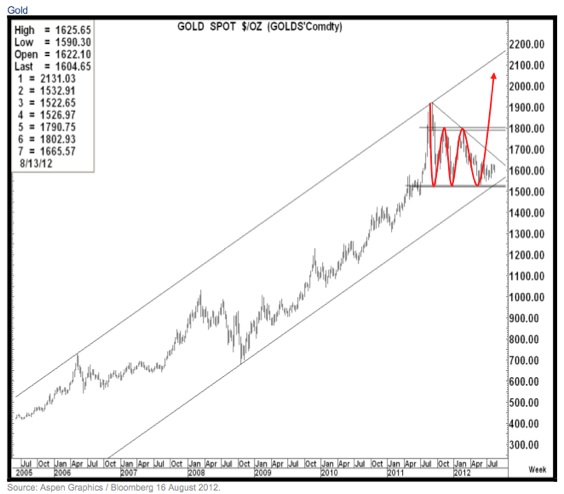

Umso länger die Konsolidierungsphase von Gold anhält, desto stärker neigen wir zur der Auffassung, dass dadurch wie in den Jahren 2006/2007 die Grundlage für den nächsten Aufwärtsschub geschaffen wird.

Sollte Gold die Marke von USD 1.640 bis USD 1.650 pro Unze durchbrechen, wäre dies für uns ein Hinweis darauf, dass endlich ein Aufwärtsschub einsetzt, der das gelbe Metall bis auf das Niveau von USD 1.790 pro Unze treiben könnte. Sollte es zu einem derartigen Anstieg kommen, wird dieser nach unserem Dafürhalten sehr schnell verlaufen.

Wenn wir uns den Kurssprung in 2006/2007 anschauen und dieses Kursmuster auf den aktuellen Kurs übertragen, könnte der Goldpreis in Richtung USD 2.400 pro Unze steigen. Nach unserem Dafürhalten gibt es keinen Grund, warum sich der aktuelle Goldtrend nicht genauso entwickeln könnte wie der letzte Goldbullenmarkt von 1970 bis 1980. Würde sich die Kursentwicklung exakt wiederholen, würde Gold auf USD 6.300 pro Unze steigen.

Zurzeit befindet sich der Goldpreis immer noch über seiner Stützungslinie im Bereich von USD 1.520 pro Unze, die vom Markt innerhalb der vergangenen zwölf Monate bereits drei Mal getestet wurde …

Die erste Widerstandslinie, die man im Auge behalten sollte, liegt bei USD 1.665 pro Unze. Dieser Widerstand ist die absteigende Trendlinie der jüngsten Hochs, und eine Rally, bei der diese Widerstandslinie durchbrochen wird, wäre zumindest kurzfristig ein bullischer Ausbruch nach oben.

Eine wichtige Widerstandmarke, die darüber liegt, befindet sich bei USD 1.790 bis USD 1.802 pro Unze. Diese Widerstandsmarke ist die horizontale Linie, die sich aus dem Doppel- bzw. Dreifachhoch ergibt.

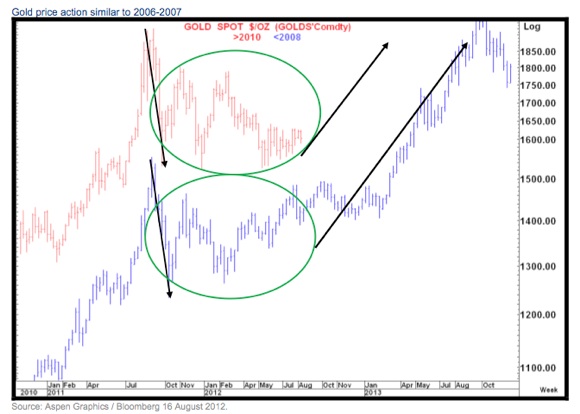

Die aktuelle Goldpreisentwicklung erinnert uns an die Ereignisse in 2006, wo Gold mit USD 730 pro Unze gehandelt wurde und dann eine Korrektur auf USD 542 pro Unze durchlief. Die prozentuale Korrektur fiel damals aggressiver aus als jene, die wir seit dem Hoch vergangenen Jahres mitverfolgen können.

Der Markt hatte damals sehr viel Zeit mit seiner Konsolidierung zugebracht, stieg dann aber – während sich die Kredit- und Bankenkrise weiter zuspitzte – in der zweiten Jahreshälfte 2007 auf neue Trendhochs. Werden wir eine Wiederholung dieses Kursmuster und in 2013 neue Höchststände sehen?

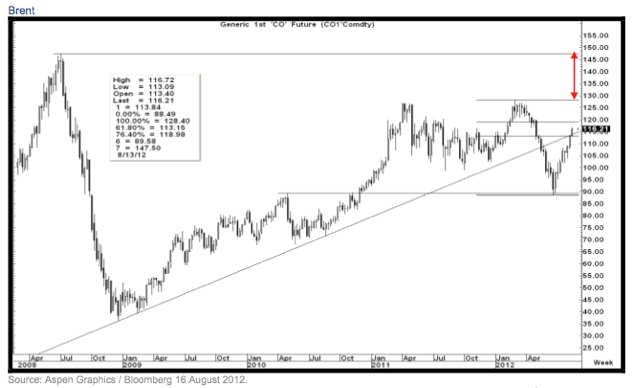

Rohöl (Brent) hat sich diese Woche weiter verteuert und liegt nun über seiner Widerstandsmarke von rund USD 113 pro Barrel. Bei dieser Marke befindet sich auch seine Trendlinie (nun Widerstand) und das vom Februar-Hoch ausgehende das 61,8%ige Fibonacci-Retracement.

Ein Wochenschlusskurs über dieser Marke würde nahelegen, dass sich der Ölpreis in Richtung USD 119 pro Barrel … aufmacht und sich wohlmöglich in Richtung neuer Trendhochs bei USD 127 bis USD 128 pro Barrel bewegt.

Unsere wirkliche Sorge ist aber, dass ein Durchbrechen der Marke von USD 127/USD 128 pro Barrel den Weg in Richtung des Hochs von 2008 (USD 147,50 pro Barrel) freimachen könnte. Dieses Hoch liegt USD 31 (26%) über dem jetzigen Preisniveau.

Angesichts der „wackeligen“ wirtschaftlichen Fundamentaldaten der USA und vor dem Hintergrund, dass Europa gegenwärtig immer noch mit schwerwiegenden wirtschaftlichen Verwerfungen zu kämpfen hat und es auch in anderen Teilen der Welt (speziell in China) zu Wirtschaftsabschwächungen kommt, ist es nicht ganz einfach, sich beim Rohöl eine auf der Nachfragedynamik basierende Rally dieser Größenordnung vorzustellen.

Wir neigen daher zu der Auffassung, dass der Rohölpreis die Marke von USD 147 pro Barrel nicht erklimmen wird, außer es kommt zu einem Nachfrageschock.

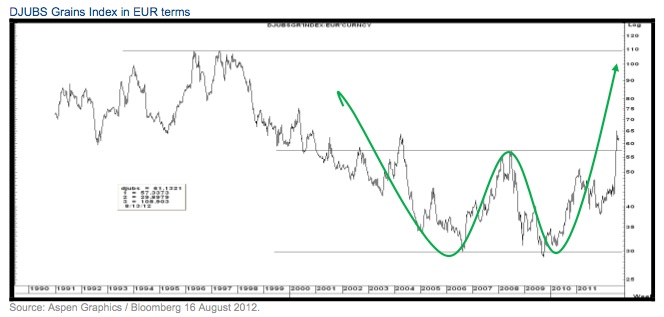

Was die Getreidepreise anbelangt, liegt das Mindestziel des Doppeltiefs bei 85 Punkten, wobei das sich prozentual verändernde Preisziel auf ein Hoch von bis zu 108 Punkten deutet, was nahe der bedeutenden Hochs der Jahre 1996/1997 liegen würde.

Wenn wir uns die Märkte so anschauen, sehen wir vor allem die Gefahr, dass es bei Öl (speziell der Marke Brent) zu weiteren Zugewinnen von bis zu USD 30 pro Barrel kommen könnte. Die Nahrungsmittelpreise sind bereits aggressiv gestiegen, und es gibt nur sehr wenig Anzeichen (wenn überhaupt), die auf eine Trendwende hindeuten.

Bei den für die Industrie relevanten Rohstoffen wie Metallen ist der Ausblick weiterhin schwach. Beim LME Index und bei Aluminium haben die Einbrüche schon stattgefunden, und auch bei Kupfer kommen jetzt bedeutende Widerstandsmarken in Sicht.

Die Entscheidende ist:

1. Alle Güter, die wir kaufen müssen, verzeichnen Preissteigerungen.

2. Alle Güter, für deren Kauf wir uns optional entscheiden, fallen im Preis. Das spiegelt den Druck wider, dem die Konsumenten wie auch die Unternehmen zurzeit ausgesetzt sind. Es ist eine negative Dynamik in einem sehr unsicheren wirtschaftlichen Umfeld.

3. Langfristig gesehen wird der echte Ausreißer kein Rohstoff wie Gold, sondern eine „Währung“ sein, da die wichtigsten Zentralbanken auf die ersten zwei Punkte sowie die mit diesen Dynamiken einhergehenden wirtschaftlichen Belastungen reagieren werden.

Der besorgniserregendste Chart ist der Ölpreischart, da wir fürchten, dass ein Preisausbruch möglich ist. Dieser würde schließlich zu einer negativen Rückkopplungsschleife führen, was sich irgendwann auch negativ bei den Aktienpreisen bemerkbar machen würde. Aufgrund seiner wirtschaftlichen Instabilität und seiner Währungsschwäche würde Europa am meisten darunter leiden.