Jordan Roy-Byrne, The Daily Gold, 04.09.2012

Es ist erstaunlich. Auf einmal sind alle wieder bullisch. Vor zwei Monaten konnte man Minenaktien oder Silber noch nicht mal verschenken – keiner wollte kaufen. Und nachdem es nun zwei Wochen zu Zugewinnen gekommen ist – Gold konnte seit Januar erstmals wieder zwei Wochen in Folge mit einem Plus aus dem Handel gehen –, sind die Goldbugs wieder zurück und stolz wie Oskar.

Von überall hört man jetzt bullische Preisprognosen. Und das ist ja auch alles gut und schön, doch als Analysten ist es unser Job, dem Markt voraus zu sein, anstatt einfach nur auf ihn zu reagieren oder ihm zu folgen, so wie es bei vielen professionellen Tradern der Fall ist.

Dies vorausgeschickt, möchten wir im Folgenden kurz zusammenfassen, wo wir aktuell stehen und welche potenziellen Risiken in nächster Zeit zum Tragen kommen könnten.

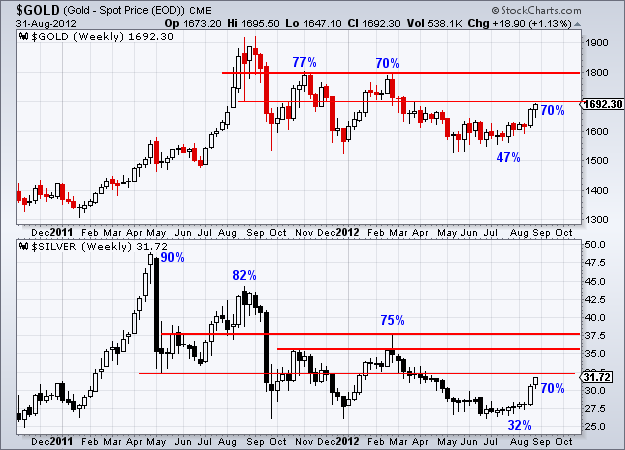

Unten stehend sehen Sie Charts für Gold und Silber auf Wochenbasis. Gold hat eine kleinere Widerstandsmarke im Bereich von USD 1.700 pro Unze, aber einen stärkeren Widerstand bei USD 1.800 pro Unze. Die erste Widerstandslinie bei Silber liegt bei USD 32,50 pro Unze. Dieser folgen dann stärkere Widerstände bei USD 35 und USD 37,50 pro Unze. Die blauen Zahlen auf den Charts weisen die Marktstimmung aus. Die Daten stammen von Sentimentrader.com.

Obschon wir der Auffassung sind, dass die aktuelle Erholung noch Luft nach oben hat, müssen wir auf den plötzlichen und enormen Anstieg bei der bullischen Marktstimmung hinweisen. Wie Sie anhand der Daten sehen können, ist die Marktstimmung bei Silber explodiert. Waren zuvor nur 32% bullisch im Hinblick auf das weiße Metall, sind es gegenwärtig 70%. Im Hinblick auf Gold waren vor zwei Monaten gerade einmal 47% bullisch – heute sind es 70%.

Und auch die Commercial Short Positions haben gleichermaßen zugelegt. Bei Silber sind die gewerblichen Marktteilnehmer zurzeit mit 38.000 Kontrakten short, was gegenüber den 23.000 Kontrakten vor zwei Wochen einen enormen Anstieg darstellt. Bei Gold haben sich die Netto-Short-Kontrakte während desselben Zeitraums von 140.000 auf über 200.000 erhöht.

Noch einmal: Gold und Silber haben für die Erholung noch Luft nach oben, aber aufgrund des Anstiegs der Marktstimmung und der Widerstandsmarken sollte man vorsichtig sein.

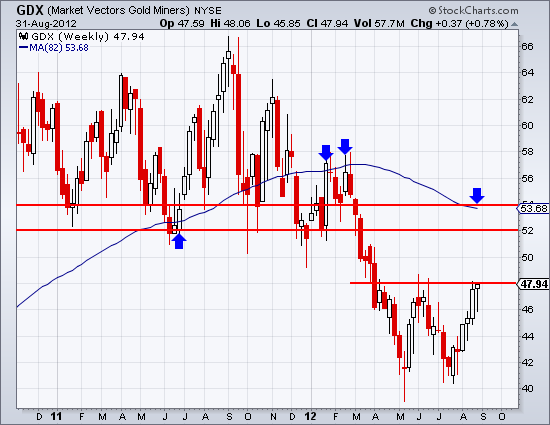

Und wenn wir uns die Goldminenaktien anschauen, so ging der börsennotierte Goldminenfonds GDX vergangene Woche an einem entscheidenden Wendepunkt aus dem Handel. Würde der GDX über die Marke von USD 48 ausbrechen, könnte der Markt zumindest bis auf USD 52 oder USD 53 steigen, also bis zu dem Punkt, wo gegenwärtig der 80-Tage-Schnitt liegt (blaue Linie).

Das W-förmige Bodenmuster ist neun Punkte tief, und das bedeutet, dass wir hier ein potenzielles Preisziel von USD 57 haben, was praktisch den Höchstständen dieses Jahres entspricht und die starke Widerstandslinie des ersten Quartals ist.

Zusammenfassend lässt sich sagen, dass der Trend im Edelmetallmarkt zurzeit nach oben zeigt und nach wie vor gesund ist, obwohl in den letzten Wochen bedeutende Mengen an spekulativen Geldern in die Märkte geflossen sind. Darüber hinaus sollte man sich der Tatsache bewusst sein, dass sich die Edelmetallmärkte zurzeit immer noch in ihrer Erholungsphase und nicht in einer impulsiven Anstiegsphase befinden.

Es wird immer noch eine ganze Weile dauern, bevor der nächste bedeutende Ausbruch einsetzt. Zunächst müssen sich die Märkte erst einmal durch das ganze Angebot hindurcharbeiten, das durch den letzten Abschwung geschaffen wurde. Hier kommt noch hinzu, dass Oktober für Edelmetalle normalerweise ein schlechter Monat ist. Nichtsdestotrotz befinden wir uns zurzeit ja noch im September, und laut den Charts ist noch Luft nach oben.