Die jüngsten Maßnahmen der Europäischen Zentralbank und der Federal Reserve unterstreichen nur, dass die Regierungen der westlichen Industrieländer überhaupt nicht fähig sind, finanzpolitisch verantwortungsvoll zu handeln – was auch künftig für steigende Edelmetallpreise sorgen wird

Frank Holmes, U.S. Global Investors, 14.09.2012

Dem Blutkreislauf der US-Wirtschaft wird nun eine weitere Dosis an quantitativer Lockerung hinzugefügt, wodurch im Grunde alle Märkte ihren Schuss erhalten. Die jüngsten Maßnahmen der US-Notenbank Federal Reserve bestätigen nur meine immer wieder vorgetragene Auffassung: Die Regierungen in den Industrieländern verfügen über keinerlei finanzpolitische Disziplin und entscheiden sich stattdessen lieber für eine ultralockere Geldpolitik, um Wachstum zu befeuern.

Die staatliche Liquiditätsinjektion sorgte bei Gold und den Goldminenaktien umgehend für Preisanstiege, da die Investoren auf der Suche nach Schutz in echte Vermögensspeicher – Edelmetalle – gingen. Wie Sie anhand der nachfolgenden Grafik sehen können, gibt es eine sehr starke Korrelation zwischen der Ausweitung der US-Geldbasis und den Goldpreisanstiegen. Seit 1984, also dem Beginn des Anstieges der Geldversorgung, ist der Goldpreis gestiegen.

Der US-Dollar ist aufgrund der geldpolitischen Lockerungsmaßnahmen der US-Notenbank im Wert gefallen, was aber kaum eine Überraschung darstellt, wenn man bedenkt, dass sich Gold und der US-Dollar oftmals in die entgegengesetzte Richtung entwickeln und ein Anstieg der Geldmenge im Allgemeinen dazu führt, dass der Wert der Währung fällt.

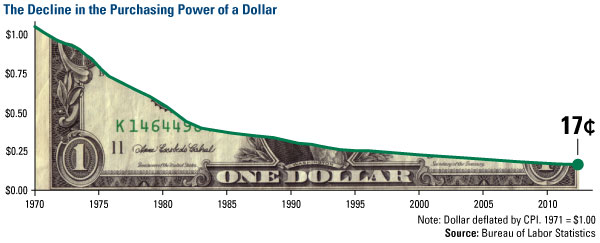

Interessant ist in diesem Zusammenhang, dass ein Rückgang des Werts der Währung ja eigentlich genau das war, was der damalige US-Präsident Richard Nixon verhindern wollte, als er den Goldstandard 1971 für beendet erklärte und bekanntgab, dass die USA ihre Währung nicht mehr länger gegen Gold eintauschen würden.

Während seiner Fernsehansprache versicherte Nixon der Öffentlichkeit im Hinblick auf das „Schreckgespenst“ der Geldentwertung: „Wenn Sie zu der überwältigenden Mehrheit der Amerikanern gehören, die in Amerika gefertigte Produkte kaufen, wird ihr Dollar in Zukunft genauso viel wert sein wie heute.“

Wie aus der nachfolgenden Grafik hervorgeht, ist der Dollar heute, also rund 40 Jahre später, aber nur noch 17 Cent wert. Dieser bedeutende Kaufkraftverlust unterstreicht die Bedeutung von Gold als Wertspeicher und veranlasste den renommierten Portfolio-Strategen Don Coxe, auf dem diesjährigen Denver Gold Forum vorzuschlagen, dass man Nixon doch zum „Schutzheiligen der Goldinvestoren“ küren sollte.

Der Ökonom Milton Friedman erklärte einst: „Nur Regierungen sind dazu fähig, hochwertiges Papier zu nehmen, es mit hochwertiger Tinte zu bedrucken und diese Kombination dann in etwas Wertloses zu verwandeln.“

In einer Untersuchung der Deutschen Bank, die sich der langfristigen historischen Entwicklung von Vermögenswerten annimmt und diese Daten dann aktuellen Märkten gegenüberstellt, wird gezeigt, dass „die sich Welt nach 1971 gegenüber der vorangegangenen Zeit dramatisch veränderte.“

Und obschon die Forschungsabteilung der Deutschen Bank darauf hinweist, dass eine Rückkehr zum Goldstandard „katastrophal“ wäre, gelangt man in der Untersuchung zu der Schlussfolgerung, dass der „tödliche Cocktail aus beispielloser weltweiter Verschuldung und beispiellosem weltweitem Gelddrucken“ eine relativ neue Entwicklung bei den Staaten ist.

Vor den 70er Jahren kam es bei den Regierungen nur in Extremsituationen wie Krieg oder während tiefgreifender Rückschläge wie der Großen Depression zu Haushaltsdefiziten. Ausgeglichene Haushalte waren „in soliden Wirtschaften zu Friedenszeiten an der Tagesordnung.“

Seit 1971 hingegen sind Haushaltsüberschüsse rar gesät. Beispielsweise wies Großbritannien in den letzten 60 Jahren 51 Jahre Haushaltsdefizite auf, und Spanien kam in den vergangenen 49 Jahren auf 45 Jahre an Haushaltsdefiziten, so die Deutsche Bank.

Viele Industriestaaten befinden sich jetzt in einer Zwickmühle. In Griechenland, Irland, Portugal, Spanien und Italien haben die Austeritäts-Bestrebungen bereits zu sehr schwachen Wachstumszahlen geführt. Die Deutsche Bank fragt:

„Können wir wirklich zuversichtlich sein, dass die Wirtschaften, die wir die vergangenen 40 Jahre geschaffen haben, über die Fähigkeit verfügen, den Auswirkungen der Austerität und Sparmaßnahmen Stand zu halten? Verfügen unsere modernen ökonometrischen Modelle über die Fähigkeit, die Auswirkungen fiskalischer Einsparungen zu erfassen, nachdem eine Finanzkrise inmitten einer Phase exzessiver Verschuldung für eine Neukalibrierung sorgte?“

Natürlich wird es im Hinblick auf die finanz- und geldpolitischen Maßnahmen auch künftig unzählige Diskussionen geben, aber letztlich kann nur die Zeit diese Fragen beantworten. Ian McAvity, der Herausgeber von World Markets, schrieb:

„Exzessive Schulden schaffen einen deflationären Abwärtssog, den sie bekämpfen, indem sie ihn ständig mit frischer ´Liquidität` oder ´Konjunkturprogrammen` bewerfen, um die Währung dieser Schulden zu verwässern.“

Der Meinung bin ich auch. Eine steigende Geldmengenversorgung, eine abnehmende Kaufkraft und die alljährlichen Haushaltsdefizite sind meines Erachtens alles Aspekte, die nahelegen, Gold im Portfolio zu halten.

Und es scheint, als wären diesbezüglich auch viele meiner Meinung, da sich die Stimmung gegenüber Gold die letzten paar Tage wieder gebessert hat. Laut einer Umfrage von Morgan Stanley, die unter 140 institutionellen Investoren in den USA durchgeführt wurde, ist die Stimmung im Hinblick auf Gold so gut wie seit Juli 2011 nicht mehr. Das Gold-Stimmungsbarometer erlebte seinen größten Monatszuwachs seit drei Jahren, dem Zeitpunkt, als die Daten erstmals erhoben wurden!

Also Goldinvestoren, falls Sie Ihre Bestellungen noch nicht aufgegeben haben, sollten Sie vielleicht darüber nachdenken, das rasch zu tun, denn die Goldbullen kaufen. Credit Suisse erklärte, dass es bei börslich gehandelten Goldprodukten im August „massive Zuflüsse“ gegeben hat, nachdem im März, April, Mai und Juli dieses Jahres im Vergleich zu Rohöl und den allgemeinen Rohstoffmärkten noch bedeutende Abflüsse zu beobachten waren. Die Daten zeigen, dass es bei den börsengehandelten Rohostoffen im August eine deutliche Vorliebe für Gold gab.

Die von uns vor ein paar Wochen veröffentlichte Grafik zur Standardabweichung bei der Goldpreisentwicklung stieß auf enormes Interesse. Wir haben diese Daten daher noch einmal aktualisiert und auf den Stand vom 13.09.2012 gebracht:

Obwohl sich Gold in jüngster Zeit recht gut entwickelt hat, die hartnäckige Marke von USD 1.600 pro Unze durchbrechen konnte und bis zum Wochenschluss auf USD 1.770 pro Unze kletterte, scheint physisches Gold mit Sigma -1,7 immer noch sehr attraktiv zu sein.

Ein Blick auf das Histogramm – das ausweist, wie oft Gold historisch gesehen in diesen Sigma-Bereich fiel –, zeigt, dass der Goldmarkt nur in 2% aller Fälle Sigma -1,7 auswies.

Bernanke und Draghi haben den Käufern von Gold und Goldminenaktien die Entscheidung also nur noch offenkundiger gemacht, als sie es ohnehin bereits war.