Wo werden eigentlich all die Gelder für die uns noch bevorstehende Goldblase herkommen?

Jordan Roy-Byrne, The Daily Gold, 27.09.2012

Während wir gerade auf dem Weg zur Cambridge House Konferenz in Toronto sind, dachten wir, dass wir Ihnen ein paar Punkte unserer Präsentation „Die Bedingungen für eine Goldblase“ vorstellen. Es gibt eine Vielzahl von Möglichkeiten, wie man diese Thematik analysieren kann.

Damit wollen wir sagen, dass die grundsätzlichen Auslöser, historischen Verhältnisse, Bewertungen, potenziellen Geldflüsse usw. dabei helfen können, die Rahmenbedungen für eine Goldblase zu beleuchten und zu erklären, warum sich der aktuelle Goldbullenmarkt in eine Blase verwandeln wird. Heute wollen wir uns auf die marktübergreifende Analyse konzentrieren, die im Rahmen der technischen Analyse eine unserer bevorzugten Herangehensweisen ist.

Damit sich ein Bullenmarkt in eine Blase verwandelt, müssen überschüssige Gelder anderer Vermögensklassen angelockt werden. Mit anderen Worten: Während einer Blase fließt das Geld aus verschiedenen anderen Vermögensklassen in eine einzige. Bei dem jeweiligen Markt muss es sich vor der Blasenbildung um eine Vermögensklasse handeln, wo die Anleger unterinvestiert sind, so dass noch genügend Raum da ist, um die enormen Geldzuflüsse absorbieren zu können.

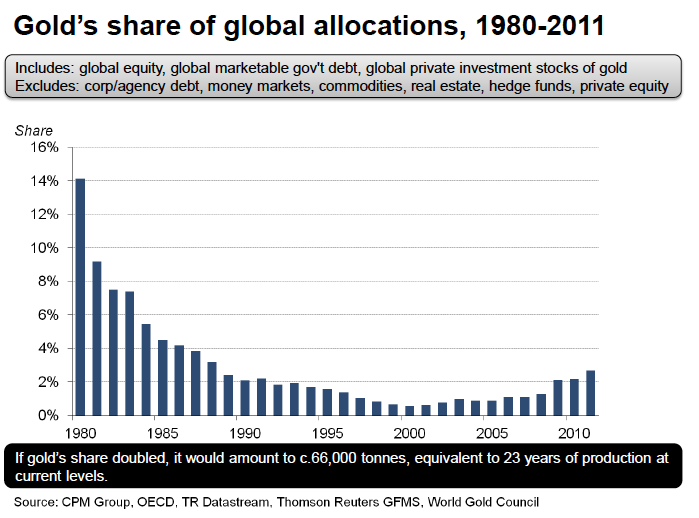

Der nachfolgende Chart stammt von Pierre Lassondes jüngster Präsentation und zeigt den prozentualen Investmentanteil von Gold im Vergleich zu allen anderen weltweiten Vermögenswerten. Gegenwärtig stecken weniger als 3% aller weltweiten Investitionsgelder im Goldmarkt, was im Vergleich zu der Zahl von 1980 (14%) ein extrem niedriger Wert ist, wenn man bedenkt, dass sich der Goldbullenmarkt mittlerweile bereits in seinem 13. Jahr befindet.

Ferner – und das ist ein Punkt, auf den andere hingewiesen haben – ist die bisherige Zunahme des Goldanteils am weltweiten Investitionskapital eher auf die vorangegangenen Goldpreisanstiege zurückzuführen als auf einen tatsächlichen Anstieg bei der Goldeigentümerschaft. Zwischen 1999 und 2001 belief sich der prozentuale Anteil von Gold an den weltweiten Vermögenswerten auf weniger als 0,5%. Heute ist dieser Anteil rund sechs oder sieben Mal höher – aber der Goldpreis hat sich während dieser Zeit ungefähr versechsfacht!

Und obschon ein gewisser Teil der neu geschaffenen Gelder und Schulden seinen Weg in den Goldmarkt finden wird, werden die größten Geldzuflüsse aus anderen Märkten, vornehmlich den Anleihemärkten, stammen. Die Anleihemärkte – die die Aktien- und Rohstoffmärkte spielend in den Schatten stellen – sind die mit Abstand größten Finanzmärkte des Planeten.

In den letzten Jahren haben die Durschnittsinvestoren und die gewöhnlichen institutionellen Anleger ihre Gelder aufgrund der weltweiten wirtschaftlichen Malaise aus den Aktienmärkten abgezogen und in die Anleihemärkte umverlagert. Die Geldzuflüsse in die Anleihemärkte fielen gigantisch aus, während die Aktienmärkte Kapitalabflüsse zu verzeichnen hatten. Aus marktübergreifender Perspektive heraus werden also die Geldabflüsse aus den Anleihen in Richtung Gold und ähnliche Vermögenswerte der Auslöser für die Goldblase sein.

Eine Möglichkeit, diese Veränderungen bei den Geldflüssen zu beobachten, besteht darin, sich das Gold/Anleihe-Verhältnis und das Silber/Anleihe-Verhältnis anzuschauen. In der folgenden Grafik werden beide Metalle mit Anleihen verglichen, und beide Charts befinden sich gegenwärtig an einer sehr interessanten Wegscheide.

Der nächste Ausbruch im Goldchart wie auch im Silberchart würde den Höhepunkt von 1980 überflügeln und zu Allzeithochs führen. Gold und Silber haben Anleihen zwar bereites über mehrere Jahre hinweg ausstechen können, aber diese Überperformance dürfte sich nach dem Ausbruch über die alten Hochs sogar noch stärker beschleunigen:

Unterdessen haben Gold, Silber und die Edelmetallminenaktien damit begonnen, eine Korrektur einzuleiten und die starken Zugewinne der jüngsten Erholung zu verarbeiten. Oktober ist der einzige bärische Teil der saisonal bullischen Phase. Zwischenzeitliche Rückschläge treten gewöhnlich Mitte oder Ende Oktober auf. In den kommenden Tagen und Wochen könnte sich daher die Möglichkeit bieten, um Anleihen abzustoßen und stattdessen in physische Edelmetalle zu investieren und einige Edelmetallminenaktien aufzulesen, sollte man die letzte Bodenbildung verpasst haben.