Obwohl die Weltwirtschaft bedeutend schwächelt, steigen die weltweiten Aktienmärkte – ein sicherer Hinweis darauf, dass die Notenbanken mit ihrer verantwortungslosen Geldpolitik enorme Schäden anrichten und die Investoren aus den Anleihen und Papierwährungen getrieben werden

Michael Pento, King World News, 29.09.2012

Die weltweiten Aktienmärkte steigen – und das trotz der Tatsache, dass die wirtschaftlichen Fundamentaldaten weiter einbrechen.

Letzte Woche wurde das US-BSP für das zweite Quartal bedeutend nach unten korrigiert. Wurde zunächst noch ein Wachstum von 1,7% gemeldet, sind es jetzt noch nur 1,3%. Und diese mageren 1,3% folgen auf ein ebenfalls bereits sehr schwaches Wachstum im ersten Quartal in Höhe von 2%.

Darüber hinaus wurde letzte Woche gemeldet, dass sich die Lage der Verbraucher-Einkommen weiter verschlechtert. Die US-Nettoeinkommen sind im August um 0,3% zurückgegangen, während die Sparquote von 4,1% im Juli dieses Jahres auf gerade einmal 3,7% abgesunken ist.

Ein weiterer besorgniserregender Bericht zeigt, dass die Wirtschaftsaktivität der Fertigungsbranche im Großraum Chicago das erste Mal innerhalb von drei Jahren zurückgegangen ist. Dies geht jedenfalls aus dem MNI Chicago Report hervor, der letzten Freitag veröffentlicht wurde.

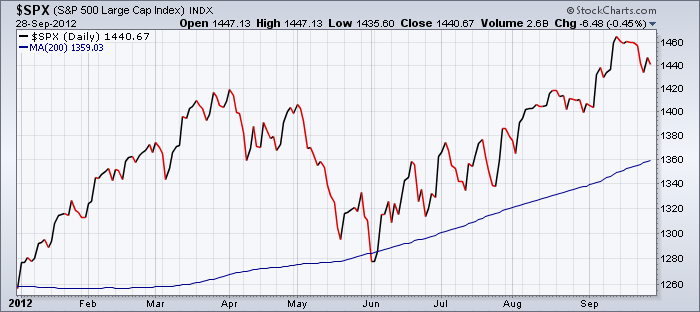

Aber diese schwachen und sich weiter verschlechternden Wirtschaftsdaten halten die Investoren nicht davon ab, die Aktien in die Höhe zu treiben. Der Dow Jones Industrial Average stieg im dritten Quartal um 4,3% und der S&P 500 konnte um 5,7% zulegen.

Das Problem ist nur, dass es überhaupt kein wirtschaftliches Wachstum gibt, das diese Kursbewegungen ernstlich stützen würde. Im letzten Quartal gab es nur einen Grund, warum sich der US-amerikanische Aktienmarkt derart überschwänglich entwickelte: Die anhaltende Drohung der US-Notenbank Federal Reserve, ein gigantisches Schuldenmonetisierungsprogramm aufzulegen. Am 13.09.2012 machte Bernanke mit der Bekanntgabe eines unbefristeten Geldfälschungsprogramms seine Drohungen dann wahr.

Und wenn wir uns Europa zuwenden, stellen wir fest, dass die Lage dort im großen Ganzen dieselbe ist. Die spanische Arbeitslosenrate ist auf 25% gestiegen, und die spanische Notenbank warnte letzte Woche, dass sich das Land nun in einer „tiefen Rezession“ befindet – was übrigens schon die zweite Rezession innerhalb der letzten drei Jahre ist.

Ferner brachte eine Überprüfung der spanischen Banken zutage, dass die spanische Regierung USD 76,3 Milliarden benötigen wird, um ihre Banken während der nächsten Rezession über Wasser zu halten, und diese Erkenntnis veranlasste das sich in Schwierigkeiten befindende Land dazu, um ein internationales Rettungspaket zu bitten.

Diese negativen und sich weiter verschlechternden Neuigkeiten hielten den spanischen Leitindex IBEX 35 jedoch nicht davon ab, in den letzten zwei Monaten um fast 30% zuzulegen! Das geht auf das Versprechen des Chefs der Europäischen Zentralbank, Mario Draghi, zurück, der am 26.07.2012 versicherte, dass er „alles Erforderliche“ tun würde, um den Euro zu retten – eine Erklärung, die zeitlich perfekt mit der Trendwende am spanischen Aktienmarkt und dem Rückgang der Rendite für 10-jährige spanische Staatsanleihen einhergeht, die von 7,6% auf 5,9% abgesunken ist.

Und nun gesellte sich auch noch die chinesische Zentralbank den jüngsten Bestrebungen der Fed und der EZB hinzu, die Aktienmarktpreise in die Höhe zu treiben. Die chinesische Notenbank pumpte vergangene Woche einen Nettobetrag von USD 57,9 Milliarden ins chinesische Finanzsystem – die größte Finanzinjektion in ihrer Geschichte.

Die Marktreaktion erfolgte umgehend – und zwar massiv. Der Shanghai Composite wurde innerhalb von gerade einmal drei Tagen um 5% in die Höhe getrieben. Und dieser Anstieg wurde trotz der Tatsache bewerkstelligt, dass die Aktivitäten im chinesischen Fertigungsbereich im September bereits den elften Monat in Folge rückgängig gewesen sind und das chinesische BSP weiter fällt.

Die USA machen sich gerade daran, über die finanzpolitische Klippe zu jagen und in die nächste Rezession abzutauchen – aber hey, wen interessiert das schon! Die Investoren können nicht einfach auf Bergen von Geld sitzen, während die US-Notenbank die Kaufkraft des US-Dollars vernichtet.

Europa befindet sich in einer Rezession, während die südlichen Euroländer mit der Depression flirten – aber das scheint niemanden zu interessieren. Man kann keine Anleihen halten, wenn die Europäische Zentralbank die Geldmenge des Euros rasch aufbläht und die Realzinsen für Staatsanleihen noch stärker in den negativen Bereich treibt.

Chinas Wachstumsrate bricht ein, und ein bedeutender Teil der chinesischen Wirtschaft befindet sich nun schon seit fast einem Jahr in der Rezession. Das konnte die chinesischen Aktien jedoch nicht davon abhalten, nach oben zu schießen. Man kann den Renminbi nicht horten, wenn die chinesische Zentralbank das Bankensystem in Rekordgeschwindigkeit mit neuem Geld flutet.

All diese Investments sind natürlich reine Verzweiflungstaten: Es ist der Versuch, der Inflation eine Nasenlänge voraus zu sein; mit der Hoffnung, dass sich in nächster Zeit wieder reales Wachstum einstellen wird, hat das aber nicht das Geringste zu tun. Fakt ist, dass die Geldfälschungsmaßnahmen der Zentralbanken bei den Wirtschaften letztlich tiefgreifende Schäden anrichten werden.

Aber Investoren sollten niemals versuchen, gegen eine Zentralbank anzukämpfen, die geschworen hat, alles in ihrer Macht stehende zu tun, um die Vermögenspreise in die Höhe zu treiben. Der feste Wille derjenigen, die die Währungen kontrollieren, systematisch ihren Wert zu zerstören, lässt den Investoren überhaupt keine andere Wahl, als ihr Geld in Edelmetalle, Energie und Landwirtschaft zu investieren.