Schaut man auf die Bargeldbestände der US-Unternehmen, könnte man zu der Schlussfolgerung gelangen, dass der Motor der US-Wirtschaft mit dem Schlimmsten rechnet. Ein Armutszeugnis für die Wirtschaftspolitik der US-Regierung

Dan Steinhart, Casey Research, 09.10.2012

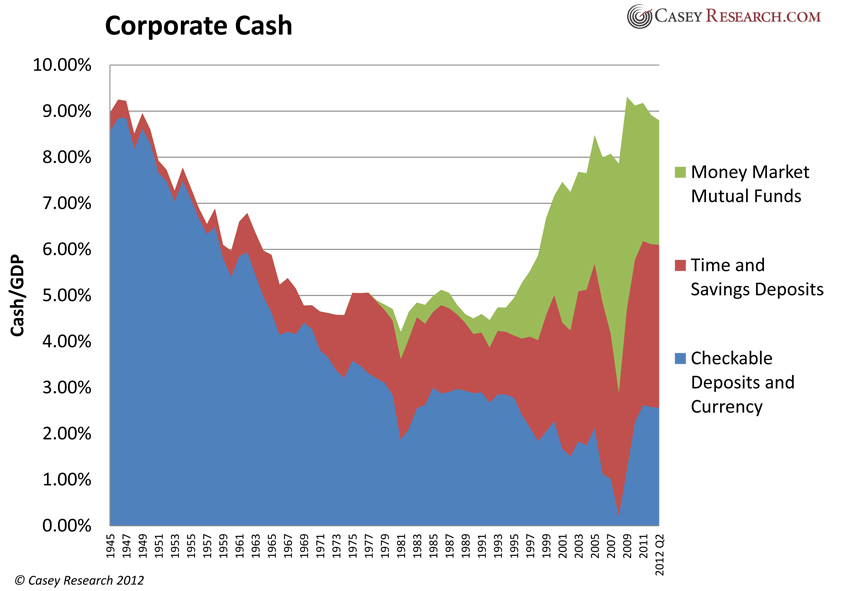

US-amerikanische Unternehmen horten aktuell mehr Bargeld, als zu irgendeinem anderen Zeitpunkt seit dem Zweiten Weltkrieg.

Und hier geht es nur um Unternehmen und nicht um Banken. Ich spreche hier lediglich von Unternehmen, die nicht zur Finanzbranche gehören – also jenen Unternehmen, die Waren und Dienstleistungen verkaufen und die Wirtschaft am Laufen halten.

Diese Unternehmen halten aktuell USD 1,4 Billionen. In absoluten Beträgen ist dass ein Allzeithoch, als prozentualer Anteil am Bruttosozialprodukt ist es der höchste Stand seit dem Zweiten Weltkrieg!

Als Anleger können wir im Hinblick auf die Fähigkeit (oder Bereitschaft) der Unternehmen, ihr Geld einzusetzen, natürlich jede Menge lernen.

Zunächst einmal deuten diese riesigen Bargeldbestände darauf hin, dass die Unternehmen eine sehr defensive Haltung eingenommen haben.

Bargeldbestände dienen natürlich als Schutz gegen Unsicherheit – die Unsicherheit, dass die Geschäftsaktivitäten aus irgendeinem Grund zurückgehen könnten. Das Management will eine tragfähige Bargeldreserve, damit das Unternehmen, selbst wenn etwas Unvorhergesehenes eintritt, noch in der Lage ist, die Rechnungen zu bezahlen und liquide zu bleiben. Ich denke, wir sind uns alle einig, dass dies ein verantwortungsvoller Ansatz und eine in der Tat sehr gute Geschäftspraktik ist.

Aber USD 1,4 Billionen? Das sagt mir, dass die Unternehmen bezüglich der Zukunft nicht nur ein wenig kalte Füße bekommen. Sie bereiten sich gerade auf eine Apokalypse vor!

Es gibt einen sehr wichtigen Aspekt, den man hier berücksichtigen sollte:

- Wenn diese Unternehmen in der Lage wären, mit irgendwelchen belanglosen Projekten auch nur magere 1% Gewinn einzufahren, entspräche dies USD 14 Milliarden. Stattdessen horten sie das Bargeld und erhalten dank der Inflationsverluste rein Garnichts dafür.

Es ist ein unheilvolles Zeichen, wenn die Unternehmensführer in den USA gemeinschaftlich einfach mal so USD 14 Milliarden pro Jahr in den Wind schreiben. Sicher, laut ihrem Urteil ist das Risiko, die Gelder in neue Projekte zu investieren, höher als die damit einhergehenden Vorteile. Wir haben es gegenwärtig also mit einem Wirtschaftsumfeld zu tun, das den Rahmenbedingungen, die für ein gesundes Wirtschaftswachstum vonnöten wären, diametral entgegensteht.

Das sind richtig schlechte Neuigkeiten. Aber es gibt auch eine gute Nachricht, auch wenn sie paradox erscheint: Ungeachtet dieser unternehmerischen Zurückhaltung, sind die Umsätze und Gewinnmargen aktuell ziemlich stark, während sich die Aktien sogar relativ gut entwickeln konnten, was man beispielsweise am S&P 500 sehen kann, der seit Beginn dieses Jahres um 15% zulegte.

Doch woher rührt diese Diskrepanz?

Nun ja, die steigenden Gewinnmargen und Umsätze sind leicht zu erklären: Die Unternehmen haben ihre Kosten in den letzten paar Jahren abgesenkt und sind dadurch schlanker und somit auch effizienter geworden. Dies erklärt zum Teil auch die höheren Aktienpreise.

Doch bezüglich der Aktienpreise kommt meines Erachtens noch ein weiterer Aspekt hinzu: Der einfach nur entsetzliche Ausblick bei Anleihen.

Unsere Analyse, bei der wir Anleihen und Aktien miteinander verglichen haben, deutet darauf hin, dass Aktien gegenwärtig die mit Abstand besseren Investments sind: „Der alles überragende Grund dafür ist einfach: Bei Zinssätzen, die nahe Null liegen, bieten Anleihen praktisch überhaupt kein Aufwärtspotenzial, dafür aber ein katastrophales Abwärtspotenzial.“

Aktien haben sich also deshalb so gut entwickelt, weil sie über die „Tugend“ verfügen, keine Anleihe zu sein.

Kommen wir zurück auf den riesigen Berg an Bargeld, der von den Unternehmen gehalten wird: Es steht außer Frage, dass es aktuell eine erhebliche Verschwendung darstellt, dass die Gelder ungenutzt herumliegen. Aber was heute noch Verschwendung ist, kann morgen bereits für Möglichkeiten sorgen.

Die Unternehmen werden ganz bestimmt nicht auf immer und ewig auf diesen Bargeldbeständen sitzen. Letztlich werden die Rahmenbedingungen so sein, dass sie die Gelder in neue Projekte investieren wollen oder müssen.

Vielleicht wird die Inflation der entscheidende Auslöser sein. Sicher, die Unternehmen können es vielleicht tolerieren, pro Jahr 1,7% zu verlieren, so wie es aktuell der Fall ist, aber wenn sich die Inflation erst einmal aufheizt, sagen wir auf 4%, dann können Sie darauf wetten, dass sie sich darum reißen werden, das jetzt noch ungenutzt herumliegende Bargeld so schnell als möglich in irgendwelche mittelmäßigen, irgendwie zusammengeschusterte Projekte zu stecken.

„Wenn das passiert, haben sie USD 1,4 Billionen an Bargeld, das sofort zum Einsatz kommen kann. Es ist nicht notwendig, erst einen Kredit auszuhandeln. Es ist nicht notwendig, Aktien auszugeben, um an Geld zu gelangen. Sie haben all den Treibstoff, den sie brauchen. Der Tank ist voll.“

Also: Während die Wirtschaft mit einer Vielzahl von Problemen zu kämpfen hat – und die Aktien eine bedeutend bessere Wette als Anleihen darstellen –, gehört ein Geldmangel bei den Unternehmen nicht dazu.

Die Unternehmen sind bereit, zu investieren und zu wachsen. Sie brauchen bloß das entsprechende wirtschaftliche und politische Umfeld, wo die Anreize dafür da sind.