Die US-Wirtschaftserholung ist ein Mythos: Der Rückgang der Realeinkommen hält seit über 15 Jahren an und beschleunigt sich weiter, Teilzeit- und Niedriglohnjobs halten Einzug, die Kosten für alltägliche Güter explodieren und die Rentner und Sparer fallen der Nullzinspolitik zum Opfer

Eric Sprott & David Baker, Sprott Asset Management, 29.10.2012

Wenn man von den obligatorischen Verhaftungen wegen ungebührlichen Benehmens absieht, wurde das einjährige Bestehen der Occupy Wall Street Bewegung im September dieses Jahres ohne großes Tamtam begangen. Und während die Bewegung ihr Momentum verloren zu haben scheint, zumindest vorübergehend, war es ihr gelungen zu zeigen, dass unter weiten Teilen der US-Bevölkerung – eine Gruppe, die von der Bewegung scharfsinnig als „die 99%“ bezeichnet wird – Unmut aufkommt.

Die 99% bedeuten für jeden etwas anderes, aber für uns sind die 99% die US-Verbraucher. Sie sind die Mehrheit der Amerikaner, die weder reich noch verarmt sind und deren Kaufkraft rund 71% der US-Wirtschaft ausmacht. Es ist die Kaufkraft dieser riesigen, unorganisierten Gruppe, die die US-Wirtschaft vorantreibt.

Das Problem ist nur, dass diese Gruppe immer noch, vier Jahre nach Beginn der sogenannten Wirtschaftserholung, von allen Seiten finanziell ausgepresst wird, weshalb es diesen Menschen kaum möglich ist, ihren Lebensstandard zu erhalten, von einer Erhöhung ihres Konsums ganz zu schweigen.

Eines der zentralen Themen, das von der Occupy-Bewegung aufgegriffen wurde, war die wachsende Unzufriedenheit unter den Durchschnittsamerikanern im Hinblick auf die zunehmende Vermögensungleichheit in den USA. Die Reichen werden immer reicher und die Armen werden immer ärmer. Und dieses Gefühl ist völlig berechtigt.

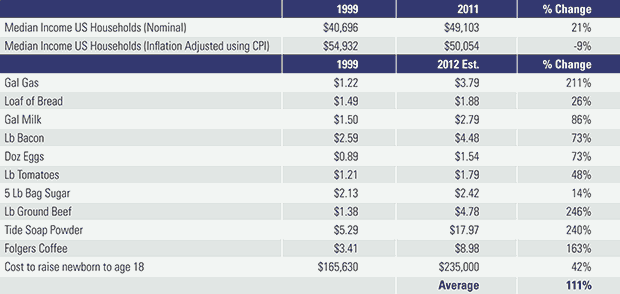

Laut dem US Census Bureau ist das mittlere Haushaltseinkommen in den USA in 2011 inflationsbereinigt auf USD 50.054 gesunken. Damit liegt es 4,9% unter dem Niveau des Jahres 2009 und 8,9% unter dem Allzeithoch von 1999 (USD 54.932). Das sind keine sonderlich ermutigenden Daten. Sie legen nahe, dass der amerikanische Durchschnittshaushalt heute fast 9% ärmer ist, als dies noch vor 13 Jahren der Fall war.

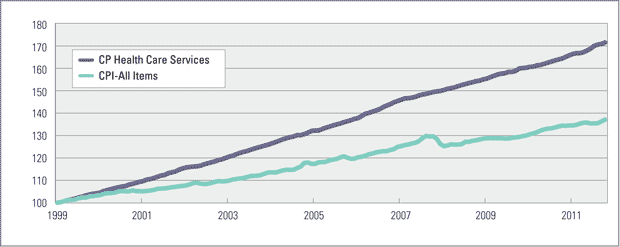

Und die Daten des Census Bureau sind in Wirklichkeit sogar noch besorgniserregender, wenn man sich eingesteht, dass die Inflationsrate des Verbraucherpreisindexes (VPI), um die das jährliche Einkommen bereinigt wird, die Teuerung bei Lebensmitteln, Energie oder den Gesundheitskosten garnicht vollumfänglich berücksichtigt. Wir sprechen hier also von all den wichtigen Kosten des US-Verbrauchers und all den Gütern, die in den vergangenen zehn Jahren bedeutende Preissteigerungen erfahren haben, speziell seit dem Beginn der quantitativen Lockerung.

Beim aktuellen VPI machen Dinge wie Lebensmittel, Benzin und die Gesundheitskosten gerade einmal 28% des gesamten Warenkorbs aus. Die Durchschnittsfamilie in den USA, die der 99%, gibt aber einen weit größeren Teil ihres Einkommens für diese Güter aus.

In der nachfolgenden Tabelle werden die Preise für Benzin und verschiedene Lebensmittel im Jahr 1999 erfasst, als der Durchschnittshaushalt noch USD 54.932 pro Jahr verdiente, und den entsprechenden Preisen des Jahres 2012 gegenübergestellt, wo der Durchschnittshaushalt inflationsbereinigt gerade einmal auf knapp USD 50.000 kam.

Wie Sie sehen können, sind die Preise für Nahrungsmittel und Energie wesentlich schneller gestiegen als die Inflationsrate des VPI. Beim VPI fliegen diese Güter dann einfach aus dem Warenkorb. Würde das Census Bureau jedoch eine bessere Inflationsberechnungsmethode verwenden, um damit dann das mittlere US-Einkommen des Jahres 1999 mit dem heutigen zu vergleichen, käme zum Vorschein, dass das Jahreseinkommen in Wirklichkeit sogar noch stärker gesunken ist, was nahelegt, dass der reale Vermögensverlust während dieses Zeitraums noch bedeutend stärker ausfiel.

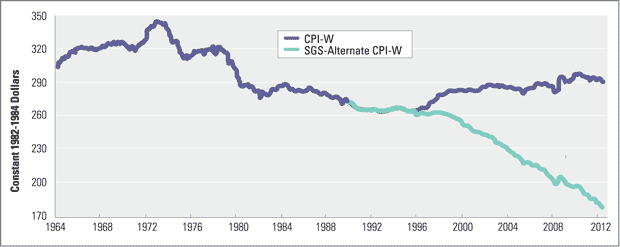

In der nächsten Grafik finden Sie Daten von Shadow Government Statistics. Der Chart weist die Einkommensentwicklung von US-Haushalten aus (wöchentliches Einkommen), wobei bei der Inflationsanpassung zwei verschiedene Inflationsermittlungsmethoden verwendet wurden. Es ist ein ernüchternder Chart.

Die dunkelblaue Linie zeigt die Einkommensentwicklung, die um die Inflationsrate des VPI bereinigt wurde, und man sieht, dass es seit Mitte der 90er Jahre zu einem kleinen aber fortwährenden Anstieg bei den Realeinkommen gekommen ist.

Die hellblaue Linie zeigt aber, wie die Realeinkommen heute aussehen würden, hätte die US-Behörde für Arbeitsmarktstatistik ihre Berechnungsmethoden für den VPI nicht Anfang der 90er Jahre geändert. Und anhand dieser Linie wird offenkundig, dass die wöchentlichen Realeinkommen bereits 17 Jahre in Folge gesunken sind.

Die Probleme, mit denen die US-Bürger zu kämpfen haben, als Folge der Verwerfungen der Jahre 2008 und 2009 zu beschreiben, ist daher irreführend. Der gewöhnliche amerikanische Arbeitnehmer hat real bereits seit Ende der 90er Jahre Einkommen verloren. Es handelt sich hier also unstreitig um einen Langzeittrend, der sich in den vergangenen zehn Jahren immer weiter verstärkt hat. Schwäche zieht immer stärkere Schwäche nach sich.

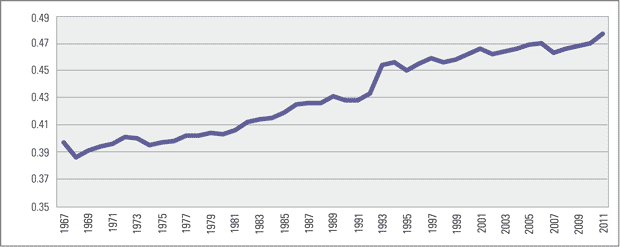

Unterdessen haben sich die Ungleichgewichte bei der Vermögensverteilung – genauso wie es die Occupy-Bewegung immer wieder betont hat – die vergangenen 13 Jahre immer weiter verschärft. In der dritten Grafik sehen Sie die „Gini-Rate“ der US-Haushaltseinkommen, welche die Einkommensungleichheit in den USA statistisch ausweist.

Liegt der Gini-Koeffizient bei 0 bedeutet das perfekte Einkommensgleichheit, während ein Koeffizient von 1 eine Situation beschreibt, wo eine Person das gesamte Einkommen erhält, während alle anderen Menschen nichts bekommen. Wie Sie sehen können, ist der Trend in Richtung einer immer stärkeren Einkommensungleichheit bereits seit Ende der 60er Jahre intakt, und dieser Trend scheint sich in jüngster Zeit sogar noch beschleunigt zu haben. Genauso wie Schwäche immer stärkere Schwäche nach sich zieht, zieht Stärke für all diejenigen, die über das größte Vermögen verfügen, immer mehr Stärke nach sich.

Die beiden zentralen Grundsätze der Occupy-Bewegung – dass die Reichen immer reicher werden, während die Armen immer ärmer werden – sind auch dieselben Gründe, warum in den USA eine echte Wirtschaftserholung verhindert wird.

Es ist nicht möglich, dass die US-Wirtschaft erneut eine Wachstumsphase einleitet, wenn die 99% nicht in der Lage sind, im Laufe der Zeit mehr Vermögen und frei verfügbares Einkommen zu generieren. Jede Diskussion über die US-Wirtschaftserholung, bei der die sich weiter eintrübende Realität dieser Gruppe nicht eingestanden wird, ist unseres Erachtens unehrlich.

Und die Lage verschlimmert sich zusehends. Neben dem durch die Inflation hervorgerufenen fortwährenden Kaufkraftverlust der vergangenen zehn Jahre, sind die 99% nun auch noch mit einer erheblichen Verschlechterung der Arbeitsplatzqualität (also der Höhe der Durchschnittsgehälter), chronischer Jugendarbeitslosigkeit, der Unfähigkeit der Rentner, durch ihre Ersparnisse Einkommen zu erzielen, und einem anhaltenden Anstieg echter Armut konfrontiert.

Die Marktbeobachter können sich über den 1,1%igen Anstieg bei den Verkaufszahlen im September ja freuen, wie sie wollen, aber sie können nicht davon ausgehen, dass dieser Anstieg nachhaltig ist, solange es keine Hinweise darauf gibt, dass der Hauptmotor des Konsums, der letztlich all diese Käufe überhaupt erst ermöglicht, irgendeine Art von Erleichterung spürt.

In diesem Zusammenhang war es dann auch außerordentlich interessant, sich mit den jüngsten Arbeitsmarktdaten der US-Behörde für Arbeitsmarktstatistik (BLS) auseinanderzusetzen, die am 04.10.2012 veröffentlicht wurden. Dort wurde optimistisch vermeldet, dass die US-Arbeitslosenrate auf 7,8% gefallen sei – was der niedrigste Arbeitslosenstand seit Januar 2009 ist.

Doch anstatt Jubelstimmung auszulösen, sorgte der Arbeitsmarktbericht eher für Zynismus. Der ehemalige Geschäftsführer von General Electric, Jack Welch, tweetete beispielsweise umgehend nach der Veröffentlichung der Daten: „Unglaubliche Arbeitsmarktdaten … diese Chicago-Typen kriegen alles fertig … eine solche Veränderungen bei den Zahlen ist indiskutabel.“

Der Tweet von Welch sorgte für einen Sturm der Rechtfertigung, der vornehmlich vom BLS selbst kam. Die Behörde war wütend, dass jemand ihre Berechnungsmethodik in Frage stellen könnte. Aber es ist ja nicht nur die Berechnungsmethode, die uns Sorgen mache sollte – es ist ja nur eine Erhebung, obwohl die fortwährend fallende Zahl der US-Arbeitnehmer schon skeptisch machen sollte –, sondern die Tatsache, dass die Arbeitsmarktzahlen die schmerzliche Realität des US-Arbeitsmarkts nach 2008 verschleiern: Die Arbeitsplätze, die verloren gehen, sind in der Regel hochbezahlte Stellen, und die, die neu hinzukommen, werden in der Regel geringer vergütet.

Es ist nicht sonderlich schwer, hier einen Trend auszumachen. Selbst wenn man die jüngsten Meldungen zu den Stellenstreichungen nur flüchtig überfliegt, wird klar, welche Art von Arbeitern in 2012 entlassen werden:

- „Bank of Amerika streicht bis Dezember 16.000 Stellen“

- „Pharma-Gigant Merck streicht fast 12.000 Stellen“

- „Computer-Gigant Hewlett Packard streicht bis Oktober 2014 27.000 Stellen“

- „AMD gibt bekannt, 15% seiner Arbeitnehmer zu entlassen“

Unterdessen kommen die neuen Jobs, die angeblich dafür verantwortlich sind, dass die Arbeitslosenrate sinkt, von Firmen wie Amazon.com, die Teilzeitbeschäftigte suchen. Amazon.com gab bekannt, dass es über Weihnachten 50.000 Teilzeitbeschäftigte einstellen will. Dies spiegelt sich auch im jüngsten BLS-Bericht wider, wo von den 873.000 neuen Jobs, die im September hinzugekommen sind, 582.000 „aus wirtschaftlichen Gründen Teilzeitanstellungen sind“.

Die Realität ist, dass der US-Arbeitsmarkt ohne diese Teilzeitstellen trostlos aussähe. Die öffentlich verlautbarten Neueinstellungen großer US-Firmen haben sich in den ersten acht Monaten dieses Jahres lediglich auf 84.937 Arbeiter belaufen, was erheblich unter dem Wert des Vorjahreszeitraums liegt (224.243 Arbeitnehmern).

Bei der BLS-Erhebung wird der Unterschied zwischen Stellenstreichungen bei Bank of America und Neueinstellungen bei Amazon.com überhaupt nicht berücksichtigt – aber dieser Unterschied hat enorme Auswirkungen im Hinblick auf das frei verfügbare Einkommen.

Der Trend, dass hochbezahlte Arbeitsplätze durch geringbezahlte Arbeitsplätze ausgeglichen werden, wird noch deutlicher, wenn man sich die Jugend der 99% anschaut, also all jene, die gerade ihren Hochschulabschlussgemacht haben.

Das Center for Labour Market der Northeastern University kommt in einer Untersuchung zu dem Schluss, dass in 2011 rund 53,6% aller Menschen unter 25 Jahre mit einem Bachelor-Abschluss entweder arbeitslos gewesen sind oder in Positionen gearbeitet haben, für die ein Hochschulabschluss überhaupt nicht notwendig ist. Das ist der höchste prozentuale Anteil seit mindestens elf Jahren. Ferner legt die Studie nahe, dass mindestens 25% aller Hochschulabgänger in 2011 überhaupt keine Arbeit hatten.

Und an diesem Trend dürfte sich in nächster Zeit auch nichts ändern. Laut den Prognosen der US-Regierung

„braucht man nur für drei der 30 Berufe, bei denen bis 2020 die größten Beschäftigungszuwächse prognostiziert werden, einen Bachelor oder einen höherwertigeren Abschluss, um die Position besetzen zu können – Lehrer, Hochschul-Professoren und Buchhalter. Die meisten neuen Stellen werden in Bereichen wie dem Einzelhandel, der Fast-Food-Branche und den LKW-Fahrern geschaffen, in Branchen also, die nicht so leicht durch den Computer ersetzt werden können.“

Und angesichts der Tatsache, dass zwei Drittel aller Hochschulabsolventen in 2011 Studentenkredite in Höhe USD 26.600 hatten, wird die US-Wirtschaft mit Sicherheit nicht darauf setzen können, dass diese Bevölkerungsgruppe in den kommenden Jahren ein stärkeres Ausgabeverhalten an den Tag legen wird. Wenn überhaupt, sind diese Hochschulabgänger wirtschaftlich abzuschreiben, bis sich der US-Arbeitsmarkt wieder verbessert.

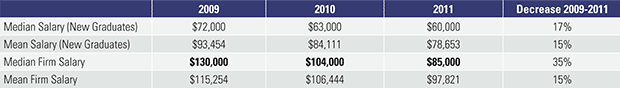

Der Trend immer stärker sinkender Gehälter zeigt sich mittlerweile auch schon bei Berufen, wo Hochschulabschlüsse notwendig sind. Laut den Daten der National Association for Law Placement (NALP) hatten in 2011 nur 65,4% aller Absolventen eines Jurastudiums, deren Beschäftigungsstatus bekannt war, einen Arbeitsplatz bekommen, für den die Anwaltschaft überhaupt notwendig war. NALP schreibt:

„Und da rund 8% der gemeldeten Beschäftigungsverhältnisse Teilzeitanstellungen waren, ist der Prozentsatz derjenigen, die eine Vollzeitbeschäftigung erhielten, bei der die Anwaltschaft notwendig ist, sogar noch niedriger (60%).“

In der unten stehenden Grafik sehen sie die Rückgänge bei den Durchschnittseinkommen junger Anwälte seit 2009, wobei der stärkste Gehaltsrückgang bei den mittleren Einkommen zu beobachten war (-35%).

Stellen Sie sich doch mal vor, was es für das frei verfügbare Einkommen bedeutet, wenn das Gehalt in 2009 bei USD 130.000 pro Jahr lag und in 2011 dann auf einmal bei USD 85.000 pro Jahr. Das ist der entscheidende Unterschied, der aus den aktuellen Arbeitsmarktdaten überhaupt nicht hervorgeht, auf die Verbraucherausgaben aber maßgeblichen Einfluss hat.

Und dann haben wir ja noch all die Rentner, die sich selbst vielleicht nicht mit der Occupy-Bewegung identifizieren können, zweifellos aber eine bedeutende Komponente der 99% sind. Diese Gruppe hat nicht nur mit einer fortwährenden Inflationsvernichtung zu kämpfen, die zu weiten Teilen auf die massiven Anstiege bei den Gesundheitskosten zurückzuführen ist, sondern sieht sich nun auch noch dem Problem gegenüber, mit ihren Rentenersparnissen in einem Nullzins-Umfeld Einkommen generieren zu müssen.

Beispielsweise hat man, wenn man in 2012 USD 1 Million in gewöhnliche 10-jährige US-Staatsanleihen investiert hat, dafür gerade einmal USD 17.000 Zinsen erhalten, und zwar vor Steuern! Und das sind USD 17.000 in heutigen Dollars. Wer 1999 USD 1 Million in 10-jährige US-Staatsanleihen investiert hat, erhielt dafür vor Steuern USD 47.200 an Zinsen – und das zu einem Zeitpunkt, wo eine Gallone Benzin (3,8 Liter) noch USD 1,22 kostete und praktisch alle Haushaltsartikel um die Hälfte billiger waren als heute.

Es gibt keine Statistik, die die Auswirkungen dieses Rückgangs frei verfügbaren Einkommens bei den Rentnern erfasst, aber man braucht nicht sonderlich viel Vorstellungskraft, um zu begreifen, dass diese Auswirkungen die Zukunftsaussichten für eine ganze Generation von Sparern grundlegend verändert haben.

Und dann gibt es ja auch noch Millionen Amerikaner, die nicht genug gespart haben: Laut dem Transamerica Center for Retirement Studies verfügen rund 54% aller US-Bürger im Rentenalter nicht über genügenden Vermögen, um sich selbst versorgen zu können. Und laut dem Employee Benefit Research Institute haben 60% aller US-Arbeitnehmer Ersparnisse und Investments von weniger als USD 25.000. Also wir sprechen hier von USD 25.000 in einem Investmentumfeld, wo man für 10-jährige US-Staatsanleihen eine jährliche Rendite von 1,7% erhält. Wenn diese Menschen bisher nicht genug für ihre Rente ansparen konnten, ja wie soll man dann davon ausgehen, dass sie morgen in der Lage sein werden, mehr Geld auszugeben?

Und wenn wir jetzt noch die 46 Millionen Amerikaner mit hinzunehmen, die sich zurzeit in staatlichen Lebensmittelmarken-Programmen befinden – das sind mehr als doppelt so viele Menschen wie noch vor zehn Jahren – haben wir auf einmal ein extrem düsteres Bild vorliegen. Aber das ist die Realität der 99%. Das ist die Realität, die die Klasse an Verbrauchern betrifft, von denen angenommen wird, dass sie die US-Wirtschaft aus der Rezession holen.

Als Ben Bernanke im September QE3 bekanntgab, sprach er über die Bedeutung der abnehmenden Bereitschaft der US-Verbraucher, Geld auszugeben:

„Die entscheidende Frage ist, ob sich verbessernde Vermögenspreise generell dazu führen werden, dass die Menschen verstärkt bereit sind, Geld auszugeben … Wenn die Menschen das Gefühl haben, dass ihre finanzielle Situation besser ist, weil ihre Rentensparpläne, aus welchen Gründen auch immer, besser aussehen oder ihr Haus mehr wert ist, werden sie gewillter sein, rauszugehen und für die Nachfrage zu sorgen.“

Die 99% werden aber nicht mehr ausgeben, außer der Trend bei den sinkenden Realeinkommen kann wieder umgekehrt werden. Das aktuelle Gegenmittel namens quantitative Lockerung hat den Aktienmärkten tatsächlich geholfen und auch die Hypothekenkosten abgesenkt. Auf der anderen Seite haben diese Maßnahmen die Nahrungsmittel- und Energiepreise jedoch weit über die Inflationsrate hinaus verteuert, die Ersparnisse der Rentner mittels der Nullzinspolitik vernichtet und letztlich nichts dazu beigetragen, Vertrauen und Investments anzuheizen, was notwendig wäre, um die aktuellen Arbeitsmarkttrends in Richtung geringbezahlter Arbeit aufzuhalten.

Die traurige Wahrheit ist, dass die wirtschaftliche Realität für die amerikanische Durchschnittsfamilie heute weit schlimmer ist, als sie es vor zehn Jahren … oder vor 15 Jahren war – und dieser Trend des sinkenden Vermögens ist fest etabliert.

Die Jugend braucht besser bezahlte Arbeitsplätze und die Rentner brauchen Renditen – und mit all den Billionen an Dollars, die von der US-Regierung und den anderen westlichen Regierungen ausgegeben und gedruckt worden sind, ist nichts erreicht worden, um diese entscheidenden Schwächen dergestalt anzugehen, dass der Langzeittrend umgekehrt werden kann.

Und nun, wo wir uns dem Ende des Jahres und den US-Wahlen nähern, wird es wahrscheinlich abermals zahlreiche Meldungen und Indikatoren geben, die auf eine US-Wirtschaftserholung hindeuten. Doch solange die 99% nicht direkt profitieren, raten wir allen Lesern, all diese Meldungen, egal von welcher Richtung sie auch kommen mögen, zu hinterfragen. Schwäche zieht weitere Schwäche nach sich, solange nicht irgendetwas Dramatisches die Richtung dieses Trends ändert. Die 99% stecken in einem Abwärtstrend fest, und wir sehen nicht, wie sich das in nächster Zeit ändern könnte.