G. E. Christenson, Deviantinvestor.com, 08.11.2012

Es gibt eine Vielzahl von Silberpreisprognosen. Einige sagen, dass Silber auf fast USD 20 pro Unze abstürzen wird, während andere behaupten, dass der Silberpreis Ende 2012 bei USD 100 pro Unze liegen wird. Das Problem ist, dass einige dieser Prognosen einfach nur reines Wunschdenken sind, während es sich bei anderen offenkundig um Desinformation handelt, die darauf abzielt, Anleger zu verschrecken und vom Silber fernzuhalten.

Viele weitere Prognosen sind substanzlos; es mangelt ihnen an harten Daten und einer klaren Analyse. Andere Analysen sind exzellent, aber der Prozess, wie sie zu ihren Ergebnissen gelangen, ist für den Normalbürger nur schwer nachzuvollziehen. Aber gibt es überhaupt eine rationale Methode, die auch der Normalbürger versteht, um die künftige Silberpreisentwicklung zu antizipieren? Ja die gibt es!

Ich sagte hier jetzt nicht die Zukunft des Silberpreises voraus oder das Datum, an dem Silber mit USD 100 pro Unze gehandelt werden wird, aber ich werde Ihnen im Folgenden eine auf rationaler Analyse beruhende Preisprognose liefern, die auf den wahrscheinlichen Zeitpunkt hindeutet, wo Silber mit USD 100 pro Unze gehandelt werden wird.

Ja, ein Silberpreis in Höhe von USD 100 pro Unze ist angesichts der nachfolgenden Annahmen völlig plausibel:

- Die US-Regierung wird auch in Zukunft jedes Jahr über USD 1 Billion mehr ausgeben, als sie an Steuergeldern einnimmt, so wie sie es schon die letzten vier Jahre getan hat und es auch im offiziellen Haushaltsbudget für die nächsten Jahre ausgewiesen wird.

- Unsere Finanzwelt wird auch in Zukunft weiter auf dem aktuellen Pfad der Defizitausgaben, Schuldenmonetisierung, quantitativen Lockerung (QE), abwertenden Währungen, des Kriegs, des Wohlfahrtsstaats und der sich aufblähenden Schulden schreiten und weiter machen wie bisher.

- In den kommenden vier bis sechs Jahren wird kein verheerender Finanz- und Wirtschaftscrash stattfinden. Sollte solch ein Kollaps dennoch kommen, könnte der Silberpreis während einer Hyperinflation explodieren oder unter einem deflationären Depressions-Szenario stagnieren.

Ich denke, dass die meisten Menschen diesen einfachen und offensichtlichen Grundannahmen beipflichten würden.

Viele Menschen halten Silberpreisprojektionen aber für unglaubwürdig – egal ob dabei nun von einem steigenden oder fallenden Silberpreis ausgegangen wird –, weil das weiße Metall gehasst, geliebt und oftmals auch einfach ignoriert, in den seltensten Fällen jedoch als das verstanden wird, was es ist: Eine Art von Währung.

Was die meisten Menschen hingegen wissen, ist, dass die US-Staatsverschuldung riesig ist und während der kommenden zehn Jahre noch viel größer werden wird.

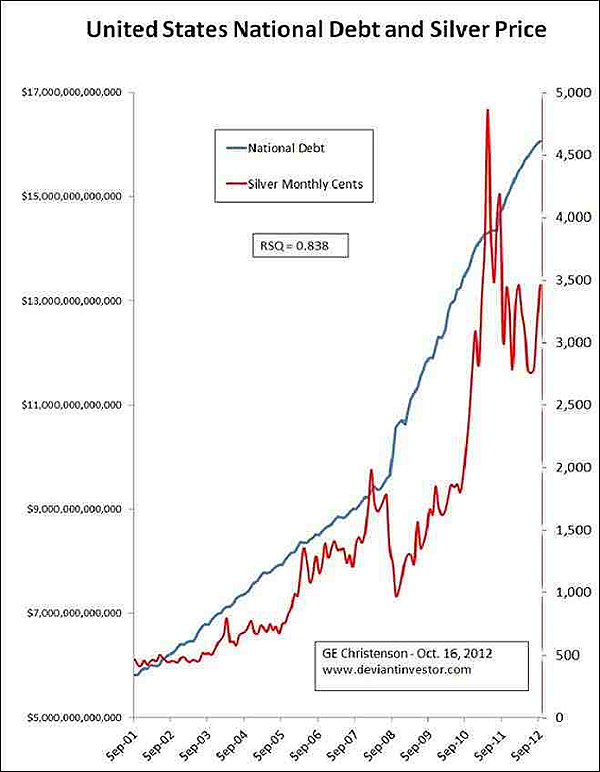

In der oben stehenden Grafik sehen Sie die Staatsverschuldung der US-Regierung (linke Achse), die mit Stand zum 30.09.2012 bereits bei über USD 16 Billionen lag. Der Silberpreis wird auf der rechten Achse ausgewiesen.

Die Daten erstrecken sich über einen Zeitraum von elf Jahren (September 2001 bis September 2012). Diese Phase umfasst die Periode nach dem Aktienmarktcrash des Jahres 2000, die alles verändernden Ereignisse vom 11.09.2001, den Immobilienmarktcrash und den neuen Rohstoff-Bullenmarkt. Jeder Monat stellt einen Datenpunkt dar.

Wie Sie sehen, weisen beide Trends, der Silberpreis wie auch die US-Staatsverschuldung, eine sehr starke Ähnlichkeit auf. Die statistische Messgröße R² liegt für diesen elfjährigen Zeitraum bei 0,838 –das ist relativ hoch. R² steigt sogar noch auf rund 0,90, wenn der Silberpreis auf seinen 9-Monatsdurchschnitt geglättet wird.

Die Ausweitung der US-Staatsverschuldung ist ein einfacher Stellvertreter für die US-Geldmenge und die Entwertung des US-Dollars. Die exponentielle Wachstumsrate für die US-Staatsverschuldung lag im Schnitt bei 9,7% pro Jahr, während sie die letzten fünf Jahre im Schnitt bei 12,3% pro Jahr lag.

Die exponentielle Preissteigerung bei Silber fällt ein wenig stärker aus – hier kommen wir auf eine Teuerung von 20% pro Jahr. Der Grund, warum der Silberpreis stärker stieg als der jährliche Schuldenzuwachs der US-Regierung in Höhe von 12,3%, ist meines Erachtens, dass es sich bei Silber um eine mit dem US-Dollar und anderen Währungen im Wettbewerb stehende Währung handelt, deren Minenversorgung aktuell jedoch nur geringfügig zulegt, während die meisten Regierungen aggressiv „Geld drucken“. Unterdessen kaufen die Anleger aktiv Silber und auch die Industrienachfrage legt weiter zu.

Kurzum: Die Silbernachfrage steigt, während sich bei den Privatanlegern gerade die Erkenntnis breitmacht, dass es sich bei Silber auch heute noch um einen unterbewertet Vermögenswert handelt, der nicht nach Gutdünken gedruckt werden kann, so wie dies bei Dollars und Euros der Fall ist. Ich gehe davon aus, dass die US-Staatsverschuldung und der Silberpreis den elfjährigen exponentiellen Wachstumstrend auch künftig weiter fortsetzen werden.

Und da der Silberpreis eine so starke Korrelation zur Entwicklung der US-Staatsverschuldung aufweist, haben wir jetzt auch einen eindeutigen, objektiven und glaubwürdigen Stellvertreter, um die Silberpreisentwicklung zu antizipieren.

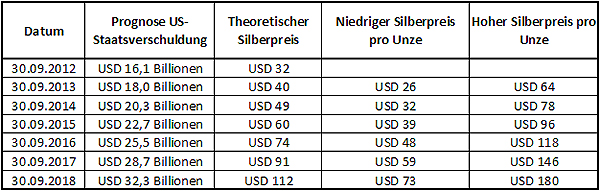

Wenn man die Staatsverschuldung und die Silberpreisentwicklung basierend auf den exponentiellen Anstiegen der letzten fünf Jahre hochrechnet, kommt man auf die Ergebnisse, die sich in der nachfolgenden Tabelle finden. Die Kategorien „Niedriger Silberpreis“ und „Hoher Silberpreis“ ergeben sich aus der Volatilität des Metalls, die in den vergangenen Jahren zwischen +60% und -35% hin- und hersprang.

Wie aus dem Silberpreischart hervorgeht, reagiert Silber außerordentlich wild. Silber legt in der Regel eine fiel zu starke und viel zu schnelle Rally hin, und dann, wenn es crasht, bricht es auf absurd niedrige Niveaus ein. Diese atemberaubenden Rallys und Einbrüche konnten bereits die vergangen 35 Jahre beobachten werden und dürften sich aller Vorausschau nach auch in diesem Jahrzehnt weiter fortsetzen.

Ungeachtet der Frage, ob der Silberpreis und die Silberpreis-Zusammenbrüche nun auf Marktmanipulationen zurückzuführen sind – und es scheint glaubwürdige Hinweise zu geben, dass dem so ist –, zeigt uns der Blick aufs große Ganze, dass Silber von rund USD 4 pro Unze auf fast USD 50 pro Unze klettern konnte, später dann wieder auf USD 25 pro Unze einbrach und sich in den nächsten paar Jahren ein Silberpreis von über USD 100 pro Unze abzeichnet. Die wöchentlichen Preisschwankungen bei Silber werden künftig sogar noch extremer ausfallen, weshalb Sie sich auf den langfristigen Trend konzentrieren sollten, um Befürchtungen und Ängsten entgegenzuwirken.

Wie Sie sehen, legt diese Projektion nahe, dass der Silberpreis bereits Ende 2015 die Marke von USD 100 pro Unze erreichen könnte, wobei der prognostizierte theoretische Silberpreis 2017 bei USD 100 pro Unze liegt. Der Silberpreis notierte am 01.11.2012 bei USD 32,00 pro Unze.

Das Entscheidende ist, dass es sich bei einem Silberpreis von USD 100 pro Unze nur noch um eine Frage der Zeit handelt – sagen wir zwischen drei bis fünf Jahre, abhängig davon, wie heftig die QE-Gelddruckmaßnahmen, die Inflationserwartungen, die Dollarentwertung, der finanzpolitische Wahnsinn, die staatlichen Haushaltsdefizite, die Kriege und der Wohlfahrtsstaat ausfallen werden.

Schlussfolgerung

Sicher, im Hinblick auf Silberpreisprognosen kann man durchaus skeptisch sein, aber die Prognosen zur Staatsverschuldung sind hingegen recht glaubwürdig. Und da die Korrelation zwischen dem Silberpreis und der Staatsverschuldung so stark ist, kann auch für den Silberpreis eine Prognose abgegeben werden, wobei hier zu Grunde gelegt wird, dass die defizitären Staatsausgaben, die quantitative Lockerung und andere makroökonomische Einflüsse auch künftig weiter anhalten werden.

Ein Dollar-Crash oder ein unerwartetes Aufkommen plötzlichen finanzpolitischen Verantwortungsbewusstseins könnten dazu führen, dass das Silberpreisziel von USD 100 pro Unze näher heranrückt oder weiter in die Zukunft verlagert wird, doch die Projektion an sich ist vernünftig.

Der Silberpreis ist von USD 4,01 pro Unze im November 2001 bis April 2011 auf über USD 48 pro Unze gestiegen. Ein Preisanstieg dieser Größenordnung schien 2001 noch völlig undenkbar – trotzdem fand er statt. Einen Preisanstieg von rund USD 32 pro Unze im Oktober 2012 auf USD 100 pro Unze (vielleicht zwischen 2015 und 2016) kann man sich viel leichter vorstellen, speziell vor dem Hintergrund, dass der Chef der US-Notenbank jüngst permanente Lockerungsmaßnahmen ausgerufen hat. Wir sind jedenfalls gewarnt worden.

„Inflation ist so brutal wie ein Straßendieb, so furchterregend wie ein bewaffneter Räuber und so tödlich wie ein Profikiller“ – Ronald Reagan.