Hard Assets Alliance, 09.11.2012

Gold ist zurück.

Bis September dieses Jahres notierte Gold mehr oder weniger elf Monate in Folge bei rund USD 1.600 pro Unze und dann stieg es über seine 200-Tage-Linie und es setzte ein offizieller Aufwärtstrend ein. Heute ist dieser Trend immer noch intakt und die nächste Phase des Goldbullenmarkts fängt gerade an.

Die Frage ist nun, ob es sich hierbei nur um eine Eintagsfliege handelt – oder ob es tatsächlich der Beginn der nächsten Phase des Goldmarkts ist.

Wir sind der Auffassung, dass dies lediglich der Anfang für Gold und Silber ist. Sicher, wir könnten noch eine gewisse Zeit weitere Konsolidierungen (wenn nicht gar Rücksetzer) sehen, die auf potenzielle saisonale Schwächen oder eine „Preismüdigkeit“ nach einem solch großen Anstieg zurückzuführen sein könnten, aber unser positiver Ausblick bei Gold und Silber hat weder mit der Saisonalität noch mit kurzfristigen Preisanstiegen zu tun.

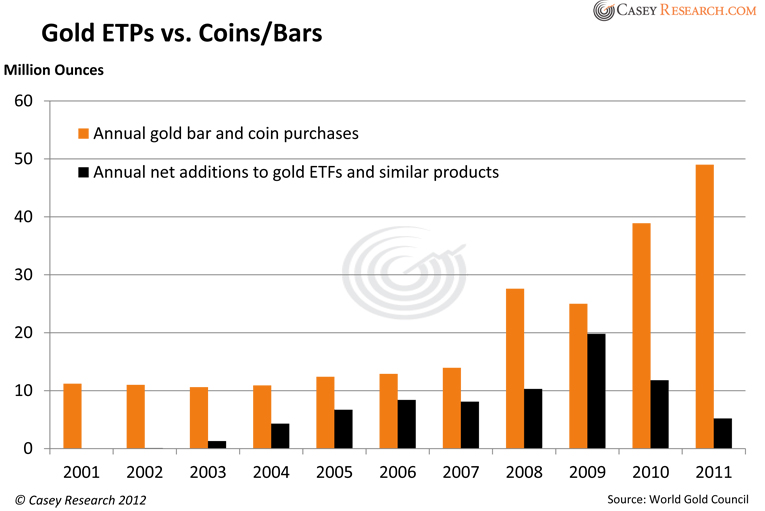

Im Folgenden finden Sie eine Grafik, die unsere Auffassung stützt:

Diese Daten machen uns angesichts der unglaublich riesigen Zahlen einfach nur sprachlos … und unterdessen wachsen die Schulden der US-Regierung unaufhörlich weiter. Allein im zweiten Quartal dieses Jahres kamen auf jeden Dollar zusätzlichen BSP-Wachstums zwei Dollar an zusätzlichen Schulden! Das ist der Hauptgrund, weshalb wir nach wie vor der Auffassung sind, dass es den USA überhaupt nicht möglich ist, sich mittels Wirtschaftswachstum aus ihrem finanziellen Schlamassel zu befreien.

Und ein Blick in die Geschichte unterstreicht unsere Auffassung. Eine Untersuchung von 26 verschiedenen Ländern mit „Schuldenüberhang“, bei der die Daten der vergangenen 200 Jahre zugrunde gelegt wurden, kam zu dem Ergebnis, dass überschuldete Länder die Wirtschaft mit nach unten ziehen und dafür sorgen, dass es zu einer im Schnitt 23 Jahre anhaltenden Phase unterdurchschnittlichen oder negativen Wirtschaftswachstums kommt.

Mit „Schuldenüberhang“ sind Länder gemeint, deren Schulden/BSP-Verhältnisse die Marke von 90% übersteigen – und die USA liegen weit darüber. Es ist schlicht nicht möglich, genügend Steuereinnahmen zu generieren, um für all die Schulden und Versprechungen aufzukommen, ohne dabei die aktuelle Kaufkraft des US-Dollars bedeutend abzusenken.

Onkel Sams Allheilmittel

Letztendlich wurde das unhaltbare und steigende Schuldenniveau der US-Bundesregierung durch die Maßnahmen der US-Notenbank – die ihre Bilanz weiter ausweitet und die Anleiheblase immer stärker aufbläht – nur noch schlimmer gemacht. Die im Oktober dieses Jahres bekanntgegebenen unbefristeten quantitativen Lockerungsmaßnahmen, die bereits „Q-Ewigkeit“ getauft wurden, sind nichts weiter als die staatliche Reaktion auf dieses krasse Scheitern.

Und hier geht es nicht nur um die USA. Die Ankündigung der Fed folgte auf die Erklärung von Mario Draghi, dem Präsidenten der Europäischen Zentralbank, dass er unbegrenzte Mengen an europäischen Staatsanleihen aufkaufen würde. Und die japanische Zentralbank will natürlich auch nicht hinten anstehen und verkündete bereits, dass sie ihr Anleiheaufkaufprogramm um rund JPY 10 Billionen (USD 126 Milliarden) auf insgesamt JPY 80 Billionen ausweiten wird.

Die galoppierende Verschuldung und die zügellose Gelddruckerei zeigen keinerlei Anzeichen einer Verlangsamung – von einem Ende ganz zu schweigen. Wir sind im Hinblick auf den Edelmetallmarkt nach wie vor außerordentlich bullisch. Bei der Hard Assets Alliance sind wir uns dahingehend einig, dass all diese Maßnahmen tiefgreifende Auswirkungen auf die Währungen, den Edelmetallmarkt und uns persönlich haben werden.

Im Folgenden finden Sie ein paar Dinge, mit denen wir im Rahmen der nächsten Phase rechnen:

1. Eine höhere Inflation ist buchstäblich vorprogrammiert

Es gibt kein Wundermittel, mit dem man einer höheren Inflation entkommen könnte, bzw. keine für einen Politiker akzeptable Methode, um eine höhere Inflation zu vermeiden. Bei den im Wettstreit stehenden Kräften der Inflation und der Deflation wird die Inflation solange angeheizt, bis sie obsiegt, da jedwede deflationäre Phase weitere Gelddruckmaßnahmen zur Folge hat. Und während die negativen Auswirkungen an Fahrt aufnehmen, wird das Papiergeld zunehmend schneller an Kaufkraft verlieren.

2. Die Edelmetallpreise werden massiv steigen

Natürlich ist bei Gold und Silber mit weiteren Korrekturen zu rechnen, aber die Politiker werden auch künftig finanz- und geldpolitische Maßnahmen ergreifen, die die Edelmetallmärkte massiv stützen werden. Wir gehen davon aus, dass die Chancen, dass das Ganze in einer Manie enden wird, bedeutend gestiegen sind.

3. Beim physischen Edelmetallbesitz geht es mehr um Schutz als um Zugewinne

Bei physischen Anlagemetallen geht es weniger darum, Geld zu machen, sondern vielmehr darum, seinen jetzigen Lebensstandard aufrecht erhalten zu können. Man sollte Gold also als eine Art Lebensstandard-Versicherung erachten. Gold und Silber werden mit Sicherheit nicht alle künftigen Probleme lösen können, aber man wird sie auf alle Fälle brauchen.

Es daher ist außerordentlich wichtig, dass man heute bereits einen gewissen Bestand an physischen Edelmetallen hält.