Ein Blick auf die Monatscharts deutet darauf hin, dass die aktuelle Konsolidierungsphase von Gold und Silber Anfang nächsten Jahres vorbei sein dürfte

Jordan Roy-Byrne, The Daily Gold, 21.11.2012

Die jüngsten Kursbewegung im Edelmetallsektor haben uns ziemlich überrascht. Während der jüngsten Korrektur zeigten die Edelmetallminenaktien etwas mehr Stärke als die Metalle – und dann sanken die Minentitel auf einmal unter ihre Stützungslinie ab, während die Metalle ihre jüngsten Tiefs halten konnten!

Wie sollen wir diese wilden Kursschwankungen bei der Beziehung zwischen den Minentiteln und den Metallen nun interpretieren? Wir blicken oft auf die Tages- und Wochencharts, doch jetzt ist es an der Zeit, sich mit den Monatscharts auseinanderzusetzen, da sie uns dabei helfen können, den Trend, mit dem wir es hier zu tun haben, besser zu verstehen.

Der monatliche Goldpreischart zeigt, dass sich das gelbe Metall zurzeit in einer sehr gesunden Konsolidierung zwischen USD 1.550 und USD 1.800 pro Unze befindet. Der jüngste Rückgang von Gold hält bereits seit zwei Monaten an. In 2009 brach Gold nach einer siebenmonatigen Konsolidierungsphase auf neue Allzeithochs aus.

Das Bollinger-Band notiert zurzeit auf einem mehrjährigen Tief und der dreimonatige Schnitt beim Handelsvolumen liegt auf einem Zweijahrestief. Und auch der Relative-Stärke-Index hat ein Tief ausgebildet und nun ein höheres Tief erreicht. Selbst wenn Gold die Marke von USD 1.600 pro Unze touchieren würde, befände es sich immer noch in einer sehr gesunden Ausgangsposition für einen Ausbruch in 2013.

Der Mitstreiter von Gold, Silber, befindet sich in einem noch engeren Konsolidierungskorridor: Die Widerstandsmarke verläuft bei USD 35 pro Unze und die Stützungslinie liegt bei USD 27 pro Unze. Hierbei ist zu berücksichtigen, dass Silber seine Stützungslinie bei USD 27 pro Unze innerhalb der vergangenen fünf Monate bereits sechs Mal erfolgreich getestet hat.

Ferner konnte sich Silber über seiner 40-Monats-Linie halten, die den Markt auch in den Jahren 2009 und 2010 stütze. Der Relative-Stärke-Index hat ebenfalls ein höheres Tief ausgebildet und das Handelsvolumen wies die letzten sieben Monate einen Abwärtstrend auf.

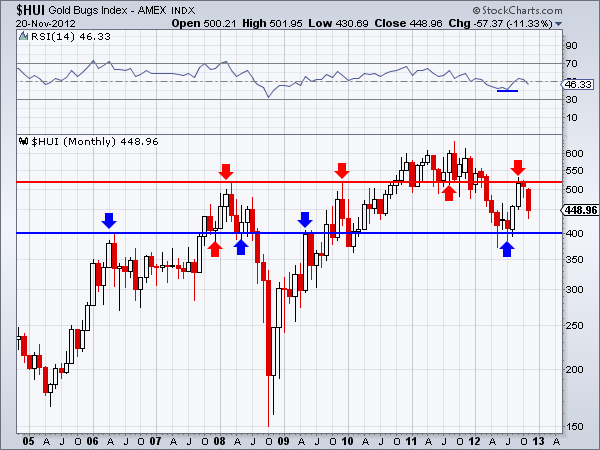

Unterdessen machen die Goldminenaktien (HUI) einen schwächeren Eindruck als die Edelmetalle. Die jüngsten Kursbewegungen konnten das Tief nicht bestätigen, da sich der Markt aktuell unzweideutig in einer Handelsspanne von 400 Punkten (Stützung) und 525 Punkten (Widerstand) bewegt.

Interessant ist, dass der HUI diesen Monat bereits um 11% zurückgegangen ist, während Gold und Silber immer noch in positiven Bereichen notieren. Ungeachtet dessen ist es so, dass der Chart ziemlich bullisch aussehen und die Stimmung mit Sicherheit wieder an Fahrt aufnehmen würde, würde der HUI einen Monatsschlusskurs von über 525 Punkten erzielen.

Die Daten deuten darauf hin, dass die ausgebildeten Tiefs nach wie vor intakt sind und Gold und Silber weiter konsolidieren, bevor es zu dem nächsten Ausbruch kommt, bei dem Gold über die Marke von USD 1.800 pro Unze und Silber über die Marke von USD 35 pro Unze steigen könnten.

Diese Preisausbrüche stehen aber nicht unmittelbar bevor. Wir haben es hier nämlich mit Monatscharts zu tun, und das heißt, dass die Konsolidierungsphase der Metalle wahrscheinlich noch weitere drei oder vier Monate anhalten wird.

Ferner müssen sich zunächst einmal die Stimmungsindikatoren des Marktes wie die Struktur der CoT-Berichte und die Meinungsumfragen verbessern, bevor der Edelmetallmarkt einen nachhaltigen Ausbruch hinlegen kann. Es deutet also einiges darauf hin, dass die Konsolidierung der Metalle in nächster Zeit weiter anhalten wird.

Die anhaltende Konsolidierung bei Gold und Silber hilft auch zu verstehen, warum der HUI zurzeit eine solche Schwäche zeigt. Der HUI testet einfach die untere Hälfte seiner eigenen Konsolidierung. Die Aktien sehen die Schwäche im Gesamtmarkt und erahnen vielleicht, dass ein unmittelbar bevorstehender Preisausbruch bei den Metallen eher unwahrscheinlich ist.

Und obwohl sich die weltweiten Zentralbanken bereits so positioniert haben, dass sie weitere Maßnahmen einleiten können, haben sie bisher im Grunde noch nichts getan. Wenn die Märkte feststellen, dass die Zentralbanken aktiv werden, könnte dies durchaus das Ende dieser Konsolidierung markieren.

Die gute Nachricht ist, dass die Metalle nach wie vor in guter Form sind. Dasselbe gilt für die meisten Minenaktien, die wir beobachten. Sollten wir mit unserer Einschätzung richtig liegen und sich die Metalle und Minenaktien noch eine Weile auf dem aktuellen Konsolidierungsniveau halten, ist die Aufgabe, die sich den Anlegern stellt, natürlich simpel.

Man muss sich im Grunde nur auf weitere Konsolidierungen einstellen und seine Kaufliste bereithalten, um handeln zu können, wenn der richtige Kaufzeitpunkt gekommen ist. Ein schlauer Freund sagte mir mal, dass das Ziel in einem Bullenmarkt darin bestehen würde, die Positionen zu den geringstmöglichen Preisen auszubauen. Und da die Minenaktien zurzeit weit unter ihren Hochs notieren, ist jetzt genau der richtige Zeitpunkt, um Nachforschungen anzustellen und die Firmen zu identifizieren, die den nächsten Aufwärtsschub anführen und den allgemeinen Goldminensektor ausstechen werden.