Mark Thornton, Mises.org, 16.01.2013

Kritiker der Österreichischen Wirtschaftsschule haben Vertreter dieser Schule wie Robert Murphy attackiert, weil in der Wirtschaft nur sehr wenig Inflation zu beobachten sei. Natürlich meinen diese Kritiker damit das Mainstream-Konzept des Preisniveaus, das mithilfe des Verbraucherpreisindexes ermittelt wird.

Blenden wir hier einfach mal all die Probleme des Preisniveaus und alle technischen Probleme des VPI aus. Und lassen Sie uns die Tatsache ausblenden, dass all das – im Gegensatz zu dem, was die Kritiker nahelegen – mit der Theorie der Konjunkturzyklen der Österreichischen Wirtschaftsschule nur wenig zu tun hat.

Die grundlegende Auffassung, dass mehr Geld (also mehr Inflation) für höhere Preise (also mehr Preisinflation) sorgt, ist kein Konzept, das allein von der Österreichischen Wirtschaftsschule vertreten wird. Es ist ein sehr altes und von Ökonomen gemeinhin vertretendes Konzept und findet sich praktisch in jedem Wirtschaftslehrbuch, das ich kenne.

Dieses Konzept wird oft auch als Quantitätstheorie bezeichnet. Nur Ökonomen mit einer merkantilistischen oder keynesianischen Ideologie bestreiten dieses Konzept. Aber nur die Vertreter der Österreichischen Wirtschaftsschule sind in der Lage, das aktuelle Dilemma zu erklären: Warum haben die massiven Gelddruckmaßnahmen der weltweiten Zentralbanken nicht zu höheren Preisen geführt?

Ökonomen wie Ludwig von Mises, Benjamin Anderson und F. A. Hayek hatten beobachtet, dass die Rohstoffpreise in den 1920er Jahren stabil geblieben sind, während andere Preise in der Produktionskette auf mit der Geldpolitik der Federal Reserve in Zusammenhang stehende Probleme hindeuteten. Mises warnte davor, dass die von der Fed implementierte Geldpolitik ernsthafte negative Folgen haben würde. Und ohne die lockere Geldpolitik der Fed während der Roaring Twenties, wären die Preise das ganze Jahrzehnt über gefallen.

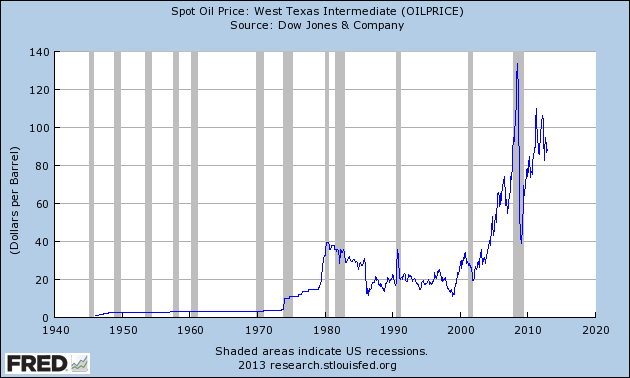

Schauen wir uns doch mal die Preise an, die die meisten Ökonomen einfach ausblenden. Da kommen natürlich einige Preise in Frage wie der Ölpreis beispielsweise. Die Mainstream-Ökonomen hassen es, sich den Ölpreis anzuschauen und wollen, dass er bei der Ermittlung des VPI gemeinsam mit den Nahrungsmittelpreisen außen vorgelassen wird. Ben Beranke sagt, dass der Ölpreis mit der Geldpolitik nichts zu tun hat, sondern von anderen Faktoren beeinflusst wird.

Als Ökonom der Österreichischen Wirtschaftsschule würde ich spekulieren, dass der Ölpreis in einer freien Marktwirtschaft ohne Zentralbank stabil bleiben würde. Ferner würde ich spekulieren, dass der Ölpreis in der jetzigen wirklichen Wirtschaft (mit einer Zentralbank) die Geldpolitik im Sinne der Österreichischen Theorie der Konjunkturzyklen widerspiegelt. Und das heißt, dass die künstlich niedrig gehaltenen Zinssätze der Federal Reserve bei den Unternehmern Anreize schaffen würden, neue Investmentprojekte ins Leben zu rufen. Dies hätte zur Folge, dass die Nachfrage nach Öl (wo das Angebot relativ unelastisch ist) angekurbelt wird, was wiederum zu einem höheren Ölpreis führt.

Und da diese Unternehmer nun einen höheren Öl-, Benzin- und Strompreis (und viele andere höhere Preise) zu zahlen haben, während die Kunden die Nachfrage für die Produkte der Unternehmer zurückschrauben (um das teurere Benzin zu bezahlen), verwandeln sich einige der neuen Investmentprojekte von profitablen Geschäften in unprofitable. Daher sollte auch zu beobachten sein, wie der Ölpreis in der Boom-Phase steigt und während der Bust-Phase wieder zurückgeht.

Und genau das ist es, was sich in Wirklichkeit auch abspielt, wie aus der nachfolgenden Grafik deutlich hervorgeht:

Wie Sie sehen, war der Ölpreis sehr stabil, als wir uns noch unter einem Pseudo-Goldstandard befanden. Die Daten zeigen überdies, dass es seit dem Fiat-Papiergeldstandard (ab 1971) eine erhebliche Instabilität gibt. Ferner kommt es beim Ölpreis seitdem ganz generell zu heftigen Aufs und Abs, so wie es Vertreter der Österreichischen Wirtschaftsschule nahelegen würden, obwohl die Geldpolitik natürlich nicht die einzige Bestimmungsgröße des Ölpreises ist und es ganz offenkundig kein zahlenmäßig fixes Verhältnis zwischen den beiden Variablen gibt.

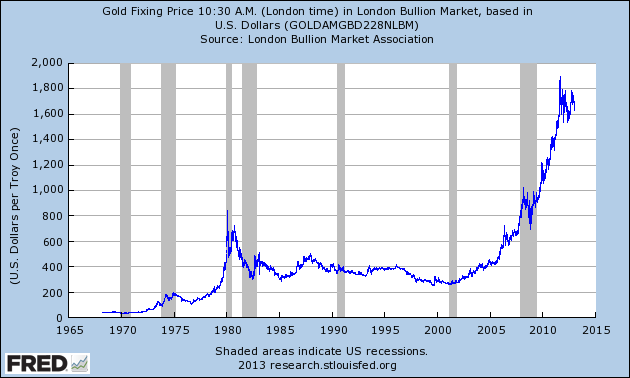

Ein weiterer Rohstoff, der aufgrund seines hohen Preises Berücksichtigung finden sollte, ist Gold. Auch der Goldpreis steigt während der Boom-Phase und fällt während der Bust-Phase. Dennoch konnte sich der Goldpreis seit der Rezession, die offiziell im Jahr 2009 endete, sogar verdoppeln.

Die Nullzinspolitik der US-Notenbank hat dafür gesorgt, dass die Opportunitätskosten von Gold außerordentlich niedrig sind. Die massiven Gelddruckmaßnahmen der US-Notenbank haben dem Goldpreis einen enormen Aufwärtsschub beschert. Und das ist keineswegs überraschend.

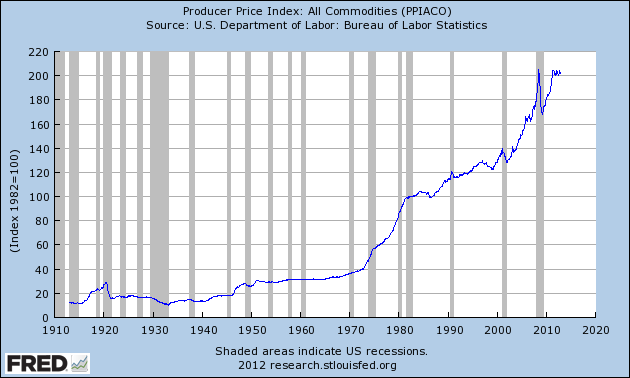

In Wirklichkeit sind alle Rohstoffpreise gestiegen. Der Herstellerpreisindex für Rohstoffe zeigt ein ähnliches Muster wie Öl und Gold. Während des Pseudo-Goldstandards war dieser Index relativ stabil, wurde dann mit dem Fiat-Papiergeldstandard jedoch zunehmend instabiler. Der Index schoss vor der Rezession in die Höhe und ging dann während und nach der Rezession wieder zurück. Aktuell ist er aber schon wieder auf neue Rekordniveaus geklettert.

Hohe Preise sind die Norm. Die US-amerikanischen Aktien- und Anleihemärkte notieren heute auf Allzeithochs oder in der Nähe davon. US-amerikanisches Farmland kostet so viel wie noch nie. Der Markt für zeitgenössische Kunst in New York boomt; es werden Rekord-Verkaufszahlen und hohe Preise gemeldet. Die Immobilienmärkte in Manhattan und Washington D.C. befinden sich ebenfalls auf Allzeithochs – genauso wie es Ökonomen der Österreichischen Schule vorhersagen würden, denn dort wird ja schließlich das Geld geschaffen und es sind auch die Orte, wo ein Großteil dieser Gelder in die Wirtschaft injiziert wird.

Und hierbei wird ja noch nicht einmal berücksichtigt, wo die Preise heute lägen, hätten die US-Notenbank und die weltweiten Zentralbanken nicht so gehandelt, wie sie es getan haben. Die Eigenheimpreise wären heute niedriger, die Rohstoffpreise wären niedriger, der Verbraucherpreisindex und der Herstellerpreisindex lägen im negativen Bereich. Bei Familien mit geringem Einkommen wäre es zu einem massiven Anstieg des Lebensstandards gekommen. Sparer hätten für ihre Ersparnisse eine ordentliche Rendite erhalten.

Logisch, der Aktienmarkt und der Anleihemarkt hätten bedeutende Preisrückgänge verzeichnet. Die Bankaktien wären zusammengebrochen und die Bad Banks hätten ihre Pforten geschlossen. Das Finanzwesen, die Hedge Fonds und die Investmentbanken wären zusammengebrochen. Der Immobilienmarkt Manhattans wäre komplett im Eimer. Der Markt für Fondsmanager, Hedge-Fonds-Manager und Banker hätte sich in Luft aufgelöst.

Mit anderen Worten: Die US-Notenbank hat sich dafür entschieden, die Reichen immer reicher und die Armen immer ärmer zu machen. Hätte die Fed nicht die extremsten und unorthodoxesten geldpolitischen Maßnahmen der Geschichte durchgeführt, wäre es bei den Armen zu einem relativen Anstieg ihres Lebensstandards gekommen, während der Lebensstandard der Reichen als Gruppe zurückgegangen wäre.

Und es gibt auch noch weitere wichtige Gründe, warum die Verbraucherpreise nicht so synchron und dramatisch mit der Geldversorgung steigen, wie dies bei Öl, Gold, Aktien und Anleihen der Fall ist. Es scheint, als hätte die inflationäre und keynesianische Politik, die in den USA, Europa, China und Japan verfolgt worden ist, eine Wirtschaft und ein finanzwirtschaftliches Umfeld geschaffen, wo die Banker Angst davor haben, Kredite zu vergeben, die Unternehmer Angst davor haben zu investieren und jeder Angst vor der Währung hat, die ihm aufgezwungen wird.

Mit anderen Worten: Die Preisinflationsprognosen haben sich nicht bewahrheitet, weil die keynesianischen Lösungsansätze wie Rettungsmaßnahmen, Konjunkturpakete und die massive Geldinflation nicht funktioniert haben und in Wirklichkeit sogar noch dabei mithalfen, die Wirtschaft zugrunde zu richten.