Alena Mikhan & Jeff Clark, Casey Research, 11.02.2013

Die meisten Edelmetallinvestoren sind sich ja darüber im Klaren, dass Silber volatiler ist als Gold. Aber wissen sie auch, wie groß der Unterschied wirklich ist?

Wir dachten, es wäre interessant, zu ermitteln, um wie viel stärker die täglichen Silberpreisschwankungen – die Gewinne wie auch Verluste – gegenüber Gold tatsächlich ausfallen.

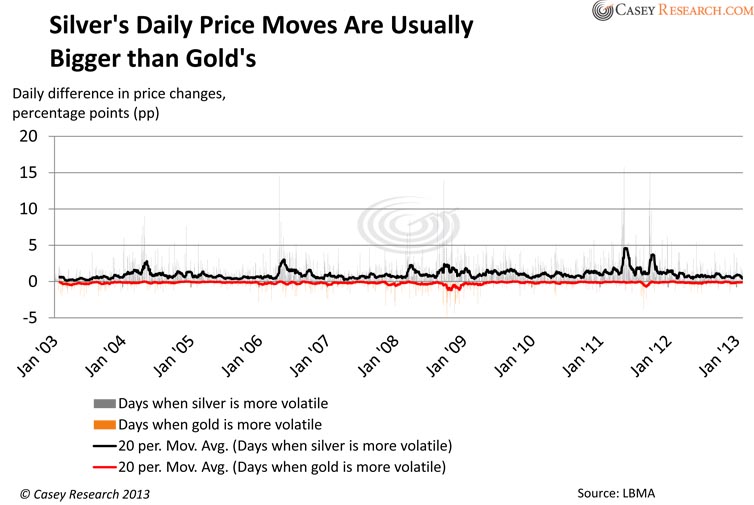

Dafür haben wir die täglichen Preisbewegungen beider Metalle erfasst und die Differenzen der absoluten Beträge ermittelt. Um die nachfolgenden Charts richtig interpretieren zu können, ist dazu anzumerken:

- Werte über null sind Tage, an denen Silber eine größere prozentuale Kursbewegung aufwies als Gold, was grau dargestellt ist.

- Werte unter null sind Tage, an denen sich Gold stärker bewegte als Silber, was orange dargestellt ist.

- Die grauen und orangenen Werte sagen aber nichts über die Richtung der jeweiligen Preisbewegung aus, sondern geben lediglich Auskunft darüber, wie stark die beiden Kurse an einem Handelstag voneinander abwichen.

- Die dunkleren, horizontal verlaufenden Linien sind die gleitenden Durchschnitte der Preisdifferenzen für Gold und Silber.

Wenden wir uns nun den Unterschieden bei den täglichen prozentualen Preisbewegungen von Gold und Silber zu:

Der oben stehende Chart zeigt ein ständiges Auf und Ab. Man kann aber unschwer erkennen, dass die täglichen Preisbewegungen von Silber in der Regel bedeutend stärker ausfallen als die von Gold.

Fakt ist, dass sich der Silberpreis von Januar 2003 bis letzte Woche in 71,5% aller Fälle stärker bewegte als der Goldpreis. Ungeachtet der Richtung, in die sich die Edelmetalle an einem Handelstag bewegten, legte Silber also in drei von vier Tagen stärkere prozentuale Kursbewegungen hin.

Ferner geht aus dem Chart hervor, dass auch das Ausmaß der Silberpreisbewegungen bedeutend höher ist. Im Schnitt fielen die Preisbewegungen bei Silber 1,3% stärker aus als bei Gold, während an Tagen, an denen sich der Goldpreis stärker bewegte, der Schnitt lediglich bei 0,81% liegt. Die gleitenden Durschnitte machen dies sofort deutlich.

Hier sind einige der extremeren Beispiele: Am 12.05.2011 – dem Tag, wo Silber auf dem Chart seinen größten Ausschlag hatte – stieg der Goldpreis um 1,23%, während Silber um 17,05% in die Höhe schoss. Oder nehmen wir den 02.12.2008: Gold stieg um 0,26%, während Silber um 5,05% zurückging.

Ist diese höhere Volatilität bei Silber nun normal? Und womit können wir eigentlich rechnen, wenn der aktuelle Bullenmarkt in seine Manie-Phase eintritt?

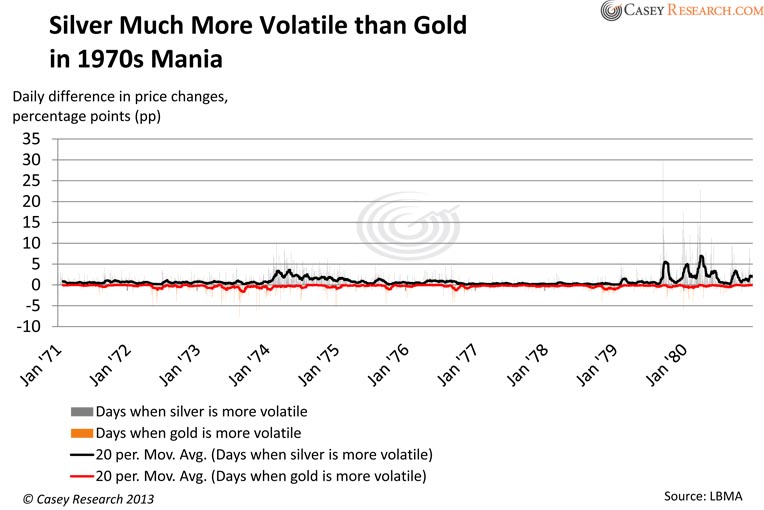

In der nachfolgenden Grafik sehen Sie die Differenzen der täglichen Gold- und Silberpreisbewegungen für den Zeitraum Januar 1971 bis Dezember 1980:

Während der letzten großen Edelmetall-Manie wies Silber ebenfalls größere tägliche Kursbewegungen auf als Gold, und zwar in 63,5% aller Fälle. Im Schnitt verlor oder gewann Silber 1,41% mehr als Gold. In Fällen, wo die Goldpreisbewegung stärker ausfiel, also in rund ein Drittel aller Fälle, lag der prozentuale Unterschied im Schnitt bei 0,81%.

Hier kommt noch ein weiterer interessanter Aspekt hinzu: Als der Markt in die Manie-Phase eintrat, fielen die täglichen Kursschwankungen von Silber im Vergleich zu Gold sogar noch stärker aus. Von 1979 bis 1980 bewegte sich der Silberkurs im Schnitt 2,46% stärker als der von Gold, was praktisch eine Verdopplung des Werts darstellt, der vor der Manie beobachtet werden konnte. Im Gegensatz dazu lag der Durchschnitt von Gold während des gesamten Zeitraums bei 0,81%.

Einige der extremeren Beispiele sind unter anderem der 18.09.1979, wo Gold um 6,82% stieg, während Silber um 36,59% im Preis explodierte, und der 27.03.1980, wo Gold um 4,38% fiel und Silber um 18,85% einbrach.

Was bedeutet das für die Anleger?

Silber steigt und fällt in der Regel stärker als Gold. Das gilt heute genauso wie in den 1970er Jahren. Diese Differenz ist im jetzigen Bullenmarkt in der Spitze bereits auf 15% geklettert, während sie in der letzten Manie-Phase in der Spitze die Marke von 30% erreichte. Für Anleger bedeutet das:

1. Der Anleger muss mit den größeren Preisschwüngen bei Silber zurechtkommen, unabhängig davon, welche Richtung Silber nimmt. Wer bei seinen Investments zu starken Emotionen neigt, sollte seine Silberinvestments reduzieren.

2. Bei Silber bieten sich im Vergleich zu Gold bessere Gelegenheiten, um das Metall zu guten Preisen zu erwerben. Wer bei Preisrücksetzern kauft, wird mit Silber – wie die Geschichte gezeigt hat – wahrscheinlich höhere prozentuale Gewinne realisieren als mit Gold.

Die historischen Daten deuten darauf hin, dass die Volatilität von Silber sogar noch deutlich zulegen wird, wenn der Bullenmarkt in seine Manie-Phase eintritt. Sollte es zu einer Phase ähnlich der Periode von 1979 bis 1980 kommen, ist davon auszugehen, dass sich die Unterschiede bei den Preisbewegungen beider Metalle gegenüber dem jetzigen Niveau sogar noch verdoppeln werden.

Das wird darauf zurückzuführen sein, dass immer mehr Anleger in die Edelmetallbranche strömen werden. An einigen Handelstagen wird es zu atemberaubenden Kursbewegungen kommen. Also noch einmal: Man muss sich auf diese Volatilität emotional einstellen und man sollte flexibel reagieren können, was das Kaufen und Verkaufen anbelangt.

Dass die aktuelle Volatilität ungefähr bei der Hälfte der Volatilität liegt, die während der letzten Manie-Phase beobachtet werden konnte, ist ein weiterer Hinweis darauf, dass wir uns heute noch nicht in einer Blase befinden. Noch nicht. Ignorieren Sie all jene, die Gegenteiliges behaupten; Sie haben immer noch Zeit, um den Markt zu betreten.

Und es bedeutet natürlich, dass die Wertentwicklung der Silberproduzenten die des physischen Metalls in den Schatten stellen wird, wenn Silber seinen Aufwärtstrend wieder fortsetzt. Der Gummiband-Effekt bei den Silberminenaktien dürfte unglaublich werden – wobei nicht jeder Silberproduzent gleichermaßen davon profitieren dürfte, da die Produzenten über unterschiedliche Gewinnaussichten verfügen, unter unterschiedlichen politischen Rahmenbedingungen operieren, sich ihr Management unterscheidet und die Wachstumsaussichten divergieren.