Charles Hugh Smith, Oftwominds.com, 15.02.2013

Ich habe in der Vergangenheit schon mit vier verschiedenen Artikeln – die Sie hier, hier, hier und hier finden – versucht, das globale Endspiel vorzustellen und zu erörtern. All jene, die eine Zusammenfassung wünschen, finden diese im Folgenden in 14 Punkten:

1. Am Anfang steht eine „Anschub-Phase“ in Form einer Kreditausweitung. Auf Kredit basierendes Kapital strömt in die Wirtschaft und sorgt dort für eine Ausweitung der Produktion und eine Zunahme der Produktivität: Es werden neue Produktionsanlagen gebaut, neue Maschinen und Software gekauft usw. Diese Investments heizen die Produktion von Waren und Dienstleistungen massiv an und sind daher zu Beginn auch hochprofitabel.

2. Da sich die Kreditausweitung weiter fortsetzt, ist es für die Mitbewerber ein Leichtes, an Kredite zu kommen und sich das notwendige Kapital zu leihen, um in profitable Wirtschaftssektoren vorzustoßen. Die Ausweitung der Produktion führt in der gesamten Wirtschaft zu Überkapazitäten, fallenden Gewinnen und stagnierenden Gehältern.

Rohstoffe – Rohöl, Kupfer usw. – werden gegebenenfalls teurer, was zu erhöhten Produktionskosten und erhöhten Verbraucherpreisen führt. Diese höheren Preise sind negativ, da sie das frei verfügbare Einkommen der Verbraucher reduzieren, während dadurch kein echter Mehrwert geschaffen wird.

3. Da die Renditen in der Güterproduktion zurückgehen, fließt das Kapital nun in Finanzspekulationen, wo mittels der Kreditausweitung und Fremdkapitalfinanzierung Gewinne gemacht werden. Die Kredite werden entweder mit Phantom-Sicherheiten, Forderungen gegenüber riskanten Kontrahenten oder der künftigen Produktivität besichert.

Mit anderen Worten: Die Finanzspekulationen haben keinen Bezug zur Realwirtschaft (der Produktion von Waren und Dienstleistungen).

4. Am Anfang sorgen die Finanzspekulationen für enorme Gewinne, da der Kredit und das Fremdkapital zunächst in Richtung solventer Kreditnehmer gehen und erst im Anschluss daran bei den marginalen, weniger solventen Kreditnehmern ankommen.

5. Die schnelle Kreditausweitung übersteigt die Expansion bei den produktiven Vermögenswerten bei Weitem. Sich schnell ausdehnendes Schuldengeld – also geliehenes Geld – muss einer begrenzten Zahl an produktiven Vermögenswerten/Einkommensströmen hinterherjagen, wodurch Finanzblasen aufgebläht werden.

6. Durch diese Finanzblasen werden Phantom-Kreditsicherheiten geschaffen, die dann gehebelt werden, um eine noch größere Kreditausweitung hervorzubringen. Die Eigenheimblase und die Beleihung des eigenen (im Verkaufspreis steigenden) Hauses sind ausgezeichnete Beispiele, um diese Dynamik zu verdeutlichen.

7. Die spekulative kreditbasierte Finanzblase platzt, und es zeigt sich, dass die Kreditsicherheiten nur ein Phantom gewesen sind, wodurch der künftigen Kreditaufnahme der Boden entzogen wird. Die Vermögenswerte der Kreditnehmer lösen sich in Luft auf, aber ihre Schulden müssen nach wie vor zurückgezahlt werden.

8. Da die Finanzierungsmaßnahmen auch auf die marginalen Kreditnehmer – also weniger solvente Haushalte, Unternehmen und Regierungen –ausgeweitet wurden, ist ein Großteil der Schulden uneinbringlich. Diese Schulden können nicht zurückgezahlt werden. Somit bleiben den Kreditgebern und den Zentralbanken, die die Kreditvergabe überhaupt erst möglich gemacht haben, nur noch drei Alternativen:

a) Die Schulden müssen mit massiv entwerteter Währung zurückgezahlt werden, um den Anschein aufrecht zu erhalten, dass eine Schuldenrückzahlung erfolgt.

b) Die Schulden müssen refinanziert werden, um die Illusion aufrecht zu erhalten, dass sie zurückgezahlt werden können und an irgendeinem späteren Zeitpunkt auch zurückgezahlt werden.

c) Auf die Schulden wird die Zahlungsunfähigkeit erklärt; sie werden abgeschrieben, während die Kreditsicherheiten liquidiert werden.

9. Da die Gehälter über lange Zeit hinweg stagnierten, die Schulden aus der Ära der Finanzblasen aber immer noch bedient werden müssen, gibt es nur wenig nichtspekulatives Einkommen, mit dem der Konsum angeheizt werden könnte.

10. In einem verzweifelten Versuch, irgendeinen neuen Zyklus der Kreditausweitung zu schaffen, senken die Zentralbanken die Zinssätze (für Ersparnisse) praktisch auf null und pumpen Welle um Welle „kostenlosen Geldes“ in den Bankensektor.

11. Da die Gehälter weiterhin stagnieren und solvente Kreditnehmer nur noch rar gesät sind, ist es den Banken kaum noch möglich, sichere Kredite zu vergeben. Ihre risikominimierte Strategie besteht nun darin, die von der Zentralbank bereitgestellten Gelder zu nehmen und mit Aktien, Unternehmensanleihen und Immobilien zu spekulieren.

12. In einer wachstumsschwachen Wirtschaft, bei der praktisch jeder Sektor mit Überkapazitäten zu kämpfen hat, jagt all dieses Schuldengeld nun abermals einer begrenzten Menge an produktiven Vermögenswerten/Einkommensströmen hinterher.

13. Das treibt die Gewinne nahe null, während das Risiko steigt, dass die Finanzblasen abermals platzen.

14. Im Ergebnis verharrt die Gesamtverschuldung auf einem hohen Niveau, während die Gehälter und die Realwirtschaft stagnieren. Das Kreditwachstum sinkt gemeinsam mit der Geldumlaufgeschwindigkeit, da die von den Zentralbanken bereitgestellten Kredite (und die Gewinne aus den jüngsten zentralbankfinanzierten Finanzblasen) in den Investmentbanken, Hedge Fonds und Unternehmen geparkt werden und sich dort anhäufen.

Unterm Strich haben wir dann eine überschuldete Wirtschaft mit Überkapazitäten, die nicht in der Lage ist, reales Wachstum hervorzubringen. Sie kann nur noch spekulative Finanzblasen hervorbringen, die implodieren und die jüngste Runde an Phantom-Kreditsicherheiten vernichten.

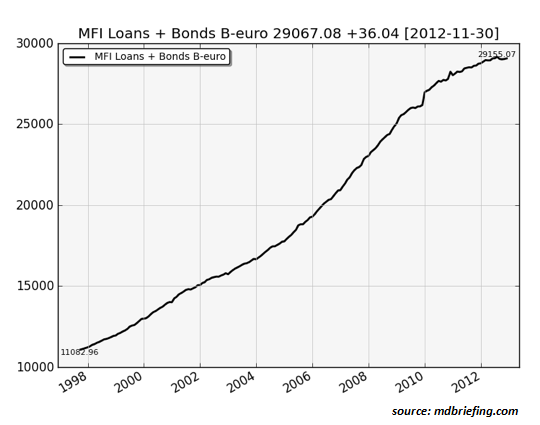

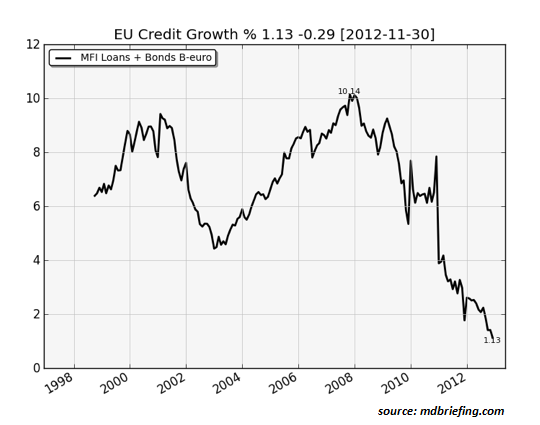

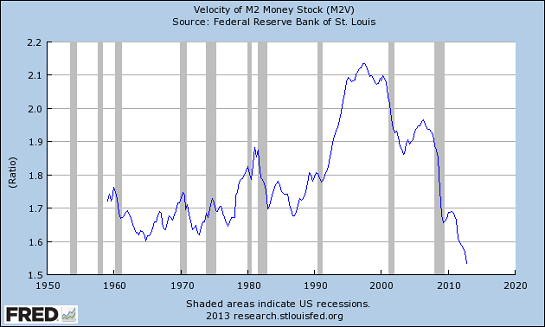

Im Folgenden finden Sie drei Grafiken, die Punkt 14 veranschaulichen:

Die Gesamtmenge an ausstehenden Schulden in der Eurozone. Diese Zahl ist vergleichbar mit dem US-amerikanischen TCMDO (alle ausstehenden Kreditmarktforderungen).

Das Kreditwachstum in der Eurozone: Und die Geldumlaufgeschwindigkeit in den USA:

Und die Geldumlaufgeschwindigkeit in den USA:

Das ist das Endspiel in drei Grafiken. Schachmatt, das Spiel ist aus.