Axel Merk, der Chef von Merk Investments, hält 50% seines Privatvermögens in Form von Gold. Und er muss es wissen, denn Merk zählt zu den führenden Devisenexperten auf dem Planeten

Axel G. Merk, Merk Investments, 26.03.2013

Hätten diejenigen, deren Geld nun im zypriotischen Bankensystem gefangen ist, stattdessen Gold besessen, hätten sie die sich aktuell abspielende Krise vielleicht entspannt am Strand mitverfolgen können. Aber warum schießt Gold dann nicht durch die Decke? Ist Zypern zu klein, als dass es zählen würde? Kann so etwas auch in den USA passieren? Sollten Investoren Gold halten?

Zunächst einmal sollten Sie gewarnt sein, dass Bankpleiten tatsächlich stattfinden – in Zypern genauso wie in den USA. Eine Bankeinlage ist nichts weiter als ein Kredit, den man der Bank gibt. Und wenn diese Einlagen durch eine Einlagensicherung garantiert werden, sollte man auch die Kreditwürdigkeit des Garantiegebers prüfen. In Zypern garantiert die Regierung Einlagen bis zu EUR 100.000; in den USA garantiert der US-Einlagensicherungsfonds FDIC Einlagen bis zu einem Betrag von USD 250.000.

Und im Gegensatz zu Zypern ist die Abwicklung insolventer US-Banken durch einen klar definierten Ablaufplan geregelt. Krisen finden statt – aber sie sind weniger stressig, wenn ein solider institutioneller Prozess zum Tragen kommt. Der andere entscheidende Unterschied ist, dass die meisten US-Banken ihre Bilanzen bereits restrukturiert und neu aufgebaut haben, während einige europäische Banken bisher gar nichts getan haben und sich hinter den staatlichen Regulierern verstecken.

Und im Gegensatz zu Zypern ist die Abwicklung insolventer US-Banken durch einen klar definierten Ablaufplan geregelt. Krisen finden statt – aber sie sind weniger stressig, wenn ein solider institutioneller Prozess zum Tragen kommt. Der andere entscheidende Unterschied ist, dass die meisten US-Banken ihre Bilanzen bereits restrukturiert und neu aufgebaut haben, während einige europäische Banken bisher gar nichts getan haben und sich hinter den staatlichen Regulierern verstecken.

Die ernsten Worte der Europäischen Zentralbank (EZB), man solle hier endlich etwas tun, stießen auf taube Ohren. Das Europäische Parlament hat erst vor kurzem beschlossen, der EZB Überwachungsbefugnisse zu geben, die Eurozone geht also tendenziell auch in die Richtung eines kohärenteren regulatorischen Rahmenwerks. Trotz alledem ist weder ein eurozonenweites Einlagensicherungskonstrukt – was bedeuten würde, dass Deutschland alle Einlagen garantiert – noch eine starke Abwicklungsbehörde am Horizont zu erkennen.

Aber keine Angst, die Eurozone hört schon – wenn schon nicht auf die politischen Entscheidungsträger, dann doch wenigstens auf die Märkte. Zuerst waren es die Anleihemärkte, die den politischen Entscheidungsträgern Strukturreformen aufzwangen. Und jetzt dürften es die Bankkunden sein, die mit ihren Füßen abstimmen, was dazu führen wird, dass schwache Banken schrumpfen. Das ist eine gute Sache, da Zombiebanken rekapitalisiert oder liquidiert werden müssen. Was nicht so gut ist, ist die Tatsache, dass Bank-Runs dazu neigen, ungeordnet vonstattenzugehen. Und befinden sich die Bankkunden dann erst einmal auf der Flucht, müssen die Investments liquidiert werden, was zu umfassenderen Abverkäufen in anderen Märkten führen kann.

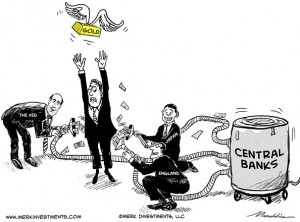

Es ist natürlich verlockend, das Ganze als ein Eurozonenproblem abzutun; das Drama, das sich gerade im Fernsehen vor unser aller Augen ausbreitet, könnte aber die größere Herausforderung verschleiern, dass zahlreiche Akteure, darunter auch die US-Regierung, viel zu viele Versprechungen gemacht haben: Es gibt viel zu viele Schulden auf dem Planeten.

Die Probleme könnten über verschiedene Mechanismen an verschiedenen Orten zutage treten. In Europa haben wir jetzt das Drehbuch dazu gesehen. Um mit den exzessiven Schuldenlasten klarzukommen, zwingt die Eurozone den Menschen ein Mix aus Austerität und Restrukturierung auf, wobei Restrukturierung lediglich ein wohlklingendes Wort dafür ist, dass man auf seine Forderungen die Zahlungsunfähigkeit erklärt. Und wenn die Bankeinlagen verloren sind, erfährt der Bankkunde die Auswirkungen der Finanzrepression auf eine eher direktere Art.

Im Gegensatz dazu wird die Finanzrepression in den USA auf eine weniger explizite Art durchgeführt, indem man den Sparern negative Realzinsen aufzwingt. Uns wird erklärt, die quantitativen Lockerungsmaßnahmen seien zum Wohle der Allgemeinheit, da sie der Wirtschaft dabei helfen würden, sich zu regenerieren.

El-Erian von Pimco behauptet, dass die Sparer nicht dagegen revoltieren, weshalb sie auch zu einem leichten Ziel werden – also das war bevor die Zyprioten auf die Straße gingen und gegen die „Steuer“ auf ihre versicherten Einlagen demonstrierten. Übrigens hat El-Erian kürzlich während einer Rede an der Stanford University nahegelegt, dass sich die US-Wirtschaft erholen würde, wenn es der US-Notenbank nur gelänge, mehr Zeit zu kaufen. Wir werden im Folgenden aber noch ausführen, dass wir nicht daran glauben, dass das Kaufen von Zeit die politischen Entscheidungsträger dazu bringen wird, in die Puschen zu kommen.

Ganz allgemein kann man auch sagen, dass es sich bei der Inflation um eine Form der Finanzrepression handelt. Einfach gesagt: Die Interessen der Regierung und die Interessen der Sparer stehen nicht in Einklang. Und mittels der Finanzrepression kann die Schuldenlast vielleicht auch reduziert werden.

Also: Warum schießt Gold nicht durch die Decke? Schauen wir doch einfach einmal auf die Argumente, die gewöhnlich vorgebracht werden:

Die Bankenkrise der Eurozone wurde eingedämmt

Vergangene Woche wurden wir mit den Worten zitiert, dass wir der Meinung seien, „es gibt keine Ansteckung“. Wir haben aber gar nicht behauptet, dass es keine Ansteckung geben könnte, sondern lediglich erklärt, dass der Markt eine Ansteckung aktuell nicht einpreist. Beispielsweise hatte Spanien letzte Woche eine Staatsanleiheauktion, bei der das Land die niedrigsten Renditen seit 1991 zahlen musste.

Und während die Angst zunimmt, dass die großen Einlagen bei den italienischen Banken in Gefahr geraten könnten, könnte natürlich auch die Ansteckung hochkochen, was Gold wohlmöglich in die Höhe treibt. Wir dürfen hier aber nicht vergessen, dass – im Gegensatz zu russischem Geld, das nur wenige Orte hat, wohin es flüchten könnte (nur wenige Banken nehmen heutzutage russische Gelder auf) – italienische Sparer bisher alle Zeit der Welt hatten, ihr Geld ins Ausland zu bringen.

Italienische Banken haben Maßnahmen ergriffen, um ihre Bilanzen zu verbessern. Dies vorausgeschickt, dürften die Märkte angesichts des sich in Zeitlupe abspielenden Zypern-Dramas natürlich weiterhin nervös bleiben. So gesehen, ist das Halten von Gold als Versicherung gegen einen umfassenderen Bank-Run vielleicht auch eine angemessene Strategie.

Hierbei sollten Sie auch berücksichtigen, dass man sich eine Versicherung immer dann kauft, wenn man sie gerade nicht braucht. Wir wollen damit nun aber nicht nahelegen, dass es in der gesamten Eurozone zu einem Ansturm auf die Banken kommen wird, und wir halten Gold auch aus anderen Gründen – aber auf alle Fälle halten wir Gold.

Die Zinsen könnten steigen

Ein Grund, warum sich Gold nun schon seit geraumer Zeit seitwärts bewegt, könnte sein, weil die Investoren vielleicht mit einer „Ausstiegs“-Strategie der US-Notenbank rechnen. Das dahinter stehende Argument ist, dass sich die negativen Realzinsen, sollte die Wirtschaft wachsen, in positive Realzinsen verwandeln könnten und sie somit höhere Gewinne abwerfen als Gold.

Ja wir sind auch der Meinung, dass es für den Goldpreis schlecht wäre, sollte die Welt in einen Zyklus bedeutender geldpolitischer Straffungsmaßnahmen eintreten. Es ist ein Risiko, dessen sich die Anleger auf alle Fälle gewahr sein müssen. Wir erachten dieses Risiko aber eher als gering, wenn man bedenkt, welche Schuldenmengen zurzeit ausstehend sind.

Viele Vertreter der Fed glauben, dass sich die Zinssätze langfristig gesehen wieder bei ihrem historischen Schnitt von rund 4% einpendeln werden. Das Problem mit dieser Auffassung ist aber, dass es dann wahrscheinlich gar nicht mehr möglich wäre, die US-Staatsschulden zu finanzieren. Aktuell liegen die Zinsen bei knapp über 2%, zuvor, in 2001, lagen sie noch bei rund 6% – doch die US-Staatsverschuldung ist in der Zwischenzeit um Billionen gestiegen und nimmt weiter zu. Und da die endfälligen Anleihen zurzeit mit niedrigeren Zinssätzen refinanziert werden, haben wir es bis auf Weiteres mit einem Trend sinkender Kreditkosten zu tun.

Es gibt keine Inflation

Je nachdem, auf welchen Gradmesser man schaut, sind die Inflationserwartungen derzeit relativ verhalten, obwohl die Inflationserwartungen wieder leicht anzogen, als die Fed sich dazu entschloss, bei der Absenkung der Arbeitslosigkeit eine konkrete Zielvorgabe ins Visier zu nehmen. Fakt ist aber, dass die einzige Person, deren durchschnittliche Lebenshaltungskosten im letzten Jahrzehnt jedes einzelne Jahr gesunken sind, die sein dürfte, die mit einem persönlichen Goldstandard lebt.

Ich selbst habe das bei dem Sparplan meiner Kinder getan: Die Studiengebühren für meine Kinder sind so (in Gold ausgepreist) Jahr für Jahr gesunken. Würden wir jedoch den historischen Inflationsgradmesser zu Grunde legen – also die Methode, mit der der Verbraucherpreisindex noch in den 80er Jahren ermittelt wurde – kämen wir stattdessen auf ziemlich hohe Inflationsniveaus.

Ich persönlich halte rund 50% meines Vermögens (Immobilien ausgenommen) in Gold. Das ist ein Vielfaches von dem, was viele Anleger in Gold investieren. Der Grund, warum ich Gold halte, ist, dass ich glaube, dass wir bezüglich der Finanzrepression bisher noch rein gar nichts gesehen haben.

Was sich gerade in Europa abspielt, ist traurig und könnte den Goldpreis unter einigen extremeren Szenarien in die Höhe treiben – doch unsere Prognosen für den Rest der Welt machen uns, ehrlich gesagt, mehr Sorgen:

Japan

Der japanische Finanzminister will im Rahmen seiner Finanzpolitik auf Lösungsansätze der Großen Depression zurückgreifen. Die japanische Zentralbank plant, innerhalb von zwei Jahren ein Inflationsziel von 2% zu erreichen, und sie steht kurz davor, konkrete Maßnahmen einzuleiten, um dieses Ziel zu erreichen. Mit einem Schulden/BIP-Verhältnis von über 200%, ist es uns unerklärlich, wie der Anleihemarkt eine 2%ige Inflationsrate stützen soll.

Sollte die japanische Zentralbank eine Schuldenmonetisierung einleiten, um dieses Inflationsziel zu erreichen, könnte der Yen letzten Endes tatsächlich wertlos werden. Vergessen Sie die von Zypern ausgehende Ansteckungsgefahr – Japan ist nach unserem Dafürhalten ein weit gewichtigeres Argument, einen Teil seiner Investments in Form von Gold zu halten.

Großbritannien

Die britische Zentralbank stellt sich gerade auf den Amtsantritt ihres neuen Gouverneurs Carney ein und will ihr Inflationsziel anheben oder das nominelle BIP-Ziel direkt angehen. Großbritannien leidet heute bereits unter einer Stagflation. Die künftige Politik der Bank von England könnte einen bedeutenderen Einfluss auf den Goldpreis haben, als ein typischer Tag in der Eurozone, wo italienische Sparer mit den Zähnen knirschen.

USA

Wir sind der Auffassung, dass die USA ohne eine Reform bei den staatlichen Sozialleistungen in die Pleite abrutschen wird. Wir sind aber recht optimistisch, dass eine solche Reform kommen wird, auch wenn wir glauben, dass diese Maßnahmen erst dann durchgeführt werden, wenn der Anleihemarkt auf die politischen Entscheidungsträger Druck ausübt und sie zum Handeln zwingt.

Laut unserer Analyse dürfte der US-Dollar gegenüber einem Fehlverhalten der Anleihemärkte aber weit anfälliger sein, als dies bei der Eurozone je der Fall gewesen ist. Und auch hier wären die möglichen negativen Auswirkungen – mit all ihren Folgen für den Goldpreis – größer als die Sorgen rund um die Eurozone.

Doch was wird der Auslöser für all das sein? Wir glauben, dass Wirtschaftswachstum die die größte Gefahr für den Markt sein dürfte, da Wirtschaftswachstum zu Abverkäufen an den US-amerikanischen, britischen oder japanischen Anleihemärkten führen könnte, wodurch die Anfälligkeiten zutage treten würden. Solange die Wirtschaft bloß vor sich hindümpelt, ist die Lage „eingedämmt“.

Wir wissen nicht, ob sich unsere Prognosen bewahrheiten werden. Aber Anleger, die der Auffassung sind, dass das Risiko besteht, dass sich einige dieser Entwicklungen bewahrheiten könnten, sollten darüber nachdenken, dies bei der Ausrichtung ihrer Portfolien entsprechend zu berücksichtigen.