Martin Armstrong, Armstrongeconomics.com, 29.03.2013

Alle reden vom Untergang des US-Dollars, aber sie scheinen nicht zu wissen, dass wir es hier mit einer weltweiten, in US-Dollars denominierten Privatschuldenblase zu tun haben und wie bullisch das sein kann. In den 80er Jahren verkauften die australischen Banken auf Schweizer Franken lautende Kredite und behaupteten, man könne so massiv Zinsen sparen, ohne dass der australische Dollar bei dieser Gleichung irgendwie mitberücksichtigt worden wäre. Dann legte der Schweizer Franken eine Rally hin, der australische Dollar fiel und die Kreditnehmer machten riesige Verluste.

Das Ganze sorgte sogar dafür, dass sich die Kapitalströme veränderten, weshalb die Ökonomen völlig ratlos dastanden. Unzählige Pleiten waren die Folge, und wir machten gute Geschäfte, da uns einige der 50 größten australischen Unternehmen engagierten, die allesamt enorme Probleme mit Währungsverlusten hatten.

Nun, die Short-Dollar-Schuldenblase ist weltweit immer größer geworden, und wenn wir nach Europa und Asien schauen, dann ist das auch völlig logisch. Die Kreditvergabe und Kreditaufnahme sind durch die superniedrigen Zinssätze und die fehlgeleiteten Analysten – die darauf schwören, dass der Dollar fällt und Gold massiv steigt – angeheizt worden. Sie sagten, dass man die Kredite in Dollar aufnehmen soll, um sie dann später mit entwertetem Spielgeld wieder zurückzuzahlen.

Und genau diese Auffassung hat für eine weltweite Privatschuldenblase gesorgt, bei der nun jeder darauf hofft, von einem Dollar-Kollaps profitieren zu können. Die Sache ist nur, dass der Euro aufgrund seiner massiven strukturellen Probleme nach unten gedrückt wird. Diese Probleme haben offengelegt, dass die europäische Einheitswährung nie eine echte Reservewährung sein wird, die den Dollar ersetzt, da ihr schlicht einheitliche, konsolidierte Staatsschulden fehlen. Die Risiken, die mit einer Dollar-Rally einhergehen, sind jetzt völlig außer Kontrolle geraten.

Steigende Schuldenniveaus sind eine natürliche Folge steigendenden Wohlstands, und eine solche Zunahme des Wohlstands ist derzeit in Asien zu beobachten. Und während sich die Wirtschaften weiterentwickeln, neigen auch die Finanzsektoren dieser Wirtschaften dazu, sich weiterzuentwickeln, und auch die Schuldenstände steigen. Und es gibt in der Tat Gründe, warum man sich bezüglich der aktuellen Entwicklung in Asien Sorgen machen sollte. Diese Wirtschaften brauchen nämlich immer mehr Schulden, um zu funktionieren, und sie folgen dem Westen auf dem Weg in die Schuldenhölle.

Asien ist wirtschaftlich nicht so gesund, wie seine BIP-Wachstumsraten nahelegen würden. Es gibt wachsende Schuldenprobleme, und ein bedeutender Teil dieser Schulden sind Dollarschulden. Das Wirtschaftswachstum ist in enormem Maße auf Kredit angewiesen, der Kredit dient dabei als eine Art von Hebel. Dieser Trend geht mit Gefahren einher, denen man sich bewusst sein sollte, da aufgrund der Kreditaufnahme in Fremdwährungen enorme Währungsrisiken entstehen.

Mit dem US-Dollar sind überall in der Weltwirtschaft unglaubliche Mengen an billigem Geld zur Verfügung gestellt worden. Das Problem geht aber weit über die Bilanz der US-Notenbank hinaus. Fakt ist, dass die US-Notenbank im Vergleich zum Rest der Welt, von der Europäischen Zentralbank ganz zu schweigen, noch richtig konservativ wirkt.

Und es besteht die Aussicht darauf, dass die Schulden noch weiter steigen werden, da die Finanzinstitutionen unter Druck stehen, Kredite zu vergeben, wie sich anhand der Tatsache ablesen lässt, dass die Hypothekenzinsen in den USA auf unter 4% gesunken sind.

Die Analysten, die fortwährend auf der Fed herumreiten und behaupten, die quantitative Lockerung sei extrem bärisch für den US-Dollar, haben lediglich dabei mitgeholfen, diese Dollarblase – das Spiegelbild von Gold – zu schaffen …

Wir treten jetzt in eine relativ interessante Phase ein, da wir auf den finalen Einbruch bei Gold warten, zur selben Zeit aber damit zu rechnen ist, dass noch mehr Kapital aus Europa in Richtung USA fließt, was dazu beitragen wird, dass der US-Aktienmarkt explodiert und im Mai wahrscheinlich ein Hoch ausbilden wird, während sich ebenfalls für Mai ein erstes Euro-Tief abzeichnet.

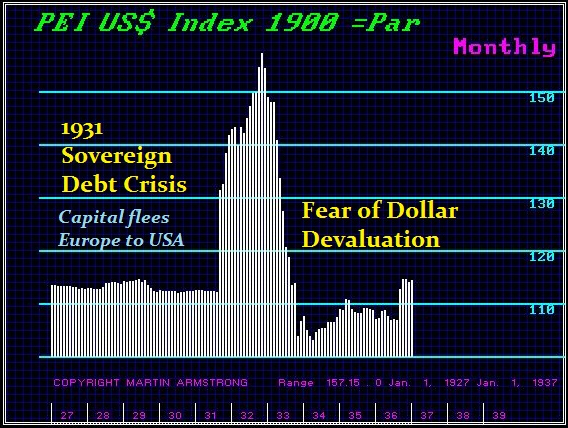

Die Dollar-Rally, die bis 1985 anhielt, wurde ebenfalls durch einen extremen Dollar-Pessimismus befeuert, und die Goldbugs predigten damals, dass neue Goldhochs unmittelbar bevorständen. 1980 stieg die US-Staatsverschuldung auf USD 1 Billion, während Gold auf ein Hoch von USD 875 pro Unze kletterte und die Eurodollareinlagen ebenfalls auf USD 1 Billion stiegen.

Die Europäer waren – da es von der Presse überall herumposaunt wurde – überzeugt davon, dass sich die USA von ihrer Schuldenblase befreien würden, indem sie den Dollar in zwei Währungen aufspalten würden: In grüne Dollars für den inländischen Zahlungsverkehr und rote Eurodollars. Diese Auffassung sorgte für riesige Kapitalabflüsse; die Eurodollareinlagen brachen bis 1985 um 50% ein. Die Gelder wurden in die USA transferiert, da die Anleger glaubten, dass sie dort mehr wert seien. Und umso pessimistischer die Dollar-Einschätzung wurde, desto stärker stieg der Dollar.

Und genau dasselbe konnten wir jüngst wieder beobachten. Der Aufschrei, der US-Dollar würde aufgrund der quantitativen Lockerung der Fed kollabieren, wurde ausgenutzt, um Gold und Dollarkredite an den Mann zu bringen. Die Ausweitung der Geldmenge durch die Fed in Höhe von USD 3 Billionen steht einem Kapitalrückgang (der aufgrund des Schuldenabbaus einsetze) von USD 6 Billionen gegenüber. QE1, QE2 und QE3 haben also komplett versagt, eine Hyperinflation hervorzubringen, wie sie von der Mehrzahl prognostiziert wurde.

Die Ausweitung der Geldmenge durch die Fed trug dazu bei, eine Goldrally ins Leben zu rufen, aber noch wichtiger ist die Tatsache, dass dadurch eine Short-Dollar-Schuldenblase globalen Ausmaßes geschaffen wurde, die eine Dollar-Rally zur Folge haben wird, die die Kreditnehmer genauso schockieren wird, wie damals die Australier, die Frankenkredite aufgenommen hatten.

Diese ausgeprägte Short-Dollar-Position in Form von Dollarkrediten, bei der auf den Niedergang des Dollars gesetzt wird, ist völlig ausreichend, um eine Dollar-Rally zu befeuern. Durch den Irrsinn der Europäischen Zentralbank bei der Zypern-Rettung wird das Ganze noch richtig angeheizt. Und da die geopolitischen Sorgen in Japan aufgrund der wilden Drohungen Nordkoreas zunehmen, ist der Dollar auch dort dazu verdammt, zu steigen.

In Großbritannien hält der wirtschaftliche Niedergang weiter an, und es könnte sein, dass es dort zu einer Wirtschaftsschrumpfung kommt, da die Briten jetzt auch damit anfangen, Jagd auf die Reichen zu machen, und versuchen, ihre Steuergesetze international durchzusetzen. Die Schweizer haben ihre Währung an den Euro gekoppelt, in einem Versuch, sich gegen die Kapitalflucht aus dem Euro zu wehren, aber nun, wo die Russen wegen Zypern stinksauer sind, ist der US-Dollar die bessere Wette.

In Australien hieß es damals, die Krise sei das „wirtschaftliche Äquivalent von Mission Impossible“, da das drückende Auslandsschuldenproblem Australiens durch eine Regierung verschlimmert wurde, die genauso wenig Ahnung von Kapitalströmen hatte, wie das bei den heutigen Regierungen und den meisten konventionellen Analysten der Fall ist, die analytisch immer noch in der Ära von Bretton Woods feststecken, wo ein Anstieg der Geldversorgung zwingend inflationär ist, während internationale Trends völlig ausgeblendet werden.

Die damalige australische Regierung unter Bob Hawke behauptete, die Lösung bestünde in einer Straffung der Geldpolitik und der Anhebung der Zinsen. Aber die Kredite lauteten auf Schweizer Franken. Umso stärker die Zinsen angehoben wurden, desto stärker stieg der australische Dollar im Wert, wodurch die Auslandsverschuldung nur noch zunahm [da die Auslandskredite viel günstiger waren].

Das australische Außenhandelsdefizit stieg und stieg, da die Zinszahlungen ans Ausland mit einflossen. Die australische Regierung verriss die Sache komplett, weil sie absolut ahnungslos war. Unteressen konzentrierten sich die Akademiker ausschließlich auf irgendwelche Zufalls- und Markteffizienz-Modelle – wie ein gebannter 12-jähriger Junge, der zum ersten Mal eine nackte Frau sieht.

Also, halten Sie sich besser gut fest. Die Presse, die Regierung, die Herde an Analysten, die sich auf die Inlandswirtschaft konzentriert, und die meisten Ökonomen haben keine Ahnung, was hier geschaffen wurde, weil sie nicht in der Lage sind, über den Tellerrand hinauszublicken, und auch das Bilanzierungssystem der Regierung nicht verstehen.

Wenn der US-Dollar steigt, wird Washington behaupten, dass es sich um einen Währungskrieg handelt, die Zinssätze anheben, um die Aufnahme von Dollarkrediten einzudämmen, und protektionistische Maßnahmen ergreifen – und genau das wird dann einen selbstbefeuernden Teufelskreis schaffen, der den US-Dollar noch stärker in die Höhe treiben wird, so wie es beim australischen Dollar und auch während der Großen Depression der Fall gewesen ist.

Und zu diesem ganzen Schlamassel kommt ja obendrein noch die weltweite Staatsschuldenkrise hinzu. All jenen, die vom Niedergang des US-Dollars sprechen, sei daher gesagt, dass die Mehrheit immer falsch liegen muss, weil die Mehrheit der Treibstoff ist, der die Märkte anheizt. Die Mehrheit muss falsch liegen, um das wirtschaftliche Pendel in Schwung zu versetzen. Es ist also alles in Ordnung, freuen Sie sich – wir brauchen diese Leute, um Geld zu machen und zu überleben.

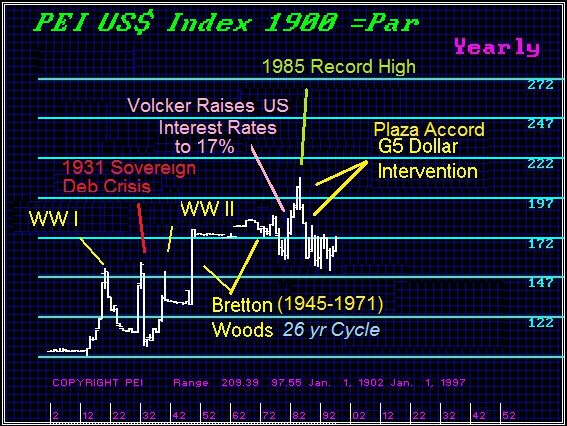

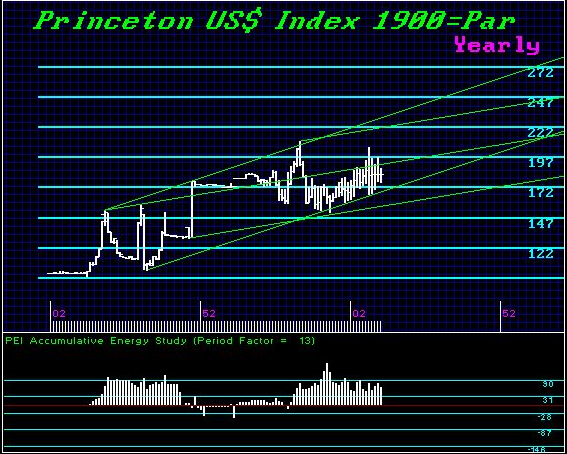

Wenn wir uns den Dollarindex (1900 = 100) anschauen, dann blicken wir auf einen extrem bullischen Chart:

Der Dollar ist die letzten 100 Jahre in seinem Aufwärtstrendkanal geblieben. Er ist bisher nie unterhalb dieses Trendkanals aus dem Handel gegangen. Der sekundäre Trendkanal, der sich aus dem Hoch des Ersten Weltkriegs und dem Hoch des Jahres 1931 ergibt, liefert uns die wichtige technische Widerstandsmarke über dem Hoch von 1985, als die G5 gegründet wurde, um den US-Dollar nach unten zu manipulieren, wodurch sie dann den Crash von 1987 und die Japanblase von 1989 schufen. Selbst unser Energie-Modell zeigt, dass der Dollar weit davon entfernt ist, überkauft zu sein, und auch die gerade Linie, die durch Bretton Woods geschaffen wurde, ist zu sehen.

Es sieht ganz so aus, als würde der US-Dollar noch alle überraschen, so wie es auch beim australischen Dollar der Fall war. Wir rechnen mit Rekordhochs, die über dem Niveau von 1985 liegen werden, bevor eine abermalige Trendwende einsetzt. Wir rechnen jetzt also mit einer ähnlichen Situation wie der von 1980 bis 1985, wo der Dollar stieg, obwohl der Dollar-Pessimismus auf dem Höhepunkt war.

Die wirtschaftlichen und geopolitischen Trends haben sich verschworen, um einen starken Dollar hervorzubringen – eine Entwicklung, der die Masse erst gewahr werden wird, wenn es zu spät ist, um zu lamentieren: „Aber die Fed hat doch die Geldmenge ausgeweitet!“ Ja sicher – aber es gibt auch noch die andere Seite der Medaille, und die nennt sich Nachfrage!