Martin Armstrong, Armstrongeconomics.com, 26.04.2013

Ja klar, „Zurück in die Zukunft“ ist der Name einer sehr bekannten Filmserie, aber in Wirklichkeit glaubte Einstein, dass sich Zukunft, Vergangenheit und Gegenwart gleichzeitig abspielen würden. Das ist ein Konzept, das man sich nur sehr schwer vorstellen kann. Die Zukunft ist aber tatsächlich nichts weiter als die Wiederholung der Vergangenheit – so wie ein Shakespeare-Stück, das über Jahrhunderte hinweg aufgeführt wird, nur dass die Darsteller wechseln.

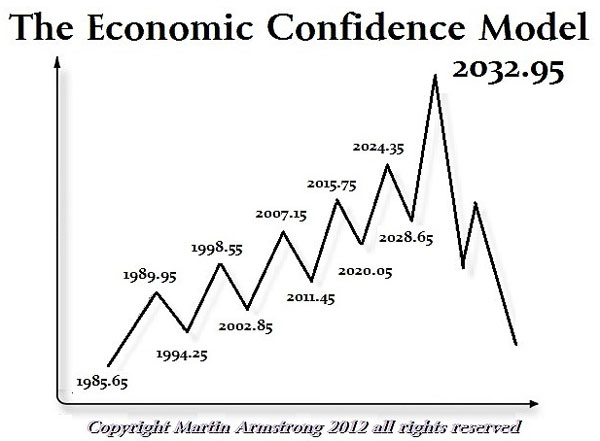

Ende 2032 werden wir an den entscheidenden Punkt gelangen, wo wir die Möglichkeit haben werden, als Gesellschaft voranzuschreiten oder aber erneut ins Chaos abzusinken, wo zwischen denen, die auf Totalitarismus beharren, und jenen, die Freiheit einfordern, wieder alles von vorne beginnen wird …

Und während wir uns dem bedeutenden Höhepunkt dieses generationsübergreifenden Zyklus des Economic Confidence Model nähern, werden die Volatilität und die Dynamik mit jeder einzelnen Trendwende weiter zunehmen.

Dasselbe gilt für das Wetter. Auch dort befinden wir uns derzeit auf dem Weg zum finalen Hoch eines völlig natürlichen Erderwärmungszyklus, der ungefähr 300 Jahre lang ist und durch den zyklischen Herzschlag der Sonne verursacht wird – ähnliche Ihrem Herzschlag, wo die Schwankungen bei der Energieleistung bei rund 15% liegen.

Das Tief dieses Zyklus war im 18. Jahrhundert – das war eine sehr kalte Periode. Ich habe zu Lebzeiten noch nie gesehen, dass der Delaware so mit Eis bedeckt gewesen war wie zu jener Zeit. Wir befinden uns also auch hier auf dem Weg in Richtung des Hochs und werden danach, ab 2032, einen Zusammenbruch in Richtung Abkühlung erleben.

Und während wir uns immer stärker dieser entscheidenden Trendwende Ende 2032 annähern – wo wir entweder eine Rückentwicklung durchmachen oder aufwachen werden –, wird die Volatilität mit jeder einzelnen Trendwende zunehmen; es wird zu zunehmend stärkeren Aufwärts- wie auch Abwärtsbewegungen kommen.

Das wird für die meisten Menschen extrem verwirrend sein und zur Folge haben, dass sie doppelte und dreifache Verluste erleiden werden. Darum ist es auch von entscheidender Bedeutung, zu begreifen, wie sich die Märkte bewegen.

Für Gold wäre es aus technischer Sicht keineswegs ungewöhnlich, wenn es zurückgeht und sein Hoch des Jahres 1980 testet und danach auf neue Rekordhochs schießt – im Grunde ist das ein normales Marktverhalten. Die erste bärische Jahres-Umkehrmarke unsers Models liegt bei einem Jahresschlusskurs von USD 683 pro Unze. Es ist also unwahrscheinlich, dass wir den Zusammenbruch des langfristigen Goldbullenmarkts sehen werden.

Nein, Gold muss nicht auf USD 907 pro Unze zurückgehen, USD 1.150 pro Unze oder so ist völlig in Ordnung. Das sind einfach nur die äußeren Grenzen für eine solche Kursbewegung. Wenn man die maximalen Risiken kennt, hat man auch Vertrauen in die Investments, die man tätigt.

Beim Crash von 1987 warfen die Finanzinstitutionen ihre Aktien auf den Markt, weil sie ihre Broker anriefen und fragten, warum der Dow Jones gerade einen historischen Einbruch erleben würde. Die Broker antworteten: „Wir wissen es nicht!“ Der Dow Jones war gefallen, weil die G5-Länder den Dollar um 40% nach unten manipuliert hatten. Die Institutionen verkauften, weil sie nicht begriffen, warum der Markt einen Crash hinlegte. Hätten sie es gewusst, dann hätten sie auch verstanden, was wirklich los ist, und wären nicht in Panik verfallen.

Man muss also immer und ausnahmslos die äußersten Grenzen einer potenziellen Marktbewegung definieren, oder man läuft Gefahr, der Panik zu verfallen. Das ist auch der Grund, warum sich die großen Finanzinstitutionen an Princeton Economics wandten, denn wir waren die einzigen, die in der Lage gewesen sind, genau diese Informationen zu liefern, ohne dass sie auf irgendeiner persönlichen Meinung beruhten.

Man sollte auch immer im Hinterkopf behalten, dass jeder Trend zwei Facetten aufweist. Die Abverkäufe sind also nicht unbedingt auf „Short“-Akteure zurückzuführen, sondern auf Marktteilnehmer, die Gewinne mitnehmen oder sich abgesichert haben, um ihr Überleben zu gewährleisten. Der Kaufe-und-Halte Unsinn, der von den Goldpromotern verbreitet wird, richtet im Markt in Wirklichkeit enormen Schaden an, da man den Menschen dadurch riesige Verluste beschert, Menschen, die dann nicht wieder in den Markt zurückkehren. Das ist sehr dumm!

Schauen Sie sich den Yen an. Die institutionellen Investoren in Japan werfen gegenwärtig ihre Auslandsinvestments auf den Markt, weil sie in Japan den ersten 20%igen Zugewinn seit 23 Jahren erleben. Die Logik würde eigentlich sagen, dass sie aufgrund der staatlich verkündeten Strategie den Yen abverkaufen und Dollars kaufen müssten, aber sie brauchen die Profite, nachdem sie über so lange Zeit riesige Verluste eingefahren haben.

Allein in den letzten sechs Wochen haben japanische Finanzinstitutionen mindestens USD 35 Milliarden an ausländischen Anleihen abgestoßen, ja sogar Gold. Damit wird zwar bis auf Weiteres ein Teil der Verluste abgedeckt, aber später wird es lediglich zu riesigen Verlusten führen und diese Institutionen dazu zwingen, erneut in ausländische Vermögenswerte zu gehen.

Die Goldabverkäufe sind keine Verschwörung. Es ist keine Manipulation, weil eine Manipulation eine unnormale, isolierte Kursbewegung ist, die von der Entwicklung der gesamten Marktstruktur abweicht. Die Goldpreisentwicklung steht aber in Einklang mit der sich aktuell verändernden Weltwirtschaft. In diesem Zusammenhang muss man begreifen, dass es nicht nur eine Vielzahl an Religionen gibt, von der jede annimmt, dass nur sie den wahren Glauben predigen würde, sondern es überdies auch eine ganze Reihe von unterschiedlichen Gründen gibt, warum Menschen verkaufen – und diese Gründe haben nichts mit Verschwörungen, Shorts oder Manipulationen zu tun.

Es ist nun einmal, was es ist. Bei echten Bullenmärkten steigt der Wert in allen Währungen. Wenn ich Ihnen sage, kaufen Sie Vermögenswerte in Zimbabwe, weil Sie Ihr Geld dann in Zimbabwe-Dollars verdoppeln werden – dabei aber nicht darauf hinweise, dass der Zimbabwe-Dollar gerade zusammenbricht –, ja haben Sie dann in Ihrer eigenen Währung einen Profit gemacht? Natürlich nicht!

Wir sollten daher mit diesem Unsinn aufhören. Es gibt keine dunkle Macht, die versucht, den Goldpreis zu drücken, um den Dollar zu stützen, oder irgendeine andere wilde Theorie. Es gibt keinen langfristigen Plan. Ja, die Wirtschaft fliegt tatsächlich auf Autopilot. Die Regierungen reagieren nur und verschlimmern das Ganze, aber den Trend können sie nicht umkehren.

In Europa kommt es jetzt zu einer Wirtschaftsschrumpfung, und das wird sogar Deutschland in die Rezession schicken. Der Dollar muss ganz einfach steigen, und das wird bei der Weltwirtschaft zum größtmöglichen Druck führen. Durch den Anstieg des Dollars wird ein massives Short-Covering ausgelöst werden, da selbst Regierungen Dollarkredite aufgenommen haben, um ihre Zinskosten zu reduzieren.

Das wird der Tropfen sein, der bei der US-Wirtschaft das Fass zum Überlaufen bringen wird und die USA ab Ende 2015 in die Rezession schickt. Wir werden diesen Sturm schlicht und ergreifend durchleben müssen. Und wer begreift, wie sich das Ganze abspielen wird, wird auch überleben. Wer jedoch auf den Unsinn über Verschwörungen und dunkle Mächte hört und jedes Hoch kauft, während einem dann noch erklärt wird, dass die eingefahrenen Verluste ja eigentlich gar nicht real sind, kann es genauso gut mit Aspirin oder Blutegeln versuchen, wenn er Lungenkrebs hat. Wenn man nicht weiß, woran man leidet, besteht keine Aussicht darauf, zu überleben.