Vor dem Hintergrund der anhalten Preisschwankungen an den Gold- und Silbermärkten freuen wir uns, heute einen Artikel der legendären technischen Analystin Louise Yamada zu veröffentlichen. Yamada zählt zweifellos zu den größten Legenden unter den technischen Analysten, die Wall Street je gesehen hat. Die folgenden Informationen sind für die Öffentlichkeit gewöhnlich nicht zugänglich, weshalb wir Louise Yamada sehr dankbar sind, dass sie sie den weltweiten Lesern von King World News zur Verfügung gestellt hat

Louise Yamada, King World News, 02.05.2013

Die technischen Beobachtungen hatten bereits die letzten zwei Monate Risiken für den Goldpreis aufgezeigt, und diesen Berichten folgte dann auch ein bedeutender Rückgang des Goldpreises, bei dem die Stützungslinie von USD 1.539 pro Unze durchbrochen wurde. Mittlerweile hat der Rückgang des Goldpreises bereits Bärenmarkt-Proportionen von 30% erreicht (Die Bärenmarktdefinition ist ein Rückgang von mindestens 20% vom Preishoch.).

Obwohl wir versuchen, uns ausschließlich auf technische Beweise zu konzentrieren, gab es rund um den Goldpreisrückgang jede Menge Gerüchte, und es wurden sogar konspirative Fragen aufgeworfen.

Zunächst einmal ist es so, dass einige Großbanken vor kurzem an die Öffentlichkeit gingen und den Verkauf von Gold empfahlen (und hier und da sollen sie sich auch so positioniert haben, dass sie von Short-Verkäufen profitierten).

Zweitens heißt es, dass die USA und die Europäische Zentralbank eine anhaltende Währungsentwertung durchführen und nicht darauf aus sind, dass die Öffentlichkeit davon profitiert, den sicheren Hafen Gold zum Schutz vor derartigen Abwertungen zu besitzen, sondern es vielmehr vorziehen, die Menschen in Aktien zu zwingen.

Drittens gibt es die Angst vor einer Gold-Konfiskation – und ein Ereignis, das jüngst in Europa stattfand, wo einem Europäer USD 6 Millionen in Gold beschlagnahmt wurden, als er die Grenze überquerte, wirft schon die Frage auf, ob Gold sicher sein wird.

Die plausibelste Erklärung für den Goldpreisrückgang dürfte die plötzliche Liquidation bei den strukturierten Goldprodukten und die daraus resultierenden Abverkäufe und Margin Calls sein. Nichtsdestotrotz sind die in den Lägern der Comex verwahrten Goldbestände innerhalb der letzten paar Monate auf den niedrigsten Stand seit Beginn der Aufzeichnung dieser Daten in 2001 eingebrochen; Gründe dafür sind nicht bekannt.

Darüber hinaus ist unklar, warum die USA sieben Jahre brauchen werden, um der Bitte Deutschlands um Rückgabe von 300 Tonnen Gold nachzukommen. Das Gold wird derzeit von der US-Regierung verwahrt – da fragt man sich natürlich, ob das Gold nicht schon ausgegeben wurde (wie im Fall der US-Rentenkassen). Also: Brauchen die Zentralbanken einen Preisrückgang, um das Gold billig zurückzukaufen?

Wir haben hier bloß noch einmal die Gerüchte aufgeführt, aber staatliche Manipulationen spielen in vielen Bereichen tatsächlich eine gewichtige Rolle, was den Investmentprozess für Geldverwalter wie auch Privatanleger schwieriger macht.

Gold: Das strukturelle Bild

Bezüglich des Monatscharts von Gold haben wir bereits seit dem letzten Jahr auf das strukturelle Momentum-Verkaufssignal hingewiesen, das nach wie vor nach unten zeigt.

Bitte berücksichtigen Sie auch, dass sich Gold von seinem Preistief 1999 von rund 255 pro Unze bis zum Hoch von USD 1.900 pro Unze in 2011 um rund 644% verteuert hatte. Der Rückgang des Jahres 2008 belief sich auf rund 32% (ähnlich den aktuellen Bärenmarkt-Proportionen), nachdem das Metall ab 2005 um 145% zugelegt hatte. Angesichts derart massiver Zugewinne musste mit vorübergehenden Rückgängen gerechnet werden …

Im März-Bericht sind wir davon ausgegangen, dass beim Goldpreis das Potenzial für einen Rückgang in den Bereich von USD 1.200 pro Unze besteht, wodurch Gold wieder im Aufwärtskanal von 2005 liegen würde. Der 10- und 20-Monats-Schnitt haben sich gerade erst negativ überkreuzt, was gemeinhin auch als „Todes-Kreuz“ bezeichnet wird und darauf hindeutet, dass ein struktureller Bärenmarkt im Gang ist.

Wir sollten hierzu noch anmerken, dass es ein solches Signal beim Rückgang des Jahres 2008 zum Zeitpunkt der Kurserholung nicht gab. Gold befindet sich aktuell, ausgehend von seinem Hoch des Jahres 2011, in einem ausgeprägten Abwärtstrend.

Das aktuelle Kursmuster von Gold ist aus technischer Sicht schwer geschädigt worden (umso massiver der Rückgang, desto länger braucht es für die Reparatur der Schäden). Es gibt keine Garantie dafür, dass wir das Tief bereits gesehen haben, und wir würden hier auch davor warnen, „nach dem Tief zu fischen“, da dies für das eigene Vermögen gefährlich sein kann.

Höchstwahrscheinlich wird es Rallys (so wie sie bereits stattfinden) und Rückgänge geben, während das Ganze zwischen den Angebots- und Nachfragefaktoren ausgefochten wird. Und es dürfte eine Konsolidierung bevorstehen, bei der entweder der Reparaturprozess eingeleitet wird oder der dann ein neues Tief folgt (da diejenigen, die bisher noch nicht verkauft haben, sich bei einer Erholung dazu entschließen), oder im besten Fall könnte das aktuelle Tief von USD 1.347,95 pro Unze getestet werden.

Unmittelbarer bis kurzfristiger Goldpreisausblick

Wenn wir uns den Wochenchart für Gold anschauen, dann sehen wir, dass das wöchentliche Momentum (siehe Pfeil) auch schon fast ein Jahr auf Verkaufen steht und weiter zurückgeht, was für zusätzliche Risiken sorgt. Bisher gibt es keine Hinweise darauf, dass der Preisrückgang abgefedert wird, und die aktuelle Rally scheint eine gewöhnliche Gegenreaktion zu sein.

Das wöchentliche Momentum sollte eigentlich der Indikator sein, der die ersten Signale einer Stabilisierung anzeigt, wie man auch anhand des Anstiegs Mitte 2012 sehen kann, der mit einer kurzen Rally bis zur Widerstandsmarke von USD 1.800 pro Unze einherging.

Die Rally von dem Goldpreistief in 2008 bis auf USD 1.900 pro Unze entsprach einem 173% Zugewinn. Der Goldpreis war reif für eine Ruhepause. Durch das Durchbrechen der zweijährigen Stützungslinie von USD 1.539 pro Unze – was, ausgehend vom Hoch 2011, zu dem bedeutenden Abwärtstrend führte – wird diese Linie nun für jedwede künftige Rally zur Widerstandslinie, vorausgesetzt, dass die Rallys in nächster Zeit überhaupt in der Lage sein werden, ein solches Niveau zu erreichen.

Kurzfristige Rallys, wie sie aktuell beobachtet werden können, die derart massiven Rückgängen folgen, sind in der Regel sehr kurzlebig, und gewöhnlich folgen ihnen Rückgänge, bei denen die ursprünglichen Tiefs getestet und manchmal auch durchbrochen werden.

Man kann nach möglichen positiven Abweichungen oder Zeichen der Stabilisierung Ausschau halten, die nahelegen könnten, dass der Rückgang komplettiert wurde. Angesichts des Ausmaßes des Rückgangs könnte eine Reparatur jedoch Monate, wenn nicht gar Jahre dauern.

Bitte berücksichtigen Sie auch, dass der Rückgang des Jahres 2008 so lange anhielt, bis der Momentum-Indikator wieder in der Lage war, sich umzukehren.

Die entscheidende Frage

Die entscheidende Frage ist natürlich, ob der Goldbullenmarkt an sein Ende gelangt ist oder nicht. Wir haben in der Vergangenheit mit einem bedeutend höheren konzeptionellen Potenzial für den Goldpreis aufgewartet, aber zu solchen Preisniveaus wird es vielleicht nicht kommen, zumindest momentan nicht.

Die Antwort liegt in der künftigen Goldpreisentwicklung. Angesichts der Tatsache, dass die Anstiege des aktuellen Goldbullenmarkts weit unter denen liegen, die während des Bullenmarkts von 1971 bis 1980 erzielten wurden, könnte man argumentieren, dass der Goldpreis noch stärker steigen wird.

Aber wir müssen an dieser Stelle darauf hinweisen, dass es sich hierbei um „Konzept vs. Realität“ handelt. Wir haben vielleicht ein auf den Charts basierendes Konzept, doch sollte die Preisentwicklung letztlich entgegen dieses Konzepts verlaufen, müssen wir die Preisentwicklung akzeptieren und entsprechend der Realität handeln, um das Kapital zu schützen.

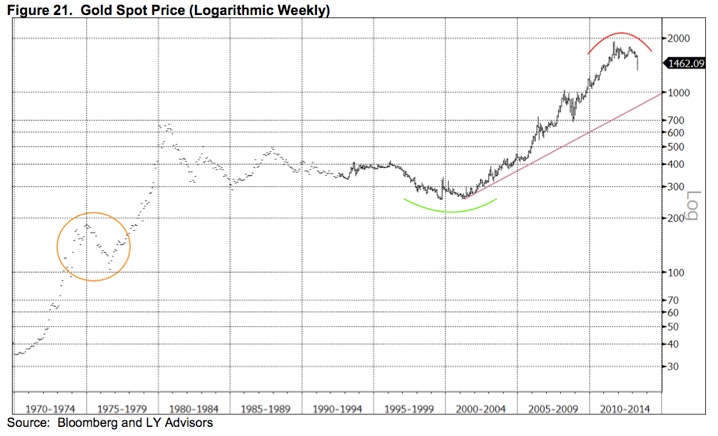

In der nachfolgenden Grafik sehen Sie den letzten Goldbullenmarkt (logarithmischer Chart), wo Gold von USD 43 pro Unze im August 1971 bis auf USD 850 pro Unze im Dezember 1980 gestiegen ist. Gold konnte insgesamt also einen Zugewinn von 1.877% verbuchen. Doch von dem Tief im Bereich von rund USD 43 pro Unze war Gold bis Februar 1975 bereits auf USD 184 pro Unze oder um 328% gestiegen, bevor es im August 1976 auf USD 104 pro Unze oder um 43% einbrach (siehe Kreis), wodurch der strukturelle Goldbullenmarkt in Frage gestellt wurde.

Erst im Juli 1978 konnte das Hoch von USD 184 pro Unze überschritten werden. Gold brach daraufhin auf USD 195 pro Unze aus, was den nächsten Aufwärtsschub definierte. Der Reparaturprozess dauerte also zwei Jahre, bevor der Goldpreis abermals abhob. Es könnte sein, dass nun eine ähnliche Reparaturphase vor uns liegt, nachdem das finale Tief da ist. Es ist möglich, dass der aktuelle Rückgang noch nicht abgeschlossen ist (außer die Liquidation bei den strukturierten Goldprodukten war ein einmaliges Ereignis).