Jordan Roy-Byrne, The Daily Gold, 06.09.2013

Ich habe in jüngster Zeit einige E-Mails erhalten, wo sich die Leser Sorgen über einen abermaligen Test der Juni-Tiefs des Edelmetallsektors machen. Daraufhin habe ich mir einmal angeschaut, wie Erholungen nach bedeutenden Tiefs eigentlich aussehen.

In den letzten Monaten hatten wir uns auf die historischen Tiefs bei den Goldminenaktien konzentriert, was uns dabei half, die besten Kaufgelegenheiten zu identifizieren. In diesem Artikel werden wir unsere Perspektive etwas erweitern und uns anschauen, wie sich bestimmte Tiefs weiterentwickeln und warum dies auf eine ganz bestimmte Art und Weise stattfindet.

Die Länge und das Ausmaß früherer Bärenmärkte helfen uns uns dabei, zu begreifen, wie sich ein einsetzender Bullenmarkt während seiner anfänglichen Erholungsphase entwickelt.

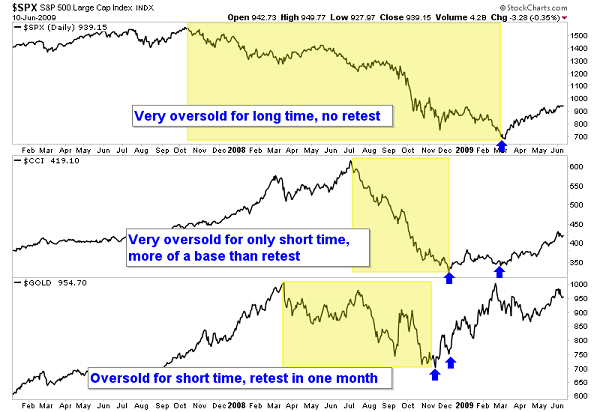

Im Folgenden sehen Sie einen Chart, der den S&P 500 Index, den CCI-Rohstoffindex und Gold von 2007 bis 2009 zeigt. Der S&P 500 ging über knapp 18 Monate zurück, während in dieser Phase praktisch keine bedeutende Zwischenrally stattfand. Der Index war zu jener Zeit extrem überverkauft und bildete ein V-förmiges Tief aus. Das Tief im März war im Grunde eine Art von Test des Novembertiefs, obwohl im März kein neuer Tiefststand erzielt werden konnte.

Die Rohstoffe waren unterdessen ebenfalls stark überverkauft – aber nur für sehr kurze Zeit. Daher bildete der Markt auf seinen Tiefstständen auch für rund vier Monate einen „Boden“ aus, wo er sich seitwärts bewegte, bevor es dann wieder zu erneuten Anstiegen kam. (Das ähnelt auch der Kursentwicklung, die nach dem Aktienmarktcrash von 1987 beobachtet werden konnte.)

Gold war nur über einen sehr kurzen Zeitraum hinweg überverkauft. Es bildete über wenige Wochen hinweg eine Basis aus und hatte das Tief innerhalb eines Monats erneut getestet.

In der nächsten Grafik sehen Sie das Tief des S&P 500 von 1974. Der Markt verlor innerhalb von 18 Monaten über 50% an Wert. Er war sehr stark überverkauft – und generell war er über einen sehr langen Zeitraum hinweg überverkauft. Der Test fand innerhalb von 8 Wochen nach Ausbildung des Tiefs statt, woraufhin die Erholung einsetzte.

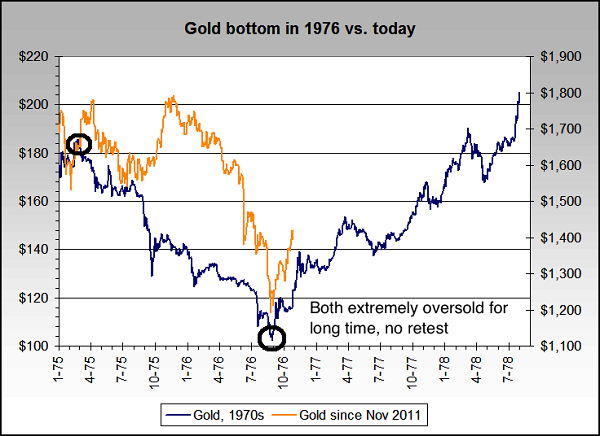

Im nächsten Chart von Nowandfutures.com wird die jetzige Goldpreisentwicklung dem Goldpreis der Jahre 1975 und 1976 gegenübergestellt. Damals ging der Goldpreis innerhalb von anderthalb Jahren um fast 45% zurück. Gold war extrem überverkauft und auch generell über einen längeren Zeitraum hinweg überverkauft. Das könnte auch der Grund dafür sein, warum bei Gold kein Test des Tiefs stattfand.

Dieses Mal befindet sich Gold wieder in einer ähnlichen Lage. Es ging innerhalb von 20 Monaten um mehr als 35% im Preis zurück und hat sich seitdem um über USD 200 pro Unze erholt. Es ist kein Zufall, dass beide Erholungen ohne einen erneuten Test der Tiefs stattfanden.

All diese Untersuchungen bescheren uns großartige Beispiele und großartige Einblicke bezüglich früherer Kursentwicklungen, die auf die Tiefs folgten. Hier ist unsere Interpretation:

- Ist ein Markt extrem überverkauft und über eine sehr lange Zeit hinweg gefallen, dann ist es wahrscheinlicher, dass das finale Tief V-förmig ist. Findet in einem solchen Fall innerhalb von zwei Monaten kein Test statt, ist das Tief mit hoher Wahrscheinlichkeit schon da.

- Ist ein Markt extrem überverkauft, aber nur über eine kurze Zeit hinweg eingebrochen (Crash von 1987, Crash von 2008), dann ist in den darauffolgenden Wochen mit der Ausbildung einer Basis zu rechnen (also zwei Schritte vor, einen Schritt zurück usw.).

Ist ein Markt über einen längeren Zeitraum hinweg extrem überverkauft, geht der Verkäuferseite die Kraft aus. Daher treten der daraufhin einsetzenden Erholung kaum noch Widerstände entgegen. Das erklärt auch das V-förmige Tief. Ist ein Markt aber über einen längeren Zeitraum hinweg nicht überverkauft, gibt es immer noch einige Verkäufer, die auch noch nach dem Tief abverkaufen, was die Erholung abschwächt.

Seit den Tiefs bei Gold und Silber sind jetzt zwei Monate vergangen, und auch der Edelmetallminensektor notiert derzeit komfortabel über seinen Tiefs. Silber liegt immer noch USD 5 pro Unze über seinen Tiefs, während Gold derzeit mit fast USD 200 pro Unze über seinen Tiefs notiert. Es ist mittlerweile zu spät, um mit einem neuen Test der Tiefs zu rechnen.

Fakt ist, dass die Minenunternehmen ihre Tiefs bereits Anfang August, also fünf Wochen nach der Ausbildung der Tiefs, getestet haben. Angesichts der Daten, die ich untersucht habe – also das Ausmaß des zyklischen Bärenmarkts von 2011 bis 2013 und die jüngste starke Erholung –, gibt es derzeit keine überzeugenden Hinweise, die auf einen weiteren Test oder einen bedeutenden Rückgang schließen ließen.

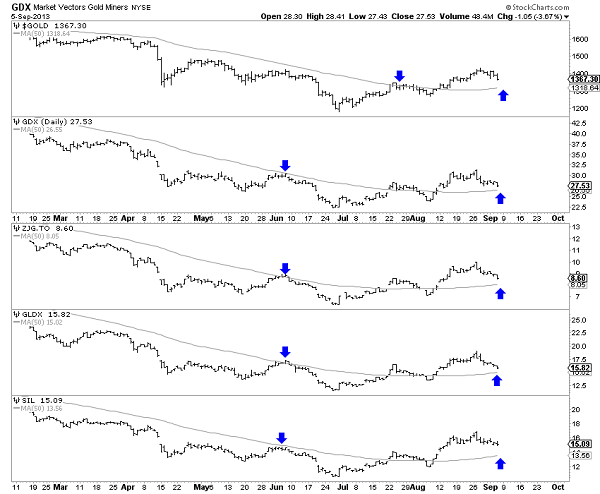

In der nachfolgenden Grafik sehen Sie die Goldpreisentwicklung sowie verschiedene Goldminen-ETFs. Mit den Pfeilen werden die gleitenden 50-Tagesdurchschnitte hervorgehoben.

Letzte Woche schrieb ich:

„Das Entscheidende ist, dass die aktuelle Korrektur oder Konsolidierung für den Sektor gesund ist. Viele Aktien haben während eines sehr kurzen Zeitraums riesige Zugewinne verbuchen können und waren dazu verdammt, diese Zugewinne erst einmal zu verdauen und ihre kurzfristig überkauften Zustände zu korrigieren. Seien Sie in den nächsten Tagen und Wochen geduldig, und nutzen Sie den gleitenden 50-Tagesschnitt als Gradmesser für Stützungslinien und potenzielle Tiefs.“

Der oben stehende Chart zeigt, dass Gold- und Silberminenaktien aller Art nun kurz davor stehen, die nach oben weisenden 50-Tagesschnitte zu testen. Wir dürften in den nächsten Tagen einen Test dieser Stützungslinie sehen. Und machen Sie sich bezüglich der jüngsten Schwächen keine Sorgen; es handelt sich hier um Einstiegsmöglichkeiten. Wenn Sie sich darüber ärgern, dass Sie während der Juni- oder Augusttiefs nicht gekauft haben, dürften Sie schon sehr bald eine weitere Möglichkeit erhalten.