Steve St. Angel, SRSrocco Report, 10.09.2013

Einer der am wenigsten verstandenen Faktoren, die den Goldpreis beeinflussen werden, ist die Energie. Viele Analysten sagen den künftigen Goldpreis voraus, indem sie ihn der im System zirkulierenden Fiatgeldmenge oder der Menge an ausstehenden US-Staatsanleihen und Anleiheschulden gegenüberstellen. In Zukunft dürfte der Welt aber nicht mehr ausreichend Energie zur Verfügung stehen, um diese riesigen Schuldenstände zu finanzieren.

Gold und Silber sind Geldmetalle, weil sie als Speicher „wirtschaftlicher Energie“ fungieren, ein Begriff, der von Mike Maloney geprägt wurde. Im Grunde handelt es sich bei Edelmetallen um Batterien, die diesen handelbaren Energiewert in sich tragen.

In der Vergangenheit war es so, dass, hat ein Land zu viel (nicht goldgedecktes) Fiatgeld gedruckt, es zu wirtschaftlichen Unruhen und Aufständen kam, weil die die Öffentlichkeit den Glauben an die Währung verlor. Um das Vertrauen in das System wieder herzustellen, nimmt die Regierungen dann eine Neubewertung von Gold gegenüber der Menge an in Umlauf befindlichem Fiatgeld vor.

Bedauerlicherweise wird diese Methode dieses Mal aber nicht funktionieren, da die Welt aller Vorausschau nach nicht über die „bezahlbare“ Energieversorgung verfügen wird, um all diese Schulden zurückzuzahlen, ganz gleich, ob diese Währungen nun goldgedeckt sind oder nicht. Und das ist auch der Grund, warum es sinnvoller ist, sich den Wert von Gold im Vergleich zum Rohölpreis anzuschauen.

Ein wichtiger Aspekt bei der Ermittlung des Werts von Gold sind die mit dem gelben Metall in Zusammenhang stehenden Energiekosten.

Goldstaub: Was die Minenbranche mittlerweile alles aus dem Boden holen muss

Es gibt immer noch die Leute, die behaupten, es gäbe kein Ölfördermaximum oder überhaupt irgendein Fördermaximum. Ihr Motto ist: „Die menschliche Genialität kann jedes Problem lösen, wenn die Regierung nicht im Weg steht.“

Und obwohl ich dieser Auffassung grundsätzlich zustimme, ändert das trotzdem nichts an der Tatsache, dass die hochqualitativen Metalle, Erdöl, verschiedene Rohstoffe und Holz jetzt auf immer verschwunden sind.

Wir hören von neuen Goldfunden, die über eine beeindruckende Qualität von rund 6 bis 10 Gramm Gold pro Tonne verfügen – doch würden wir mit der Zeitmaschine in der Geschichte zurückreisen und diese Ergebnisse einem Goldsucher Ende des 19. Jahrhunderts zeigen, würde er sich kaputtlachen. Warum? Weil der durchschnittliche Goldanteil damaliger Minen weltweit bei 25 bis 30 Gramm pro Tonne lag – also bei fast einer Unze pro Tonne.

Wenn wir uns die nächsten zwei Charts anschauen, sehen wir, wie stark die Ausbeute der fünf größten Goldproduzenten der Welt zurückgegangen und wie massiv der Energieverbrauch in die Höhe geschossen ist, um eine Unze Feingold zu produzieren.

2005 lag die durchschnittliche Ausbeute der fünf größten Goldproduzenten bei 1,68 Gramm pro Tonne, aber bis 2012 war sie bereits auf 1,22 Gramm pro Tonne gefallen. Die größten Goldminen der Welt holen heute also 20 Mal weniger Gold aus dem Boden, als es noch Ende des 19. Jahrhunderts der Fall war.

Und da die Qualität der Goldlagerstätten immer weiter zurückgeht, braucht man heute natürlich auch viel mehr Energie als früher, um dieselbe Menge an Metall aus dem Boden zu holen und zu verarbeiten.

2005 produzierten die fünf größten Goldminenbetreiber der Welt 25,2 Millionen Unzen Gold und verbrauchten dabei 48,3 Liter Diesel pro Unze. Bis 2012 ging ihre Produktion jedoch auf 23,9 Millionen Unzen Gold zurück, während sich ihr Dieselverbrauch auf 98 Liter pro Unze verdoppelte.

Und nicht nur die eigentlichen Energiekosten sind erheblich gestiegen, sondern alles andere auch. Die Kosten für Arbeitskräfte, die Unterhaltung der Anlagen, Ausrüstung und Materialien sind aufgrund des höheren Ölpreises ebenfalls gestiegen.

Das Gold/Öl-Verhältnis ist das entscheidende Argument, das für einen wesentlich höheren Goldpreis spricht

In dem im Juli von mir veröffentlichten Artikel mit dem Titel: „Die größte Geheimwaffe der Edelmetallinvestoren“ schrieb ich:

Gold/Öl-Verhältnis (Gold notierte 1932 bei USD 20,67 und 1936 bei USD 35,00 pro Unze):

- 1932 = 24 Barrel Öl entsprechen einer Unze Gold

- 1936 = 32 Barrel Öl entsprechen einer Unze Gold

- 2013 = 14 Barrel Öl entsprechen einer Unze Gold

1932, auf dem Höhepunkt der großen Depression, bekam man für eine Unze Gold 24 Barrel Öl. 1936, nachdem Roosevelt Gold abgewertet und die US-Wirtschaft sich erholt hatte, bekam man für eine Unze Gold 32 Barrel Öl.

Als ich den Artikel im Juli dieses Jahres schrieb, lag das Gold/Öl-Verhältnis bei 1:14 (Brent) bzw. 1:12 (West Texas Crude). Bei den nachfolgenden Zahlen werde ich für die Vergleiche immer die Sorte U.S. West Texas Crude heranziehen.

Im unten stehenden Chart sehen Sie das Gold/Öl-Verhältnis der letzten 36 Monate:

Im August 2011, als Gold bei USD 1.850 pro Unze notierte und ein Barrel U.S. Crude USD 84 kostete, lag das Gold/Öl-Verhältnis bei 1:22. Gegenwärtig liegt das Gold/Öl-Verhältnis bei 1:13, da der Goldpreis derzeit bei USD 1.370 pro Unze und der Ölpreis bei USD 180 pro Barrel notiert.

Viele Analysten glauben, dass Gold während der Monate August und September 2011 – als es auf neue Hochs von rund USD 1.900 pro Unze stieg – extrem überkauft war. Wie sich jedoch anhand des damaligen Gold/Öl-Verhältnisses von 1:22 ablesen lässt, wurde das Niveau von 1932 (als der Rohöleinpreis einbrach und die Wirtschaft eine riesige Depression durchmachte) von 1:24 nicht übertroffen.

Als Gold im August und September 2011 sein Hoch ausbildete, notierte Öl bei gerade einmal USD 85 pro Barrel. Heute ist der Preis von USD 24 pro Barrel auf USD 108 pro Barrel gestiegen. Und wie ich eingangs bereits erwähnte, hat der Ölpreis massive Auswirkungen auf die Goldminenbranche. Darüber hinaus kam der überwiegende Teil des Goldes Anfang des 20. Jahrhunderts noch aus unterirdischen Minen, wo der Energieverbrauch einen viel geringeren prozentualen Kostenanteil an der Goldproduktion hatte.

Und das heißt, dass, während der Ölpreis steigt, Gold auf neue Hochs getrieben werden wird:

Wenn wir den aktuellen Preis von U.S. West Texas Crude von USD 108 pro Barrel nehmen und eine Prognose erstellen, wie dieser Ölpreis (und höhere Preise) den Goldpreis bei verschiedenen Gold/Öl-Verhältnissen beeinflussen wird, sehen wir umgehend, wie stark unterbewertet das gelbe Metall derzeit ist.

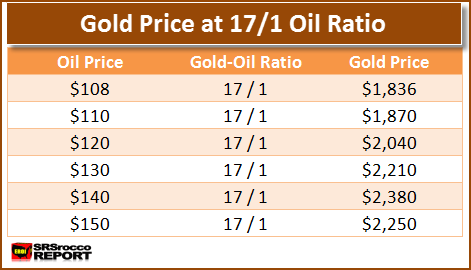

In der nachfolgenden Tabelle wird der Goldpreis mit einem Gold/Öl-Verhältnis von 1:17 kalkuliert. Dieses 17er-Verhältnis ist das durchschnittliche Niveau, das sich aus der Gold- und Ölpreisentwicklung der letzten drei Jahre ergibt:

Würde der Goldpreis mit dem durchschnittlichen Gold/Öl-Verhältnis bewertet werden, läge Gold bei dem jetzigen Ölpreis von USD 180 pro Barrel bei USD 1.836 pro Unze. Außerdem geht aus der Kalkulation hervor, was bei diesem Gold/Öl-Verhältnis mit dem Goldpreis passieren würde, sollte es bei Öl zu weiteren Preissteigerungen kommen. Aktuell kostet Gold USD 1.390 pro Unze und liegt somit fast USD 450 pro Unze unter seinem durchschnittlichen Gold/Öl-Verhältnis von 1:17 (USD 1.836 pro Unze).

Diese riesige Preisdifferenz deutet auf eine Marktmanipulation hin.

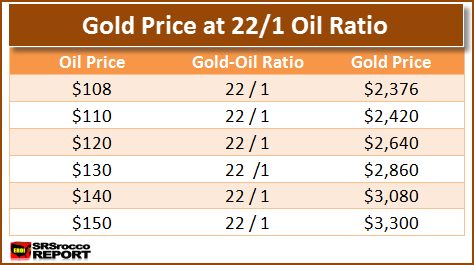

Würde das Gold/Öl-Verhältnis erneut auf sein zuvor erreichtes Hoch von 1:22 steigen, läge der Goldpreis sogar noch höher:

Im August 2011 notierte Gold bei USD 1.850 pro Unze, während ein Barrel Öl USD 84 kostete. Das Gold/Öl-Verhältnis lag bei 1:22. Wenn wir dasselbe 22er-Verhältnis auf den aktuellen Ölpreis von USD 108 pro Unze anwenden würden, kämen wir auf einen Goldpreis von USD 2.376 pro Unze, was fast USD 1.000 über dem aktuellen Goldpreis liegt.

Ein weiteres Thema, das gemeinhin nicht adressiert wird, ist der sogenannte Erntefaktor (Energy Returned on Invested Energy) oder ERoIE. In den 30er Jahren produzierten die USA Öl und Gas mit einem Erntefaktor von 100. Das heißt, dass die Ölbranche einen Barrel Öl brauchte, um dem Markt 100 Barrel zur Verfügung zu stellen. Heute liegt der US-Erntefaktor bei Öl und Gas wahrscheinlich unter 10. Die Schieferölproduktion beeinträchtigt den US-Erntefaktor, da dieser bei Schieferöl bei rund 5 liegt.

Das bedeutet, dass man heute wesentlich mehr Kapital und Energie benötigt, um einen Barrel Öl zu produzieren als Anfang des 20. Jahrhunderts. Und dadurch steht anderen Wirtschaftssektoren auch weniger Kapital zu Verfügung. Im Grunde sorgt ein fallender Energie-Erntefaktor dafür, dass ein immer größerer Anteil an Investitionskapital aufgezehrt wird.

Und es gibt zwei Gründe, warum der fallende Öl-Erntefaktor das Gold/Öl-Verhältnis in die Höhe treiben wird:

- 1. Während der Energie-Erntefaktor fällt, wird es immer teurer, Energie zu produzieren. Gleichzeitig geht die Qualität der Goldlagerstätten zurück, so dass zunehmend mehr Energie benötigt wird, um dieselbe Menge an Metall zu produzieren. Beide Faktoren werden die Kosten der Goldproduktion noch viel stärker in die Höhe treiben. Und diese erhöhten Kosten bedeuten natürlich auch höhere Kosten für den Verbraucher.

- 2. Weil die typischen Vermögenswerte – deren Wert sich (in der Vergangenheit) aus einem Umfeld hoher Energie-Erntefaktoren ergab –, zunehmend wertloser werden, wenn die gegenteilige Bewegung einsetzt und die Energie-Erntefaktoren sinken. So werden beispielsweise die Werte von Immobilien (Wohn-, Gewerbe- und Industrieimmobilien) fallen, während die Energiepreise steigen und die Energieversorgung abnimmt. Wenn einer Wirtschaft künftig zwischen 10% und 20% weniger Energie zur Verfügung steht, wird auch die Nachfrage nach Eigenheimen, Einkaufszentren und industriellen Lägern bedeutend geringer ausfallen.

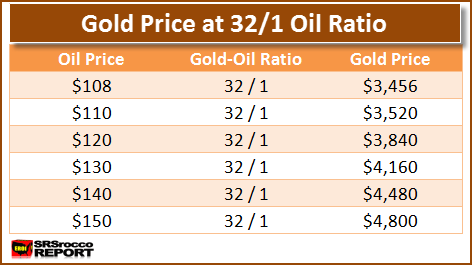

In Anbetracht der vorgenannten Variablen gehe ich davon aus, dass wir wieder das Gold/Öl-Verhältnis von 1:32 sehen werden, das auch 1936 verzeichnet wurde, als Roosevelt Gold abwertete. Das kann in Form einer staatlichen Neubewertung stattfinden oder aufgrund von Marktkräften, die sich an wesentlich höheren Energiepreisen bei gleichzeitig sinkendem Angebot abarbeiten.

Die letzte Tabelle gibt Goldanlegern eine Vorstellung davon, welche Auswirkungen ein Gold/Öl-Verhältnis von 1:32 auf den Goldpreis hätte:

Bei dem aktuellen Ölpreis von USD 108 pro Barrel, läge der Goldpreis bei einem Gold/Öl-Verhältnis von 1:32 bei USD 3.456 pro Unze. Würde der Ölpreis auf USD 120 pro Barrel steigen, läge Gold bei demselben Gold/Öl-Verhältnis bei USD 3.840 pro Unze.

Und obwohl die weltweiten Regierungen vielleicht tatsächlich versuchen werden, Gold einer Neubewertung zu unterziehen, um ihren riesigen Berg an wertloser Währung und ausstehenden Schulden zu decken, würde ein solches System nicht allzu lange funktionieren.

Künftig wird es keine billige und ohne weiteres zugängliche Energieversorgung mehr geben, um damit positives Wirtschaftswachstum zu generieren und diese Schulden zurückzuzahlen. Daher werden Gold und Silber auch zu den besten Wertspeichern und Investments avancieren.

Das Gold/Öl-Verhältnis von 1:32 dürfte sich am Ende sogar noch als zu konservativ herausstellen, wenn die Welt aus den zunehmend wertloser werdenden Papiervermögenswerten aussteigt und in Edelmetalle geht. Im Grunde haben wir keine Ahnung, wo der Preis von einer Unze Gold liegen wird, wenn die Öffentlichkeit erst einmal damit anfängt, zu versuchen, in einem Markt zu investieren, der von seiner Größe her gerade einmal einem Hundertstel des Mindestreservesystems entspricht.

Die wenigstens Anleger begreifen, welch bedeutenden Einfluss der Energiefaktor auf alle anderen Dinge in der Wirtschaft hat. Die im Gold und Silber gespeicherte „wirtschaftliche Energie“ ergibt sich aus dem Energie-Erntefaktor. Der fallende Energie-Erntefaktor wird einen Großteil des angeblichen weltweiten Vermögens auslöschen. Die beste Möglichkeit, das Vermögen in der Zukunft zu schützen, werden physische Vermögenswerte wie Gold und Silber sein.