Tomas Salamanca, Mises.ca, 21.09.2013

Die letzten zwei Jahre waren für Goldanleger enttäuschend gewesen, und was in den letzten Tagen mit dem gelben Metall geschah, versinnbildlicht diese frustrierende Preisbewegung. Nachdem die US-Notenbank die Märkte mit der Erklärung verblüffte, dass sie die aktuelle Rate der Anleiheaufkäufe beibehalten würde, schoss Gold von knapp USD 1.300 pro Unze auf USD 1.370 pro Unze. Donnerstagabend musste Gold aber bereits wieder einen Teil dieser Zugewinne abgeben und am Freitag fiel es dann drastisch. Das Metall ging mit USD 1.325 pro Unze aus dem Wochenhandel – also praktisch unverändert im Vergleich zur Vorwoche.

Doch wie ist das möglich? Es ist doch schließlich noch offenkundiger geworden, dass die US-Notenbank politisch nicht in der Lage ist, die Geldschleusen zu schließen. Und wenn Gold angesichts dieser Entwicklung nicht höher notieren kann, ja welche Hoffnung gibt es dann überhaupt noch, dass das Metall seinen zehnjährigen Aufwärtstrend wieder aufnehmen und schließlich die Höchstmarke von 2011 in Höhe von USD 1.900 pro Unze überflügeln wird? Also: Warum soll man sich überhaupt mit Goldinvestments herumschlagen?

Der Grund, warum man in Gold investieren sollte, hat nichts mit den Reaktionen des Marktes auf die jüngsten Entscheidungen der US-Notenbank zu tun. Für einen Trader – also jemanden, der mit kurzfristigen Positionen, die er Tage oder Wochen hält, Gewinne machen will –, haben die Entscheidungen mit Sicherheit Bedeutung. Im Gegensatz dazu hat ein Anleger einen größeren Zeithorizont – Jahre, wenn nicht gar Jahrzehnte. Für den Investor – ganz gleich, ob er nun Gold kauft oder nicht – gehört es daher notwendigerweise dazu, sich ein Urteil über die größeren und länger anhaltenden Kräfte zu bilden, die die Preisbildung beeinflussen. Mit anderen Worten: Ist unser wirtschaftspolitisches System von Natur aus so angelegt, dass es zu einer Entwertung der Währung kommt?

All jene, die in Gold investieren, beantworten diese Frage im Grunde mit einem Ja. Und sie haben sehr solide Argumente, mit denen sie diese Auffassung begründen. In den demokratischen Politiken, die die Industrieländer heute dominieren, haben die Politiker sehr starke Anreize, Haushaltsdefizite aufzutürmen, da die Methode, wie man die Wählerstimmen maximiert, darin besteht, mehr Geld für Zuwendungen für die Öffentlichkeit auszugeben, während man gleichzeitig die Steuern senkt, mit denen diese Zuwendungen finanziert werden.

Diese Dynamik wird zusätzlich noch durch die Tatsache befeuert, dass die Industrieländer über liquide Anleihemärkte für Staatsschuldenpapiere verfügen – deren Sicherheit durch die Macht des Staats, Steuern zu erheben, glaubhaft untermauert werden kann –, die von risikoscheuen Anlegern nachgefragt werden. Auf diese Art hilft der Anleihemarkt den Politikern massiv, die Haushaltsbeschränkungen zu umgehen – ähnlich einem Überbrückungskreditgeber, der eine verschwenderische Privatperson dazu verleitet, einen riesigen Schuldenberg anzuhäufen.

Wenn diese Schulden nicht mehr tragfähig sind und sich der Anleihemarkt dann endgültig eingesteht, zu was für einem Chaos er mit beigetragen hat, müssen sich die Politiker für die Begleichung der Schulden zwischen der Einführung finanzpolitischer Austeritätsmaßnahmen und dem Geldrucken entscheiden. Letzteres ist die politisch attraktivere Option, speziell vor dem Hintergrund, dass man die daraus resultierende Inflation der Privatwirtschaft anlasten kann. Und genau diese Erkenntnis, dass die inflationäre Tendenz in unser wirtschaftspolitisches Rahmenwerk eingebaut ist, ist auch der Grund, warum man in Gold investieren sollte.

Und das sind keine theoretischen Luftschlösser. Die Logik der inflationären Tendenz in Demokratien ist durch die historischen Erfahrungen seit August 1971 hinreichend untermauert worden. Das war der Zeitpunkt, an dem die letzten Überreste externer Beschränkungen der Geldschaffung durch das Schließen des Goldfensters unter US-Präsident Nixon aufgehoben wurden.

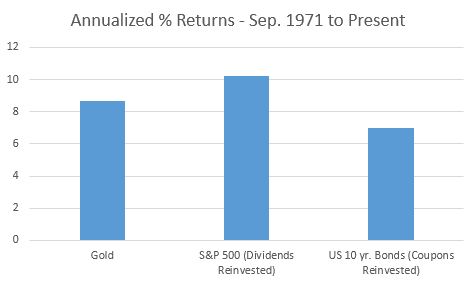

Vor diesem Zeitpunkt war die US-Regierung jederzeit bereit – zumindest gegenüber anderen Zentralbanken –, Dollars zu einer Rate von USD 35 pro Unze gegen Gold einzutauschen. Wie wäre es jemanden ergangen, der sich dieser langfristigen inflationären Gefahr bewusst gewesen wäre, die von Nixons Entscheidung ausging, und damals in Gold investiert und es bis zum heutigen Tag gehalten hätte? Die Antwort ist, dass er damit eine annualisierte Rendite von 8,7% erwirtschaftet hätte.

Vergleichen wir das einmal mit Aktieninvestments. Sagen wir einfach, Sie hätten im selben Zeitraum in den S&P 500 Index investiert. Ein großer Unterschied zwischen dem Investieren in Gold und Aktien ist, dass bei Aktien eine Dividende gezahlt wird. Gestalten wir unseren Gold-Vergleichstest daher noch aussagekräftiger und nehmen wir hier einfach mal an, dass Sie die Dividenden gleich wieder in den S&P 500 reinvestiert hätten. Wie hoch wäre die Rendite beim S&P 500 dann ausgefallen?

Die Antwort ist 10,2%. Ja, damit liegt die die Rendite 1,5% über der von Gold – aber bei Aktien wettet man in Wirklichkeit auf die Fähigkeit eines Privatunternehmens, Gewinne zu erwirtschaften. Bei Gold ist man hingegen einfach darauf aus, seine Kaufkraft gegenüber Waren und Dienstleistungen aufrecht zu halten. Und für dieses bescheidenere Ziel gerade einmal 1,5% Rendite geopfert zu haben, ist ein ziemlich gutes Geschäft.

Oder schauen wir uns die Performance von Gold im Vergleich zu Staatsanleihen an. Was wir hier miteinander vergleichen, ähnelt sich schon mehr. Genauso wie Gold geht es bei Staatsanleihen nicht um Spekulationen bezüglich der künftigen Profitabilität einer Firma. Die Rendite einer Staatsanleihe soll angeblich den Zeitwert des Geldes widerspiegeln und die erwarteten Inflationsverluste kompensieren. Also: Wie hätte sich ein Investment in 10-jährige US-Staatsanleihen, bei der die Zinszahlungen wieder reinvestiert worden wären, von 1971 bis heute entwickelt? Die annualisierte Rendite lag bei 7%. Damit liegt sie 1,7% unter dem Halten von Gold.

In den letzten 20 Jahren wäre man also besser gefahren, wenn man etwas gehalten hätte, das von Keynes als barbarisches Relikt bezeichnet wurde, anstatt das, was er als die sichersten Wertpapiere der Welt beschrieb. Solange es in unserer wirtschaftspolitischen Struktur keine bahnbrechenden Veränderungen gibt – wie die Rückkehr zu einem Hartgeld-Standard –, kann man sich nur schwer vorstellen, warum sich daran in Zukunft etwas ändern soll.