Steve Saville, The Speculative Investor, 20.12.2013

Ein Merkmal einer Investmentblase ist eine dramatische Aufwärtsbeschleunigung des Kurses in den letzten sechs bis zwölf Monaten, der danach ein Preiszusammenbruch folgt. Sie sollten jedoch vorsichtig sein, denn mittels der Preischarts kann man durchaus den Eindruck einer solch dramatischen Preisbeschleunigung erwecken, obwohl in Wirklichkeit nichts dergleichen stattgefunden hat. Der Grund dafür ist, dass ein langfristiger und fortwährender jährlicher prozentualer Anstieg eine parabolische Form annimmt, wenn man einen linearen Preischart verwendet.

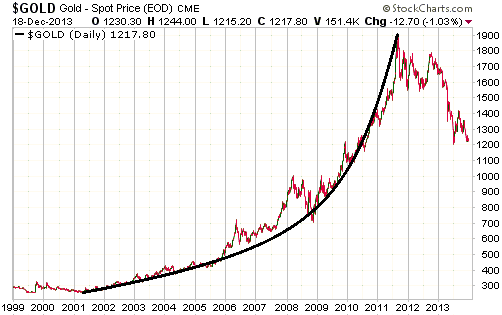

Nehmen wir den Goldpreis. Im Folgenden sehen Sie einen langfristigen Preischart, der den Eindruck einer dramatischen Aufwärtsbeschleunigung erweckt, die bis zum Preishoch des Jahres 2011 reicht. Darüber hinaus wird der Eindruck erweckt, der Preis sei nach dem Hoch von 2011 in sich zusammengebrochen. Dieser Eindruck ist jedoch falsch, weil für den Goldpreischart eine lineare X-Achse verwendet wurde.

Bei einem linearen Chart sieht ein 10%iger Preisanstieg von USD 1.500 pro Unze auf USD 1.650 pro Unze aber fünf Mal größer aus als ein 10%iger Preisanstieg von USD 300 pro Unze auf USD 330 pro Unze. Der fünf Mal größere Anstieg ist natürlich nur nominell auf Dollarbasis erfolgt, aber es ist die prozentuale Veränderung, die wirklich zählt. Es ist völlig unerheblich, ob ein Anleger Gold für USD 1.500 pro Unze kauft und es dann für USD 1.650 pro Unze erkauft oder ob er es für USD 300 pro Unze kauft und dann für USD 330 pro Unze verkauft – in beiden Fällen realisiert er einen Gewinn von 10%.

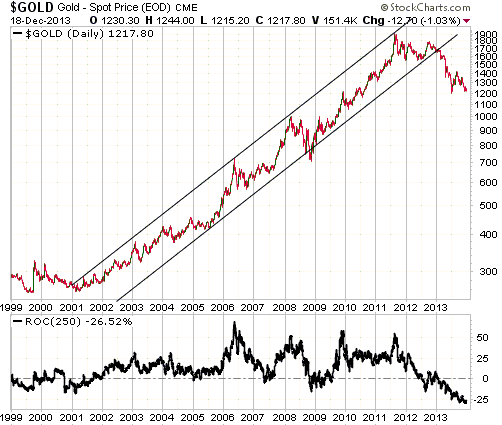

Der oben stehende Chart verschleiert die Tatsache, dass der Anstieg des Dollar-Goldpreises von 2001 bis 2011 ziemlich gleichförmig verlief und es im Anschluss daran zu einer mehrjährigen Korrektur kam (im Gegensatz zu einem Preiszusammenbruch). Im Folgenden sehen Sie einen logarithmischen Preischart. Die Verwendung einer logarithmischen Y-Achse zur Darstellung des Goldpreises ist die genauere Methode, um die langfristige Goldpreisperformance zu veranschaulichen, da hier ein 10%iger Anstieg oder Rückgang eines Preises genau so aussieht wie ein 10%iger Anstieg oder Rückgang irgendeines anderen Preises.

Wenn man also die richtigen Darstellungstechniken verwendet, sieht man, dass der Goldpreis bei seinem Anstieg auf sein Hoch von 2011 zwar eine seine Grenzen stieß, aber halt auch nicht stärker als beim Hoch von 2008 oder dem Hoch von 2006. Fakt ist, das die 250-Tage-Veränderungsrate (ROC), die Sie in der unteren Hälfte des Charts sehen, nahelegt, dass Gold auf seinem Hoch von 2011 sogar etwas weniger „überkauft“ war als während seines Hochs von 2006.

Gold war auf seinem Hoch von 2011 jedoch bedeutend teurer als auf seinen vorangegangenen Hochs, was auch der Grund dafür ist, dass die Korrektur bedeutender ausfiel, trotzdem finden wir keinerlei Hinweise darauf, dass es beim Goldpreis eine dramatische Aufwärtsbeschleunigung gegeben hätte, wie es für das letzte Jahr einer Investmentblase charakteristisch ist.

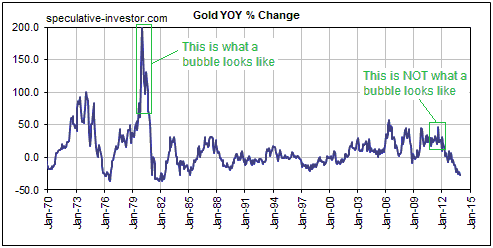

In der nächsten Grafik sehen Sie den deutlichen Gegensatz zwischen der blasenartigen Goldpreisentwicklung, die bis ins Jahr 1980 reichte, und der nicht-blasenartigen Goldpreisentwicklung, die zum Hoch des Jahres 2011 führte. Die Grafik zeigt die prozentuale Goldpreisveränderung auf Jahresbasis:

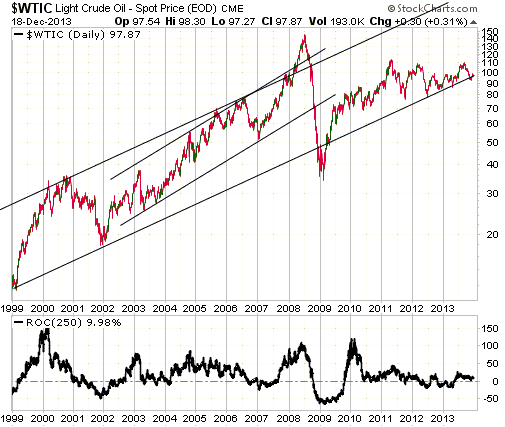

Und während die Goldpreisentwicklung der letzten 10 Jahre keinerlei Rückschlüsse auf irgendeine Art von Spekulationsblase zulässt, kann das vom Ölpreis nicht behauptet werden. Im Folgenden finden Sie den logarithmischen Langfristchart des Ölpreises, der enthüllt, dass die Preisentwicklung von Rohöl während der Jahre 2007 und 2009 mit Sicherheit blasenähnliche Merkmale aufwies.

Zunächst einmal kam es während der letzten zwölf Monate dieses langfristigen Preisanstiegs zu einer dramatischen Aufwärtsbeschleunigung, bei der sich der Ölpreis mehr als verdoppelte und weit über die obere Linie des langfristigen Aufwärtstrendkanals und des steiler nach oben verlaufenden kurzfristigeren Aufwärtstrendkanals bewegte. (Aufgrund dieser Preisentwicklung und des extrem hohen Niveaus des Ölpreises gegenüber praktisch allen anderen Werten, schrieben wir Mitte 2008, dass der inflationsbereinigte Ölpreis wahrscheinlich gerade ein säkulares Hoch ausbilden würde. Und zweitens ist es so, dass auf das Preishoch von 2008 ein spektakulärer Preiseinbruch folgte.

Zusammenfassend lässt sich sagen, dass die Goldpreisentwicklung bis zum Hoch des Jahres 1980 vernünftigerweise als Beweis einer Investmentblase erachtet werden kann, genauso wie es bei der Ölpreisentwicklung der Fall ist, die zum Hoch des Jahres 2008 führte. Um jedoch zu behaupten, dass die Goldpreisentwicklung von 2001 bis zum Hoch von 2011 der Beweis einer Blase sei, muss man als Analyst den grundlegenden Fehler begehen, die prozentuale Preisveränderung nicht zu berücksichtigen.