Jeff Clark, Casey Research, 02.01.2014

Wenn Sie es so wie ich gemacht haben, dann haben Sie Gold aufgrund der in den meisten Industrieländern stattfindenden Gelddruckmaßnahmen gekauft – und aufgrund der Auswirkungen, die diese Geldpolitik auf die künftige Kaufkraft des Papiergelds haben wird. Vielleicht haben Sie Gold aber auch gekauft, weil es für die Staaten keine Möglichkeit gibt, den Auswirkungen all der von ihnen aufgetürmten Schulden zu entkommen. Und vielleicht haben Sie Gold gekauft, weil man den Politikern nicht trauen kann, eine realistische Strategie zu formulieren, um irgendeine Zahl an uns künftig bevorstehenden geldpolitischen, finanzpolitischen oder wirtschaftlichen Krisen zu lösen.

Das sind alles berechtigte und zentrale Gründe, Gold zum gegenwärtigen Zeitpunkt im Portfolio zu haben. Aber derzeit entwickelt sich ein neuer Trend, und schon bald wird dieser neue Trend zu einer genauso starken preistreibenden Kraft für den Goldmarkt werden wie alles andere: Die Rede ist von einer guten, altmodische Angebotsverknappung.

Nur wenige Edelmetallanalysten sprechen darüber, den meisten von ihnen entgeht es ganz einfach, und die Massenmedien haben es mit Sicherheit nicht auf dem Radar. Aber sollte es bei einigen bedeutenden Faktoren nicht zu einer Trendumkehr kommen, werden wir es mit einer Angebotsverknappung zu tun bekommen, die unstreitig Auswirkungen auf die künftige Goldpreisentwicklung haben wird.

Die nachfolgenden vier Faktoren sorgen dafür, dass die Goldversorgung in Zukunft zurückgehen wird. Und obwohl wir in der Vergangenheit bereits einige dieser Punkte ansprachen, sorgen sie in ihrer Kombination für den perfekten Sturm, der den Goldmarkt früher oder später erheblich beeinflussen wird. Und während diese Kräfte zunehmend stärker werden, sollten Sie sicherstellen, dass Sie bereits im Vorfeld eine nennenswerte Position an physischen Edelmetallen aufgebaut haben.

Faktor 1: Rückläufige Produktion, Aufschub von Minenentwicklungen und Streichung neuer Explorationsprojekte

Goldproduzenten operieren nicht in irgendeinem Vakuum. Wenn der Preis ihres Produkts innerhalb einer zweijährigen Phase um über 30% zurückgeht, müssen sie einige Veränderungen vornehmen. Und diese Veränderungen führen in der Regel zu einer geringeren Produktion, einem Aufschub der Entwicklungspläne für ihre Minen und Streichungen der Budgets für neue Explorationsprojekte. Diese Reaktionen sind branchenweit zu beobachten und selbst Billigproduzenten sind davon nicht ausgenommen.

Der Rückgang beim Goldpreis bedeutet, dass einige Minen nicht mehr länger in der Lage sind, profitabel zu operieren – und sollten die Verluste die Kosten einer Schließung (und wohlmöglich eines Neustarts in der Zukunft) übersteigen, werden diese Minen geschlossen. Und während immer mehr Minen geschlossen werden, geht die weltweite Goldproduktion zurück.

Und obwohl niedrige Edelmetallpreise bestimmt nichts sind, was sich irgendjemand von uns wünscht, sind sie langfristig gesehen bullisch. Denn wie heißt es so schön: Das Heilmittel für niedrige Preise sind niedrige Preise. Sollte der Goldpreis weiter zurückgehen, wird eine noch größere Zahl an Minenprojekten nicht mehr in der Lage sein, ihre Produktionsniveaus aufrecht zu halten. So wissen wir beispielsweise, dass verschiedene heute operierende Minen bei einem Goldpreis von USD 1.100 pro Unze trotz ihrer großen im Boden befindlichen Goldreserven gezwungen wären, zu schließen.

Die Auswirkungen auf den weiteren Ausbau bereits bestehender Minen und die Explorationsprojekte wären sogar noch größer – es ist ein Leichtes, eine Baumaßnahme einer künftigen neuen Mine einfach auszusetzen, wenn man sich Sorgen um die aktuellen Einnahmen macht. Im Ergebnis werden zahlreiche Minenunternehmen ihre Bohrungen zurückfahren und Geologen entlassen.

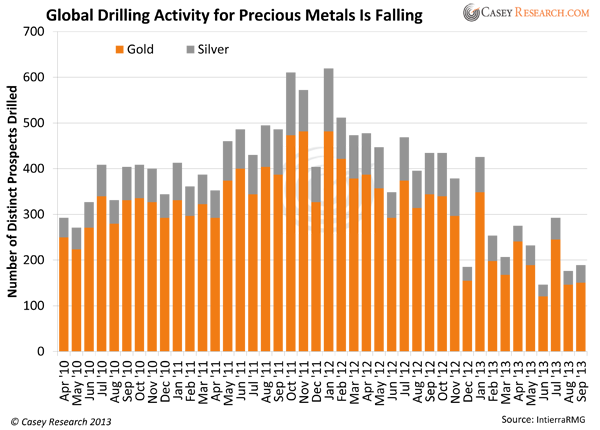

Die nachfolgende Grafik zeigt den steilen Einbruch bei der Zahl der weltweiten Bohrprojekte:

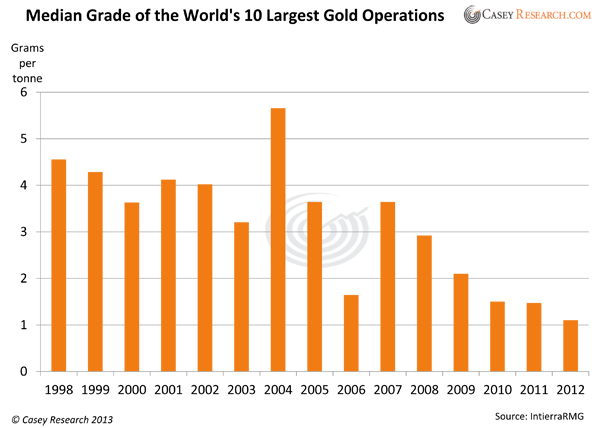

In den ersten neun Monaten des Jahres 2013 wurden im Vergleich zum Vorjahreszeitraum 52% weniger Bohrungen durchgeführt. Und es ist ja nicht nur die Tatsache, dass weniger Löcher in den Boden gebohrt werden – die Qualität der Goldlagerstätten ist ebenfalls rückläufig:

Im Jahr 2012 enthielt das Erz der zehn größten goldproduzierenden Unternehmen gerade einmal knapp ein Drittel so viel Gold wie vor 5 Jahren und knapp ein Viertel so viel Gold wie vor 14 Jahren.

Und jetzt kommt der besorgniserregende Aspekt: Dieser Trend kann nicht ohne Weiteres umgekehrt werden.

Man braucht rund 10 Jahre, um ein neues Minenprojekt umzusetzen, und selbst bei geschlossenen Minen, die bis vor kurzem noch produziert haben und „weiter gewartet werden“, braucht es einige Zeit, um die Produktion wieder anzufahren.

Mit anderen Worten: Selbst wenn der Goldpreis wieder steigt, wird es Jahre brauchen, um abermals eine neue Minenversorgung aufzubauen.

Ein niedriger Goldpreis hat also ganz offenkundig Auswirkungen darauf, wie viel Gold aus dem Boden geholt wird. Das allein ist im Hinblick auf die Goldversorgung bereits schlimm genug, aber es ist bedauerlicherweise nicht der einzige Faktor.

Faktor 2: Wie sich Goldreserven in Luft auflösen

Viele Minenprojekte verfügen über sehr reichhaltige und weniger reichhaltige Bereiche. Wenn die Preise fallen, kann sich die Mine immer noch den besseren Erzen zuwenden und somit weiter profitabel operieren. Das ist vielleicht kurzsichtig, aber es kann die richtige Entscheidung sein, um weiterhin profitabel zu arbeiten und in einem vorübergehend schwachen Preisumfeld zu überleben.

Aber dieses sogenannte „High-Grading“ kann dazu führen, dass die weniger reichhaltigen Erze für immer verloren sind. Und so funktioniert’s:

Wenn der Goldpreis niedrig ist und sich die Firmen auf höherwertige Erze konzentrieren, lassen sie dabei das weniger reichhaltige Material vorübergehend links liegen. Es ist physisch immer noch da, also könnte man annehmen, dass das Minenunternehmen zu einem späteren Zeitpunkt wieder darauf zurückkommt und es einfach später fördert. Aber die Förderung dieser weniger reichhaltigen Erze ist nicht nur bei einem niedrigen Metallpreis unwirtschaftlich, sondern es könnte durchaus sein, dass sie nie gefördert werden.

Das hängt damit zusammen, dass ein Teil der minderwertigeren Erze nur dann profitabel abgebaut werden kann, wenn dieser Abbau mit der Förderung höherwertigerer Erze kombiniert wird. Selbst wenn der Goldpreis wieder steigt, wäre es egal, denn die hochwertigen Lagerstätten sind zu diesem Zeitpunkt ja bereits ausgebeutet worden. Die Goldreserven sind dann nicht nur rechtlich verschwunden, so wie es die regulatorischen Definitionen für Minenreserven vorgeben – sondern sie könnten auch wirtschaftlich für immer verloren sein.

Sicher, die Minen könnten sich wieder einigen dieser Zonen zuwenden, sollte es ein sehr hohes Goldpreisniveau geben (also irgendein Goldpreis weit über USD 2.000 pro Unze), aber soweit sind wir heute noch nicht. Zum gegenwärtigen Zeitpunkt ist es so, dass viele der heutigen minderwertigeren Minenbereiche einfach abgeschrieben werden, wenn die reichhaltigen Erze abgebaut worden sind.

Ein wichtiger Punkt: Anfang 2014 werden Sie vielleicht Meldungen lesen, dass die weltweite Goldproduktion steigt. Das ist aber allein auf den Abbau höherwertigerer Minenzonen zurückzuführen, und es garantiert buchstäblich, dass uns ein geringerer Produktionsausstoß bevorsteht.

Faktor 3: Gier ist gut – sagen die Politiker

Für Minenunternehmen wird es zunehmend schwieriger, durch das politische Minenfeld zu manövrieren. Viele Staaten sind so räuberisch geworden, dass die Goldproduktion heute bereits darunter leidet.

Wir haben dieses Thema in der Vergangenheit bereits erörtert, aber schauen Sie sich nur an, wie die Staaten und Nichtregierungsorganisationen einige der größten Edelmetallfunde des aktuellen Zyklus zum Erliegen gebracht haben:

- Das Pebble Projekt in Alaska: Anglo American (AAUKY) gab USD 540 Millionen für einen der größten Kupfer- und Gold-Funde aller Zeiten aus, doch nun wurde verkündet, dass das Unternehmen davon Abstand nimmt. Die Firma sagte, dass sie sich lieber auf weniger riskante Projekte konzentriert, und mit Sicherheit hat das Unternehmen die Nase voll davon, sich mit den anhaltenden Umweltschutz-Schrecken und den ordnungspolitischen Verzögerungen herumzuschlagen.

- Fruta del Norte in Ecuador: Kinross Gold (KGC) kaufte Aurelian auf, nachdem das Unternehmen etwas fand, das als die Entdeckung des Jahrzehnts bezeichnet wurde. Die Politiker wollten jedoch ein so großes Stück vom Kuchen, dass Kinross das Entwicklungsprojekt einfach beendete.

- New Prosperity Mine in Britisch Columbia: Taseko Mines (TGB) ist an der zehntgrößten nicht entwickelten Gold- und Kupfer-Lagerstätte der Welt fortwährend von Umweltschutzaktivisten attackiert worden, die auf die Politiker weiterhin Druck machen, die Erteilung der Minenkonzession hinauszuzögern.

- Pascua-Lama in Argentinien & Chile: Diese gigantische Goldlagerstätte liegt jetzt erst einmal aufgrund von Umweltschutzproblemen und nicht erfüllten Auflagen für mehrere Jahre auf Eis. Einige Analysten sind der Auffassung, dass die Mine nie in Produktion gehen wird.

- Navidad in Argentinien: Pan American Silver (PAAS) musste einräumen, dass die Navidad-Silberlagerstätte – eine der weltgrößten reinen Silberlagerstätte – „bei vernünftigen langfristigen Silberpreisprognosen unwirtschaftlich“ sei, nachdem der Gouverneur vor Ort verkündete, dass er eine „größere staatliche Eigentümerschaft“ und Gebühren zwischen 3% und 8% verlangt.

- Minas Conga in Peru: Das mehrere Milliarden schwere Projekt von Newmont (NEM) wurde nun erst einmal zurückgefahren, nachdem der Staat dem Unternehmen die Auflage machte, dass es zwei Jahre Zeit hätte, um die Wasserversorgung für die Bewohner der Cajamarca-Region zu garantieren.

Natürlich ziehen größere Minenprojekte auch eine erhöhte Aufmerksamkeit und Skepsis auf sich, aber so wie es derzeit aussieht, wird keines der obengenannten Minenprojekte in Produktion gehen.

Und das ist mit Sicherheit keine vollständige Auflistung; es gibt eine große Zahl kleinerer Minenprojekte auf dem ganzen Planeten, die mit ähnlichen Herausforderungen zu kämpfen haben.

Das Entscheidende ist, dass es in minenfreundlichen Rechtsräumen zunehmend schwieriger wird, wirtschaftlich lohnenswerte Goldlagerstätten zu finden. Das Ergebnis? Das Metall bleibt einfach im Boden.

Faktor 4: Explosive Minenbranche

Sie haben wahrscheinlich schon davon gehört, dass die Minenbranche Südafrikas derzeit in sich zusammenbricht:

- Arbeiterstreiks: Streiks sind alltäglich und 2013 wurden tausende von Minenarbeitern entlassen.

- Steigende Kosten: Die Arbeits- und Energiekosten haben sich seit 2009 verdoppelt. Einige Projekte wurden aufgrund des Doppelschlags aus höheren Kosten und einem sinkenden Goldpreis bereits stillgelegt.

- Das Alter der Minen: Viele südafrikanische Minen haben ihre beste Zeit bereits hinter sich und sind gezwungen, immer tiefer zu graben. Die tiefste südafrikanische Mine liegt mittlerweile bereits 3,8 Kilometer unter der Erdoberfläche und die Arbeiter brauchen 60 Minuten, um auf den Grund der Mine zu gelangen.

- Ineffiziente Energieversorgung: Die Stromausfälle waren so schlimm wie seit fünf Jahren nicht mehr. Die schlechte Energieversorgung hat zu Stromausfällen und Zwangspausen bei der Minenproduktion geführt, was einen weiteren Ausbau der Minen schwierig macht.

- Politische Einmischungen: Die Branche sieht sich immer wieder Forderungen nach einer Verstaatlichung ausgesetzt. Den Minenunternehmen wurde Anfang 2013 erklärt, dass sie privat arbeiten können, im Gegenzug aber gezwungen wären, höhere Steuern zu zahlen. Wie großzügig von den Politikern.

Diese Auflistung der Verhältnisse in Südafrika ist wichtig, weil Südafrika 2006 noch der weltgrößte Goldproduzent war – heute liegt das Land auf Rang 5. Und bedauerlicherweise gibt es allen Grund zu der Annahme, dass dieser Trend in zahlreichen Ländern auf der Welt weiter anhalten wird.

Das Ergebnis ist natürlich, dass weniger Gold auf den Markt gelangt.

Diese vier Faktoren beeinflussen die Goldversorgung schon heute. Die US-Goldproduktion lag in der ersten Jahreshälfte 2013 bereits 13% unter der des Vorjahreszeitraums. So ist die US-Goldproduktion von Januar bis Juni 2013 auf 623.724 Unzen gefallen, während es im Vorjahreszeitraum noch 655.875 Unzen waren.

Das Nettoergebnis dieses perfekten Sturms ist, dass wir besser mit einer rückläufigen Goldversorgung rechnen sollten – und zwar solange, bis der Goldpreis wieder bedeutend über dem heutigen Niveau liegt. Und selbst wenn der Goldpreis steigt, werden die Managements der Minen zurückhaltend dabei sein, die bestehenden Operationen auszweiten, neue Minen zu öffnen oder neue Projekte aufzukaufen, solange sie sich nicht sicher sind, dass dieses neue Preisniveau nachhaltig ist. In der Folge wird dieser Trend mit Sicherheit mehrere Jahre anhalten.

Basierend auf unseren eigenen Nachforschungen bin ich der Auffassung, dass es nach einem kleinen Anstieg der Goldproduktion Anfang 2014 zu einem Produktionsengpass kommen wird, der bis Ende 2014 zunehmend offensichtlicher werden und bis 2015 verdrießliche Niveaus annehmen wird.

Sollte die Nachfrage auf den aktuellen Niveaus verharren – und selbst wenn die Nachfrage geringer zurückgeht als die Goldproduktion –, dürften der Goldpreis und der Silberpreis nach oben gezwungen werden. Und in einem Umfeld abwertender Währungen dürfte eher mit einer steigenden Nachfrage zu rechnen sein als mit einer rückläufigen Nachfrage. Wir haben hier also all die Zutaten für eine klassische Angebotsverknappung.

Aber ein höherer Edelmetallpreis wird nicht die einzige Konsequenz sein: Die Anleger werden für physische Edelmetalle künftig auch höhere Aufpreise zahlen müssen. Darüber hinaus können wir davon ausgehen, dass es bei physischen Metallen zu einem Mangel an erhältlichen Produkten kommen wird, was höchstwahrscheinlich zu Lieferverzögerungen oder sogar Rationierungen führen wird.

Das ist auch der Grund, warum es so wichtig ist, physische Edelmetalle zu besitzen, bevor der Sturm einsetzt. Und selbst wenn Sie dann einen kleinen Teil davon verkaufen müssen, um Ihren Lebensstandard zu halten, werden die Auswirkungen allesamt positiv sein. Das Produkt, das Sie dann verkaufen, wird

- zu viel höheren Preisen gehandelt werden.

- Sie werden auch die gezahlten Aufpreise wieder reinholen, vielleicht sogar mehr, als Sie selbst gezahlt haben.

- Und es gibt einen fortwährenden Strom an kaufbereiten Kunden.

Man muss diese Möglichkeit nur ergreifen und verstehen, dass hier eine Angebotsverknappung auf uns zukommt.

Der entscheidende Punkt ist, dass man das physische Gold und Silber, das man glaubt, in der Zukunft zu brauchen, schon heute kauft.