Es ist schwer, vorherzusagen, was den nächsten Zusammenbruch am Aktienmarkt herbeiführen wird, aber Gold befindet sich bereits auf dem Weg zu neuen Hochs

Peter Schiff, Europacmetals.com, 02.04.2014

2014 ist für Gold bisher ein ziemlich paradoxes Jahr gewesen. Viele Anleger wissen noch nicht einmal, dass das gelbe Metall im bisherigen Jahresverlauf um über 7% gestiegen ist. Und wenn Gold in den Finanzmedien doch einmal Erwähnung findet, dann oftmals nur, um seinen jüngsten Anstieg mit seinem Rückgang des letzten Jahres zu vergleichen.

Ungeachtet dieser überwältigenden negativen Stimmung findet bei Gold zurzeit jedoch eine heimliche Rally statt – Gold gehört aktuell mit zu den Vermögenswerten, die sich im bisherigen Jahresverlauf am besten entwickelt haben. Schauen wir uns im Folgenden einige wichtige Faktoren dieser am stärksten unterbewerteten Vermögensklasse an.

Veränderungen bei den Spekulationen

Es gibt zahlreiche Anleger, die davon ausgehen, dass dem gelben Metall im letzten Jahr der Todesstoß versetzt wurde, weshalb sie aufgehört haben, den technischen Faktoren, die für den Goldpreisrückgang verantwortlich waren, Aufmerksamkeit zu zollen. Diese technischen Kennzahlen haben nun aber damit begonnen, sich wieder umzukehren.

Der Goldpreis wurde im letzten Jahr vornehmlich durch technische Spekulanten beeinflusst – und durch den gewöhnlichen Privatanleger, der es ihnen mit seinen Trades nachmacht. Bemerkenswert ist, dass 2013 das erste Jahr seit der Einführung börsennotierter Goldfonds (ETFs) im Jahr 2003 gewesen ist, wo es bei den Nettogoldbeständen zu Abflüssen kam. Das spielte bei dem Goldpreisrückgang und den Erwartungen der Anleger im Hinblick auf das gelbe Metall eine entscheidende Rolle.

Die Gold-ETFs reduzierten ihre Goldbestände im vergangenen Jahr um atemberaubende 881 Tonnen. Allein der GLD, der weltgrößte börsennotierte Goldfonds, verkaufte 550 Tonnen. Das ging auch auf die extrem bärische Stimmung unter den Gold-Futures-Spekulanten zurück, deren Netto-Shortpositionen für einige der bedeutendsten Goldpreisrückgänge des letzten Jahres verantwortlich waren. Und wie es für Märkte typisch ist, verwandelte sich diese negative Stimmung dann auch in eine selbsterfüllende Prophezeiung.

In den letzten zehn Jahren hatte die physische Goldnachfrage den Goldbullenmarkt angeheizt. Die börsennotierten Goldfonds haben sich in dieser Phase immer größere Marktanteile sichern können. Und daher waren die plötzlichen Abverkäufe der ETF-Goldbestände in 2013 auch ausreichend, um die weltweite Goldnachfrage gegenüber dem Vorjahr um 15% abzusenken. Selbst ein 28%iger Anstieg bei der Nachfrage nach Goldbarren und Goldmünzen – was zu einer Rekord-Gesamtnachfrage führte – war nicht ausreichend, um gegen diese bärische Marktentwicklung anzukommen.

Aber jetzt kommen die ETFs wieder ins Spiel zurück. Der GLD hat nun damit begonnen, seine Bestände wieder auszubauen – im Februar dieses Jahres kam es zum ersten Nettogoldzufluss seit Dezember 2012. Und Mitte März gab es bei den COMEX-Gold-Futures-Kontrakten so viele Netto-Long-Positionen wie seit November 2012 nicht mehr.

Gold vs. Aktien

Warum wenden sich die ETF- und Futures-Trader von ihren bärischen Positionen ab?

Die Preise sind in allen Bereichen des Goldsektors gestiegen. Der GLD wie auch die COMEX-Futures sind seit Anfang dieses Jahres über 7% gestiegen. Der GDX, einer der am weitesten gefassten börsennotierten Goldminen-Fonds, liegt mit über 15% im Plus. Selbst nach dem Abverkauf in der letzten Märzwoche lag physisches Gold im ersten Quartal 2014 immer noch mit fast 8% im Plus.

Unterdessen trat der allgemeine Aktienmarkt praktisch auf der Stelle. Der S&P 500 Index und der NASDAQ konnten seit Jahresbeginn gerade einmal um 2% zulegen, während der Dow Jones im Minus liegt.

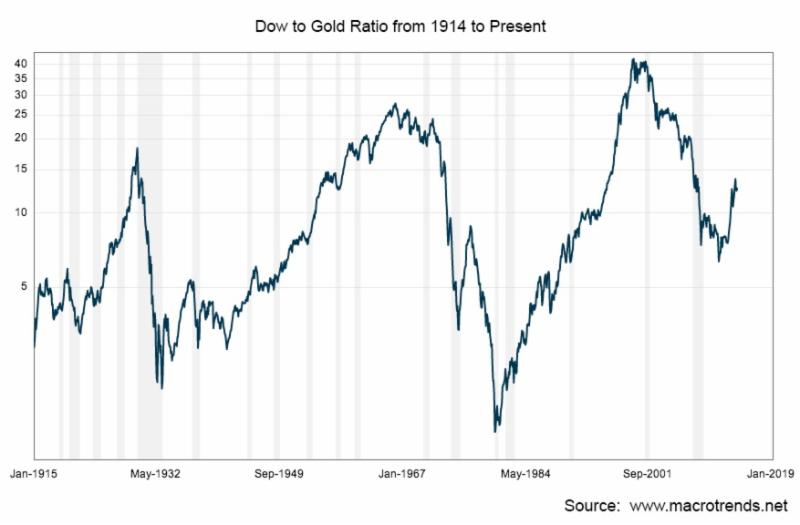

Und am wichtigsten: Wenn man den Dow Jones Industrial Average in Gold auspreist, ist er jüngst bedeutend zurückgegangen. Ende März lag der Dow Jones beim 12,5-fachen des Goldpreises. Das ist bereits ein 9%iger Rückgang seit Dezember. Und den überwiegenden Teil der letzten 100 Jahre wurde der Dow Jones weit unter diesem Niveau gehandelt.

Um wieder zu seinen historischen Schnitt zurückzukehren, müsste entweder der Dow Jones bedeutend fallen oder Gold in die Höhe schießen. Ich glaube, dass es eine Kombination aus beidem sein wird.

Überbewertet

Diejenigen, die die Story glauben, dass zurzeit eine Wirtschaftserholung stattfindet, dürften wahrscheinlich auf einer Welle der Euphorie reiten, nachdem die großen Indizes im letzten Jahr ein Rekordhoch nach dem anderen verzeichnen konnten. Es schert sie nicht im Geringsten, dass sich der Aktienmarkt bereits in gefährlichem Blasen-Territorium befindet.

Einer der wichtigsten Indikatoren für die Aktienmarktbewertung widerspricht dem jedoch.

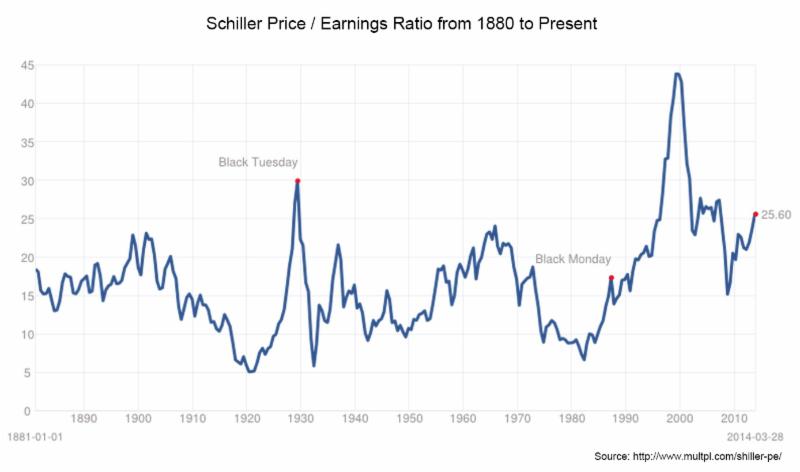

Das Shiller Kurs-Gewinn-Verhältnis (Shiller P/E) ist ein weithin anerkannter Indikator, der Analysten wie mir dabei half, einen der am stärksten überbewerteten Märkte der Geschichte auszumachen – die Dot.com-Blase. Dieser Indikator erfasst die Rendite für Menschen, die sich im allgemeinen Aktienmarkt einkaufen. Ein höheres Verhältnis legt nahe, dass die Anleger für Aktien von Unternehmen, die weniger Gewinne machen, mehr bezahlen – sie erhalten also einen geringeren Wert für ihr Geld.

Ende März lag das Shiller Kurs-Gewinn-Verhältnis bei 25,6 Punkten und somit fast 55% höher als der historische Schnitt von 16,5 Punkten. Wie aus dem nachfolgenden Chart hervorgeht, lag das Shiller Kurs-Gewinn-Verhältnis nur drei Mal über der Marke von 25 Punkten: Während des Rauschs im Jahr 1929, während der Dot.com-Blase und kurz vor dem Finanzcrash des Jahres 2008.

Ende März lag das Shiller Kurs-Gewinn-Verhältnis bei 25,6 Punkten und somit fast 55% höher als der historische Schnitt von 16,5 Punkten. Wie aus dem nachfolgenden Chart hervorgeht, lag das Shiller Kurs-Gewinn-Verhältnis nur drei Mal über der Marke von 25 Punkten: Während des Rauschs im Jahr 1929, während der Dot.com-Blase und kurz vor dem Finanzcrash des Jahres 2008.

Ich möchte jedenfalls nichts mit Investments zu tun haben, die derart schlechte Renditen aufweisen.

In die Zukunft blicken

Anleger machen oft den Fehler, in den letzten Trade zu investieren, genauso wie Staaten immer den letzten Krieg kämpfen. Nach einem Jahr, wo Aktien um rund 30% zulegen konnten, während es Gold erwischte, will niemand der Erste sein, der wieder in Realwerte geht.

Aber ein Vermögen wird oftmals dadurch gemacht, dass man den populären Trend einfach ignoriert und unterbewertete Vermögenswerte kauft, wenn niemand sonst ihren Wert sieht. Manchmal handelt es sich dabei um ein riskantes Manöver, doch im Falle des heutigen Goldmarkts ist es fast so gut wie ausgemacht.

Es ist schwer, vorherzusagen, was den nächsten Zusammenbruch am Aktienmarkt herbeiführen wird, aber Gold befindet sich bereits auf dem Weg zu neuen Hochs. Janet Yellen bereitet sich zurzeit darauf vor, eine neue Flut an frisch gedruckten Dollars auf die Weltmärkte loszulassen. Meine Empfehlung wäre, seine Arche lange im Voraus zu bauen.