Axel Merk, Merk Investments, 27.06.2014

In Krisenzeiten wenden sich viele Menschen Gold zu, da es über verschiedene Eigenschaften verfügt, die das Metall als sicheren Hafen qualifizieren. Dennoch stellt sich nach einem 28%igen Preisrückgang in 2013 und einen 12%igen Zugewinn in den ersten zehn Wochen des Jahres 2014 die Frage, ob wir Gold tatsächlich einen sicheren Hafen nennen können.

Kein Investment ist „sicher“. Gold ist da natürlich keine Ausnahme, wenn man bedenkt, dass unsere alltäglichen Ausgaben nicht in Gold ausgepreist werden, sondern in einer Währung, die gegenüber Gold Schwankungen ausgesetzt ist. Wir gehen jedoch davon aus, dass Gold in einem diversifizierten Portfolio auch in Zukunft eine wichtige Rolle spielen wird. Wir würden sogar so weit gehen, zu sagen, dass Gold in jedes Portfolio gehört.

Gold ist absolut einzigartig

Im Gegensatz zu Aktien, Anleihen und Währungen ist Gold nicht die Verbindlichkeit irgendeines Staats oder Konzerns. Staaten und institutionelle Käufer investieren direkt und Gold, und das tun sie bereits seit Jahrzehnten. Und seit Jahrhunderten haben sich die Menschen in Zeiten wirtschaftlicher Unsicherheit Gold zugewandt.

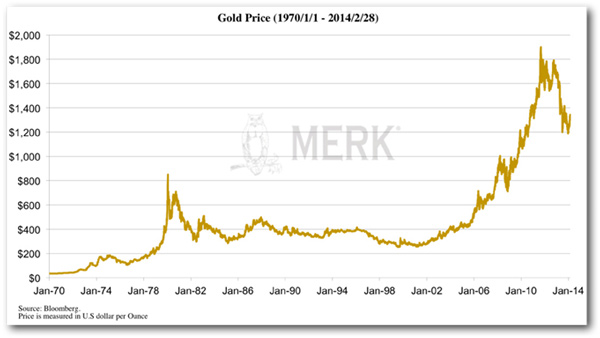

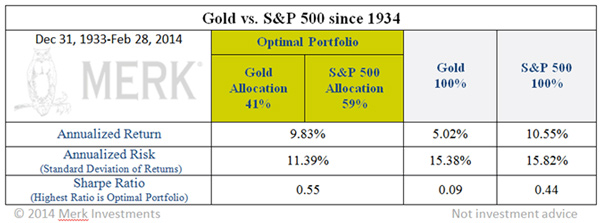

Trotz des jüngsten Preisrutsches kann Gold unzweifelhaft auf eine gute Langfrist-Performance verweisen:

Um den vorstehenden Chart hier noch einmal ins rechte Licht zu rücken, sei gesagt, dass der Goldpreis 1934, also während der Großen Depression, bei USD 35 pro Unze lag. Am 28.02.2014 notierte Gold bei USD 1.326 pro Unze. Wir sprechen hier also von einem jährlichen Zugewinn von im Schnitt 5%.

Lassen Sie uns einfach in die Vergangenheit blicken, um herauszufinden, was während verschiedener Phasen der optimale Goldanteil im Portfolio gewesen wäre:

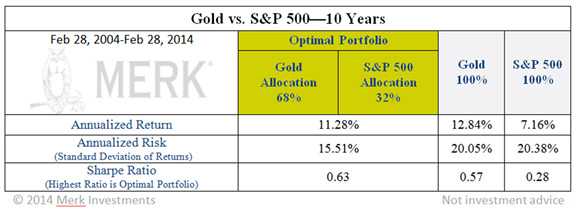

Der 10-Jahres-Rückblick: Gold vs. den Aktienmarkt

Innerhalb der letzten zehn Jahre war Gold einer der sich am besten entwickelnden Vermögenswerte. Selbst unter Einbeziehung des Goldpreisrückgangs von 2013 konnten die Anleger, die Gold in ihrem Portfolio haben, immer noch auf hohen Renditen zurückblicken.

Unter Zuhilfenahme der Modernen Portfolio-Theorie sind wir zum dem Ergebnis gekommen, dass die optimale Portfolioverteilung zwischen Gold und dem S&P 500 Index in den vorangegangenen zehn Jahren bei 68% Gold und 32% S&P 500 lag (siehe nachfolgende Tabelle). Bei dieser Kalkulation sind das Risiko beider Vermögensklassen und die Korrelation beider Vermögensklassen bereits mit berücksichtigt. Ein ausschließliches Investieren in den S&P 500 Index geht mit größeren Risiken einher.

Die nachfolgende Tabelle stützt die Behauptung, dass Gold Risiken abfedert und dabei hilft, dass Risiko-Ertrags-Verhältnis eines traditionellen Aktienportfolios zu optimieren.

Das soll nun nicht heißen, dass alle Anleger über die Hälfte ihres Portfolios in Edelmetalle investieren sollten. Es gibt eine Vielzahl von Gründen, warum man der Modernen Portfolio-Theorie kritisch gegenüberstehen sollte, nicht zuletzt aufgrund der Rückwärtsgewandtheit dieses Modells.

Dennoch stehen unsere Ergebnisse in Einklang mit der allgemeinen Auffassung, dass die risikobereinigten Renditen eines Portfolios verbessert werden können, wenn man dem Portfolio ein Vermögenswert mit positiven Renditen hinzufügt, der zu den anderen Werten des bestehenden Portfolios eine geringe Korrelation aufweist.

Anleger, die Gold als barbarisches Relikt erachten, sollten nach anderen alternativen Investments mit einer geringen Korrelation gegenüber dem Aktienmarkt Ausschau halten; diejenigen, die diese Vorbehalte nicht haben, können sich Gold jedoch aufgrund seiner geringen historischen Korrelation zum S&P jedoch ruhig einmal genauer anschauen:

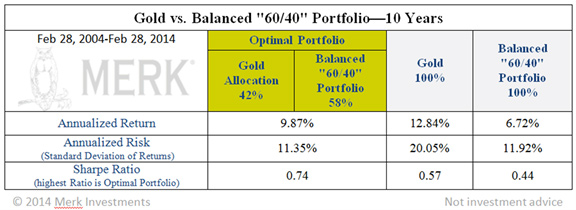

Gold vs. Aktien und Anleihen

Lassen Sie uns unter Verwendung desselben Modells jetzt einmal auf ein gemischtes Aktien- und Anleiheportfolio blicken. Dafür beginnen wir mit einer Mischung von 60% Aktien und 40% Anleihen – was oftmals als „ausgewogenes Portfolio“ bezeichnet wird – und fügen dem dann die „optimale“ Goldmenge bei. Der Begriff „optimal“ ist im Übrigen der Begriff, den Akademiker verwenden, wenn sie die höchsten (optimalen) risikobereinigten Renditen meinen; die Sharpe-Ratio, die Sie in den Tabellen sehen, ist ein Gradmesser dieser risikobereinigten Renditen.

In diesem Beispiel ist der optimale Goldanteil im Portfolio von 68% auf 42% zurückgegangen, aber Gold hat damit das 60:40 Aktien-Anleihen-Modell immer noch ausgestochen. Überdies hat das gelbe Metall das Gesamtrisiko des Portfolios vermindert.

Diese Ergebnisse legen nahe, dass der optimale Goldanteil in einem Portfolio bedeutend höher ist, als gemeinhin angenommen wird. Aufgrund dieser Ergebnisse wollten wir natürlich wissen, ob dieser „Gold-Effekt“ auch über einen längeren Zeitraum seine Gültigkeit hat

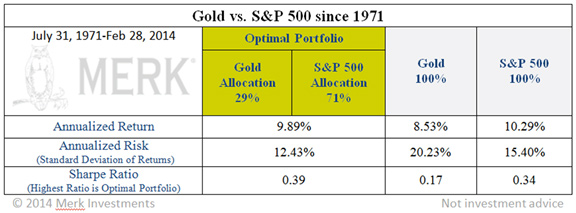

Der 30-Jahresrückblick: 30% Gold

Für diesen Test sind wir bei unserer Analyse bis 1971 zurückgegangen und haben die vorgenannten Modelle genutzt, um eine optimale Aufteilung zwischen Gold und dem S&P 500 Index zu finden. Das Urteil? Der optimale Goldanteil eines Portfolios sinkt von 68% auf 29%, während der optimale S&P-500-Anteil von 32% auf 71% steigt. Hierbei sollten wir jedoch im Hinterkopf behalten, dass sich Gold während dieser Phase rund 20 Jahre lang in einem Bärenmarkt befand.

Der optimale Goldanteil, der über diesen längeren Zeitraum in einem Portfolio gehalten werden sollte, fiel also beträchtlich – aber 29% ist immer noch ein bedeutend höherer Anteil, als seitens der meisten Finanzberater empfohlen wird.

Unsere letzte Tabelle zeigt die optimale Gewichtung über einen noch längeren Zeitraum, dieses Mal 80 Jahre:

Was sollte ich tun?

Um das Ganze noch einmal zusammenzufassen: Wir sagen hier nicht, dass Gold die einzige Lösung ist, um bei seinem Portfolio Risikomanagement zu betreiben, aber die logische Schlussfolgerung unserer Untersuchung ist, dass es keinen Sinn macht, ein Portfolio zu haben, dass einzig aus Aktien und Anleihen besteht. Andere Vermögensklassen könnten sein:

- Immobilien,

- Rohstoffe (hierzu zählt auch Gold),

- Währungen,

- andere alternative Vermögenswerte.

Generell ist es bei unseren hypothetischen Beispielen so, dass die Hinzunahme von Gold in ein Portfolio zu einer Zunahme der risikobereinigten Rendite geführt hat. Gold ist in der Vergangenheit immer wieder abgeschrieben worden, und es gibt mit Sicherheit keine Garantie dafür, dass sich der Goldpreis wieder erholen wird. Die vorstehende Analyse zeigt jedoch, dass die Rolle von Gold im Rahmen des Portfolio-Managements völlig unterschätzt wird. Anleger sollten darüber nachdenken, aktiv nach Vermögenswerten Ausschau zu halten, die zu ihrem bestehenden Portfolio nur eine geringe Korrelation aufweisen, und dabei sollte auch immer an Gold gedacht werden.