Die Minenaktien sind in den letzten Monaten massiv in die Höhe geschossen und stehen kurz vor einem bedeutenden Ausbruch. Doch dieser Ausbruch könnte auf sich warten lassen, sollte Gold weiter lustlos vor sich hindümpeln oder neue Rückgänge einleiten

Jordan Roy-Byrne, The Daily Gold, 18.07.2014

Wir wissen, dass die Gold- und Silberminenaktien den Edelmetallen an entscheidenden Wendepunkten häufig vorauseilen. Die Edelmetallminenaktien begannen ihren Bärenmarkt lange vor Gold. Im bisherigen Jahresverlauf haben sich die Edelmetallminen im Vergleich zu den Metallen exzellent entwickelt: Gold und Silber sind dieses Jahr um weniger als 10% gestiegen, während der GDX um 27% und der GDXJ um 43% in die Höhe geschossen sind.

Der GDX und der GDXJ kletterten in den letzten Tagen gegenüber Gold auf 10-Monatshochs. Der Silberminenindex SIL kletterte gegenüber Silber ebenfalls auf ein 10-Monatshoch, während der Silber-Juniorminenindex SILJ gegenüber Silber sogar auf ein 18-Monatshoch schoss. Der Ausblick für die Minentitel bleibt nach wie vor positiv, aber die Minenbranche braucht jetzt mehr Stärke von Gold.

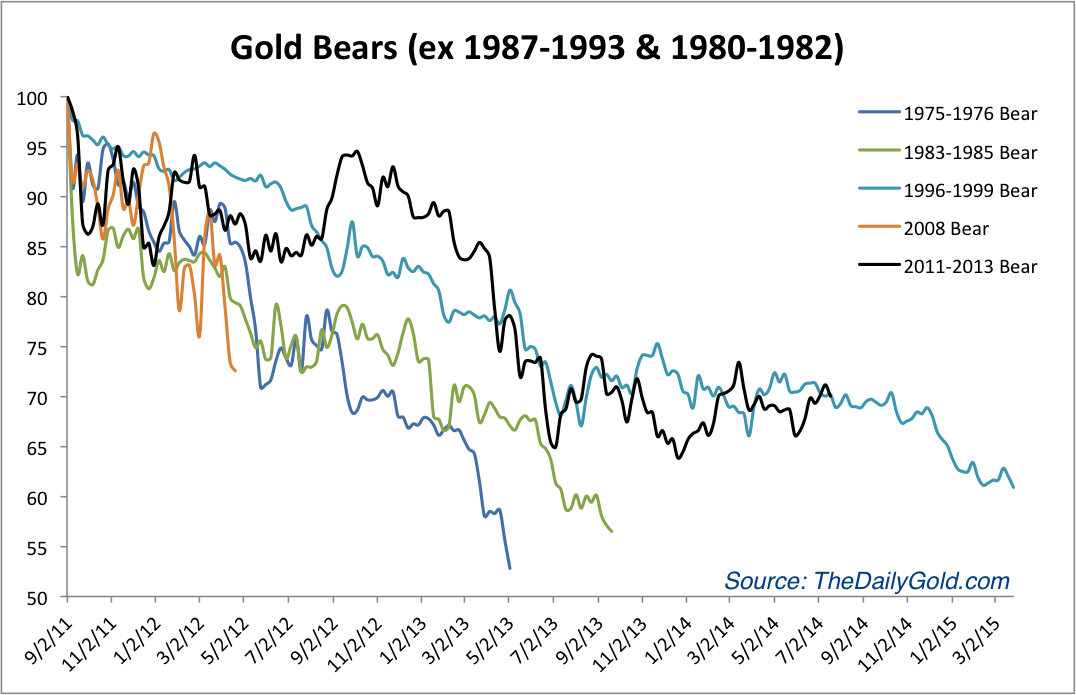

Im Gegensatz zu den Minenaktien haben Silber und Gold im historischen Vergleich bisher noch keine Bärenmarkt-Extreme erreicht. Der nachfolgende Chart zeigt die Goldbärenmärkte, wobei die schlimmsten Goldbärenmärkte – vom Ausmaß her (1980 – 1982) wie auch von der Länge her (1987 – 1993) – in diesem Chart nicht berücksichtigt werden.

Einerseits können die Goldbullen behaupten, dass Gold sein Tief bereits hinter sich gelassen hat, weil die Goldminentitel im Dezember 2013 ebenfalls ihr Tief ausgebildet haben, andererseits können die Goldbären darauf verweisen, dass die aktuelle Goldpreisentwicklung dem Bärenmarkt von 1996 bis 1999 sehr stark ähnelt.

Solange Gold auf Wochenbasis nicht über seine März-Hochs steigt, muss die Auffassung der Bären jedenfalls respektiert werden.

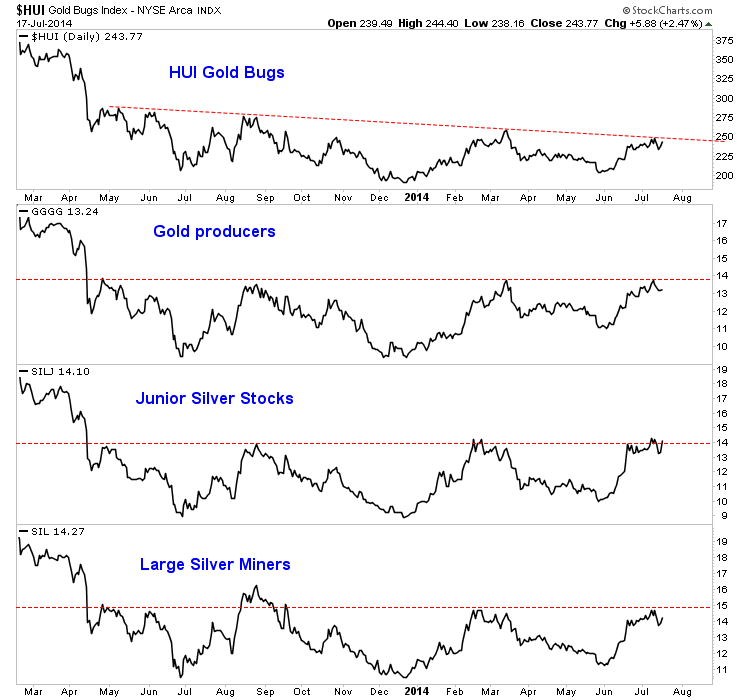

Die Minentitel sind unterdessen in herausragender Verfassung, und das geht weit über die kurzfristige Perspektive hinaus. Wir hatten ja bereits auf die relative Stärke der Gold- und Silberminentitel gegenüber den Metallen hingewiesen.

Auf dem nachfolgenden Chart sehen Sie verschiedene Indizes, auch den HUI Gold Bugs Index. Die Kursentwicklung dieser Indizes ist bullisch, da die Minentitel im Dezember ein Tief ausbildeten, Ende Mai ein höheres Tief etablierten und im Anschluss daran wieder eine Rally auf das Niveau der März-Hochs hinlegten.

Diese Indizes stehen allesamt kurz vor einem bedeutenden Ausbruch. Sie haben nun bereits einen 15-monatigen Bodenbildungsprozess hinter sich. Der Hochausbildungsprozess von Ende 2010 bis Anfang 2012 war genauso lang.

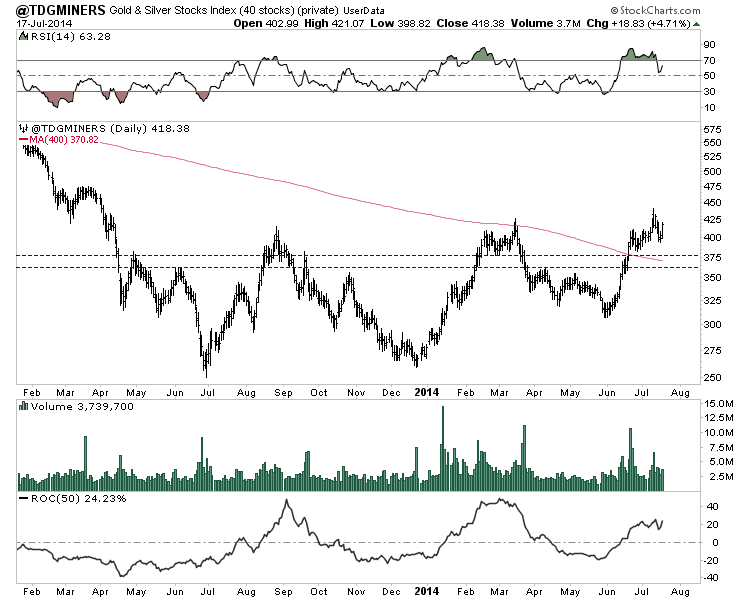

Unser Top-40-Index verfügt über eine mediane Marktkapitalisierung von USD 750 Millionen und hat bereits ein höheres Hoch und ein 15-Monatshoch ausgebildet. Obwohl er derzeit nicht allzu überkauft ist, ist er innerhalb von rund 5 Wochen um über 30% gestiegen. Dieser Anstieg kam dann an der gleitenden 400-Tageslinie zum Stillstand, dennoch gelang es dem Index in den letzten Wochen, auch diese Marke zu knacken.

Am 17.07.2014 schloss er dann bei 418 Punkten. Der gleitende 400-Tagesschnitt liegt aktuell bei 371 Punkten. Der 400-Tagesschnitt lag am Donnerstag also 11% unter dem Schlusskurs. Das 50%ige Retracement-Niveau des jüngsten Anstiegs liegt bei 374 Punkten.

Wir wissen, dass die Minentitel kurz vor einem großen Ausbruch stehen, während Gold weiter fallen könnte, bevor es richtig nach oben schießt. 2001 etablierten die Goldminenaktien ihr Tief ganze 4 Monate, bevor dies bei Gold der Fall war. Nachdem Gold sein Tief bestätigte, schossen die Minenaktien in den darauffolgenden zwei Monaten um 68% in die Höhe.

Und obschon die Minentitel nun kurz vor einem bedeutenden Ausbruch stehen, wird dieser vielleicht erst dann einsetzen, wenn der Goldpreis wieder zu steigen beginnt. Die Minenaktien könnten auch 50% oder 62% der jüngsten Zugewinne wieder abgeben und befänden sich trotzdem noch in einer starken technischen Position. Solche Rückgänge könnten mit einer Schwäche bei Gold einhergehen – das gelbe Metall hat auf Wochenbasis eine bärische Trendwende eingeleitet.

Ein weiterer Punkt ist, dass die Mehrheit der wichtigen Ausbrüche bei den Minentiteln von 2000 bis 2010 im September stattfand. Letzte Woche erwähnten wir ja bereits, dass man versuchen sollte, aus Preisrückgängen entsprechend Vorteil zu schlagen. Jetzt haben wir einen solchen Rückgang, und es könnte einer der größeren sein. Aus der kommenden Schwäche Vorteil zu schlagen, ist von entscheidender Bedeutung, da man sich bei dem potentiell wichtigsten Ausbruch der Minentitel seit vielen Jahren auf diese Art einen Vorsprung herausarbeiten könnte.