Das Ende der Papiergeld-Ära rückt immer näher. Wenn Gold erst einmal abhebt, ist es zu spät, um noch welches zu kaufen

Daryl Robert Schoon, Survive The Crisis, 12.04.2011

„Silber, der Kanarienvogel in der Goldmine“ war der Titel eines Vortrags, den ich 2008 auf dem Symposiums des Gold Standard Institutes im australischen Canberra gehalten habe. Der Titel könnte aber genauso gut den aktuellen Gold- und Silbermarkt beschreiben.

Silber und Gold haben jüngst neue Bestmarken erzielt, wobei der sich immer stärker beschleunigende Silberpreisanstieg tatsächlich der Kanarienvogel in der Goldmine sein könnte, also der Haupthinweisgeber, dass die bereits seit langem erwartete explosive Aufwärtsbewegung bei Gold – eine Aufwärtsbewegung, die seit 1980 seitens der US-Notenbank und der mit ihr konspirierenden Edelmetallbanken verhindert wurde – nun bald bevorsteht.

1979 stiegen Gold und Silber gemeinsam. Zwischen 1977 und 1978 dümpelte Silber zwischen USD 4 und USD 5 pro Unze vor sich hin. 1979 kam es dann zum Preisanstieg, genauso wie dies auch bei Gold der Fall war.

1979 stiegen Gold und Silber gemeinsam. Zwischen 1977 und 1978 dümpelte Silber zwischen USD 4 und USD 5 pro Unze vor sich hin. 1979 kam es dann zum Preisanstieg, genauso wie dies auch bei Gold der Fall war.

Ende Januar 1979 kletterte Silber auf USD 5,94 pro Unze. Sechs Monate später hatte sich der Silberpreis bereits verdreifacht. Das weiße Metall wurde zu jener Zeit im Bereich von USD 16 bis USD 18 gehandelt, bevor Silber im Dezember 1979 mit seinem explosiven Aufstieg begann und von USD 17 auf USD 34 pro Unze schoss.

Am ersten Handelstag des Jahres 1980 stieg Silber dann um weitere 33% und erreichte am 21.01.1980 seinen Höhepunkt mit einem Kassapreis von über USD 50 pro Unze. Im Jahresvergleich war Silber um über 1.000% gestiegen.

Gold erreichte seinen Kurshöhepunkt ebenfalls am 21.01.1980 mit rund USD 850 pro Unze. Der gleichzeitig auftretende Kurshöhepunkt von Gold und Silber war jedoch mehr oder weniger Zufall, da die Faktoren, welche die Preise für die Metalle zu jener Zeit in die Höhe trieben, bedeutend voneinander abwichen und nicht identisch waren. So wurde der Goldpreis beispielsweise durch die Inflation angeheizt, während die Gebrüder Hunt zur selben Zeit versuchten, den Silbermarkt in die Ecke zu drängen, was dann auch zu dem spektakulären Preisanstieg bei Silber führte.

Heute, drei Jahrzehnte später, könnte sich wohlmöglich ein ähnliches Szenario abspielen, wobei wir dieses Mal mit einem anderen Ausgang rechnen können. Das aktuelle Jahrzehnt wird keine Wiederholung dessen sein, was sich in der 70er Jahren des 20. Jahrhunderts abspielte, aber wir werden erleben, wie hier eine Entwicklung zu Ende geht, die im Jahre 1971 ihren Anfang nahm: Das Ende des Papiergelds rückt nun immer näher.

Am 15.08.1971 verkündete US-Präsident Nixon, dass die Vereinigten Staaten US-Dollars nicht mehr länger gegen Gold eintauschen würden. Es war das erste Mal in der Geschichte, dass Geld nicht mehr in Gold oder Silber eingetauscht werden konnte. Aufgrund dieser von Nixon eingeleiteten Maßnahme waren alle weltweiten Gelder nun nichts weiter als Regierungsgutscheine mit unbekanntem Verfallsdatum.

Nixon koppelte den US-Dollar vom Gold ab, da die amerikanischen Goldreserven durch die US-Militärausgaben für Auslandseinsätze praktisch aufgebraucht waren. Man verwendete die gigantischen US-Dollar-Abflüsse, welche bedeutend größer waren als die entsprechenden Geldzuflüsse in die USA, also zur Aufrechterhaltung der amerikanischen Militärpräsenz.

1971 wurde immer offenkundiger, dass die USA bei weitem mehr Gold schuldeten, als sich in ihrem Besitz befand. Nixons Schließung des Goldfensters war im Grunde genommen der größte Zahlungsausfall der Geschichte. Jetzt, 30 Jahre später, werden wir Zeugen der finalen Konsequenzen dieser Pleite.

Nach 1971 liehen und druckten die weltweiten Regierungen immer größere Mengen an Geld, da sie bezüglich der Geldmengenversorgung nicht mehr länger durch Gold im Zaum gehalten wurden. Gold wurde nicht mehr dazu genutzt, die weltweiten Handelsungleichgewichte auszugleichen.

Milton Friedman – das geldpolitische Aushängeschild der Rechten – empfahl Nixon, die Goldkopplung des US-Dollars vollumfänglich zu beenden. Genauso wie Keynes – das Aushängeschild der Linken – war Friedman vom Fiatgeld zutiefst überzeugt. Er riet Nixon, die weltweiten Ungleichgewichte bei den Handelsbilanzen mithilfe frei fluktuierender Wechselkursraten auszugleichen. Friedman lag jedoch falsch.

Als das Geld im Jahre 1971 vom Gold abgekoppelt wurde, kam es stattdessen zu immer stärkeren Ungleichgewichten bei den Handelsbilanzen, einem raschen Anstieg der Regierungsschulden und ab Ende der 70er Jahre dann auch noch zu immer höheren Inflationsraten.

Im Januar 1978 belief sich die Inflation in den USA auf 6,84%. Im Januar 1979 lag sie bereits bei 9,28%, und bis Januar 1980 war sie auf 13,91% gestiegen. Gold, der traditionelle Zufluchtsort während einer Geldinflation, stieg dann auch dementsprechend.

1978 lag der Goldpreis im Jahresdurchschnitt bei USD 193 pro Unze. 1979 lag er bei USD 306 pro Unze, und im Januar 1980 erreichte Gold einen Kurshöhepunkt in Höhe von USD 850 pro Unze, während die Inflation zwei Monate, im März 1980, mit 14,76% auf ihren Höhepunkt gelangte.

Im August 1979 ernannte US-Präsident Jimmy Carter Paul Volker zum neuen Vorsitzenden der US-Notenbank Federal Reserve, in der Hoffnung, dass dieser die Inflation unter Kontrolle bekommen würde. Volkers aggressive Anhebung des Leitzinses brachte die Inflation dann auch zum Erliegen und sorgte für einen Rückgang des Goldpreises. Hier sollte jedoch auch Erwähnung finden, dass Paul Volker mit zu denen gehörte, die Gold im Jahre 1971 verteufelt hatten.

Heutzutage ist eine aggressive Erhöhung des Leitzinses praktisch unmöglich. Während die Inflation– völlig ungeachtet der verzerrten offiziellen Zahlen der US-Regierung – aktuell immer stärker steigt, würden höhere Zinssätze die seitens der FED eingeleitete und durch Liquidität am Leben gehaltene US-Wirtschaftserholung beenden. Darüberhinaus würde die mittlerweile astronomische US-Staatsverschuldung auf ein untragbares Niveau ansteigen.

Wir können also davon ausgehen, dass Gold heutzutage bedeutend stärker steigen wird, bevor die FED schlussendlich die Zinsen anhebt, falls sie dies überhaupt tun wird. Diese lange hinausgezögerte Reaktion wird jedoch dafür sorgen, dass Gold noch stärker steigt, da die aus einer Zinserhöhung resultierende Abschwächung der US-Wirtschaft bei Weitem schwerer wiegt, als jedwede potenzielle Stärkung des US-Dollars. Am Ende kommt es zum Zusammenbruch des US-Dollars. Wenn das passiert, ist Gold ohnehin der einzig sichere Hafen, der noch übrig geblieben ist.

Gold steigt aktuell nicht so stark wie Silber – so wie wir es in den 70er Jahren beobachten konnten – weil sich die FED seit den 80er Jahren auf die Drückung des Goldpreises konzentriert, während Silber mehr oder weniger unbeachtet blieb. Im Ergebnis sehen wir daher, wie der Goldpreis nun der Silberpreisentwicklung folgt, anstatt dass beide gleichmäßig steigen.

Silber ist zweifelsohne der Kanarienvogel in der Goldmine. Wie Sie anhand der nachfolgenden Grafik sehen können, hat Silber einen bedeutenden Preisausbruch erlebt:

Ein solcher Ausbruch deutet darauf hin, dass Gold schon bald nachfolgen könnte. Der explosive Anstieg des Goldpreises würde erneut durch eine steigende Inflation angeheizt werden, während der Silberpreis durch eine unverhofft eintretende Variante eines Silber-Squeeze im Stile der Gebrüder Hunt nach oben getrieben werden dürfte.

Die Inflation ist bereits da. Die massive Flutung mit Liquidität und die Politik des lockeren Geldes, die seit 2008 seitens der Zentralbanken praktiziert wird, haben weltweit einen Inflationsdruck geschaffen, der nur schwer unter Kontrolle zu bringen ist.

Genauso wie die Inflation im Jahre 1980 für einen Anstieg des Goldpreises sorgte, wird sie auch dieses Mal den Goldpreis anheizen – also drei Jahrzehnte nachdem Nixon dem Geld sein goldenes Fundament buchstäblich unter den Füßen wegriss. Die Inflation bringt nun zu Ende, was Nixon einst begann. Das Ende der Fiatgeld-Ära ist nun in Sicht.

Die Papiergeldwährungen werden durch die Inflation immer stärker zunichte gemacht, und zwar solange, bis sie am Ende wertlos sind und sie das Schicksal ereilt, welches bisher noch jeder Fiatwährung beschieden war, nämlich in der Versenkung zu verschwinden. Dieses Mal wird das nicht anders sein. Gold und Silber werden im Preis explodieren, genauso wie in den 70er Jahren, und der Short Squeeze wird dabei auch wieder eine Rolle spielen.

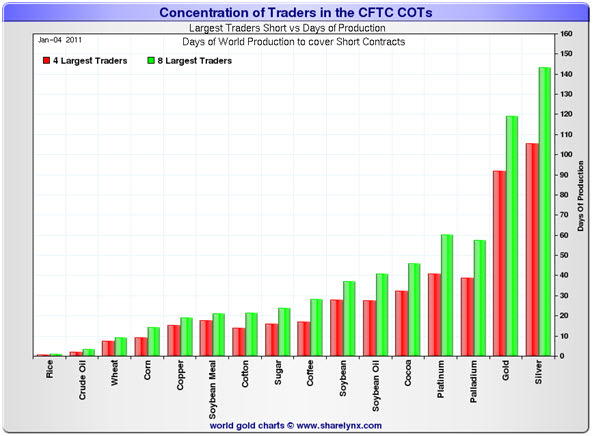

Im Gegensatz zu den 70er Jahren werden es aber nun vornehmlich die Edelmetallbanken sein – also die Banken, die mit den Zentralbanken unter einer Decke stecken und versuchen, den Gold- und Silberpreis unten zu halten – die vom Short Squeeze erwischt werden.

Die Edelmetallbanken werden im Verlauf des Preisanstiegs von Gold und Silber an irgendeinem Punkt gezwungen sein, ihre gigantischen Short-Positionen glattzustellen, was Gold und Silber zusätzlich nach oben treiben wird:

Der Zusammenbruch des Papiergelds wird den Finanz-Crash des Jahres 2008 wie einen Sonntagsspaziergang erscheinen lassen. Der Kapitalismus – also Wirtschaften, die darauf beruhen, dass Gold durch schuldenbasiertes Kapital ersetzt wird – ist nur möglich, wenn das seitens der Zentralbanken ausgegebene Papiergeld über eine Golddeckung verfügt. Ab 1971 war dies nicht mehr der Fall.

Und es war genau diese Abkopplung, mit der das kapitalistische Geldfundament seiner Golddeckung beraubt wurde, welche den Untergang des Kapitalismus einleitete. Nun, 30 Jahre später, erreicht diese Entwicklung ihr zwangsläufiges Ende. Darüberhinaus werden auch all die riesigen Ungerechtigkeiten im System enden, die während der vergangenen Jahrzehnte befördert wurden.

Der Wirtschaftsnobelpreisträger Joseph Stiglitz merkte jüngst an, dass die obersten 1% in den USA aktuell 25% des US-Einkommens verdienen und 40% des US-Vermögens halten. Das ist nicht erstaunlich. Vielmehr konnte man davon ausgehen, dass der Kapitalismus jene belohnt, die sich in der Nähe der Kredit-Zapfhähne aufhalten – also beispielsweise die Banker und ihre Herren und Meistern.

Alle anderen sind immer nur zwischenzeitlich Gewinner, da die Bank nicht geschlagen werden kann. Die Bank kann zumindest solange nicht geschlagen werden, bis sie abfackelt. Nun ja, das Feuer ist bereits gelegt worden. 1971 geriet die Bank in Brand. Seit diesem Zeitpunkt brennt das Kartenhaus der Banker. Das Papier verbrennt, Gold und Silber tun dies nicht.

Vergangene Woche erhielt ich eine E-Mail von einem Achtklässler. Er bekam die Aufgabe, mit einem Experten ein Interview bezüglich des Finanzzusammenbruchs des Jahres 2008 durchführen. Er stellte fest, dass die meisten Experten im Gegensatz zu mir den Zusammenbruch überhaupt nicht kommen sahen, und trat bezüglich ein paar Fragen an mich heran.

Ich habe einen Videobeitrag erstellt, wo ich einige Details bezüglich des Zusammenbruchs und unserer aktuellen Situation bespreche. Der Schüler war ernsthaft bemüht und intelligent. Seine Generation wird zu jenen gehören, die mit den kommenden wirtschaftlichen Ereignissen werden leben müssen. Sie werden jene sein, die am Wiederaufbau der USA mitwirken werden.

Am 08.02.2011 verfasste ich auf meinem Blog einen Artikel mit dem Titel „Der Welt stehen bedeutende Veränderungen bevor“. Am 19.02.2011 kam es dann in Neuseeland zu dem Erdbeben der Stärke 6,3. Am 11.03.2011 verheerte ein Erdbeben der Stärke 9,0 Japan, dem dann am 08.04.2011 eins der Stärke 7,4 folgte. Dies ist erst der Anfang. Es kommen noch mehr Veränderungen.

Die Menschheit befindet sich aktuell inmitten eines gigantischen Paradigmenwechsels. Die Regierungen werden stürzen, die Naturkatastrophen werden weiter zunehmen und die Welt, wie wir sie heute kennen, wird vorübergehen und Platz für besseres schaffen. Kaufen Sie Gold und Silber und haben Sie Gottvertrauen.