Die Flucht aus den Papierversprechen wird im Rahmen der sich zusehends verschärfenden Wirtschafts- und Währungskrise gigantisch ausfallen. Der Edelmetallbullenmarkt Ende der 70er Jahre dürfte lediglich ein Vorgeschmack auf das sein, was uns hier noch bevorsteht

Hubert Moolman, HGM & Associates, 21.11.2011

Wir befinden uns am Rande einer bedeutenden Wirtschaftskrise und unser Geldsystem ist die Ursache für diese Krise. Die riesige durch unser Geldsystem geschaffene Schuldenblase steht nun kurz davor zu platzen. Die Demonetisierung von Gold uns Silber hat im Laufe der Zeit dafür gesorgt, dass der Wert dieser Metalle gegenüber allen mit dem schuldbasierten Geldsystem in Zusammenhang stehenden Papierwerten (wie Anleihen) verzerrt worden ist.

Der Entwertungsprozess von Gold und Silber, der mit der Demonetisierung der Edelmetalle seinen Anfang nahm, verkehrt sich seit einigen Jahren bereits wieder in sein Gegenteil, und diese Trendwende dürfte sich in nächster Zeit mit beispielloser Rate weiter beschleunigen – eine Entwicklung, die der ähnelt, welche wir bereits Ende der 70er Jahre beobachten konnten, als die Gold- und Silberpreis in bedeutendem Umfang zulegten.

Doch was in den 70er Jahren geschah, war nur ein Vorgeschmack auf die uns noch bevorstehende finale Rally. Die 70er Jahren waren das Ende eines Zyklus, was uns jetzt bevorsteht, dürfte aber eher das Ende eines Superzyklus sein: Das Ende einer Ära schuldenbasierten (also unehrlichen) Geldes.

Diese Ära des unehrlichen Geldes hat dafür gesorgt, dass die Wirtschaftswelt heute voll von jeder Art von Versprechen ist, die nie erfüllt werden. Es wird zu einer massiven Flucht aus den Papierversprechen in Richtung sicherer Häfen kommen, die wirklichen Schutz bieten.

In welche Art von Vermögenswerten die Menschen fliehen, hängt in gewissem Maße davon ab, welcher Vermögenswert gegen die jeweilige Krise den besten Schutz bietet.

Sind die Menschen beispielsweise extrem durstig, dann werden sie eher nach Wasser Ausschau halten, anstatt nach Milch und Softdrinks. Wasser würde daher höher gewichtet werden als Softdrinks oder Milch. Der Grund, warum die Menschen vornehmlich auf Wasser aus wären, ist, dass Wasser mit Abstand über die besten Eigenschaften verfügt, der Krise (in diesem Falle dem Durst) zu begegnen.

Und genau nach diesem Prinzip werden sich die Menschen den Vermögenswerten zuwenden: Sie gehen in Richtung der Werte, die über die besten Eigenschaften verfügen, um den Risiken und Problemen zu begegnen, mit denen wir es bei dieser Krise zu tun haben.

Die Meisten aus dem Hartgeld-Lager werden der Auffassung beipflichten, dass Gold der Vermögenswert ist, in den die Menschen während dieser Wirtschaftskrise flüchten werden. Aber aus irgendeinem Grund gibt es auch jene Gruppe – unter ihnen sind auch hochangesehene Analysten – die der Meinung ist, Silber sei im Gegensatz zu Gold kein sicherer Hafen, um sein Vermögen zu schützen.

Ich bin der Auffassung, dass Menschen, die in Richtung Gold stürmen, dies nicht etwa deshalb tun, weil es sich bei Gold nun um ein göttliches Metall oder ähnliches handeln würde, sondern weil Gold über die spezifischen, inhärenten Eigenschaften verfügt, den Käufern Schutz vor der Krise zu verschaffen. Aus dieser Beobachtung folgt natürlich, dass Vermögenswerte, die über ähnliche Eigenschaften verfügen, auch in ähnlichem Umfang als sicherer Hafen nachgefragt werden.

Und was sind nun die einzigartigen Eigenschaften von Gold, die einen so starken Schutz vor der Krise bieten?

Zunächst einmal müssen wir dafür die wahre Natur der Krise zu verstehen, nämlich dass es sich bei dieser Krise im Grunde um eine Währungskrise handelt. Daher werden Vermögenswerte mit monetären Eigenschaften auch die alles überragende Anlageklasse sein.

Die Frage ist nicht, ob Gold, Silber oder andere Vermögenswerte nun Geld sind oder nicht. Die Frage ist vielmehr, ob diese Anlagewerte über die monetären Eigenschaften verfügen, weil es genau das sein wird, worauf die Menschen aus sein werden.

Gutes Geld sollte ein effektiver Vermögensspeicher, ein Tauschmedium und eine Verrechnungseinheit sein. Damit Geld in diesem Sinne funktioniert, muss es die nachfolgenden Eigenschaften besitzen:

- Teilbarkeit: Es sollte also auch in kleinere Einheiten aufteilbar sein.

- Mobilität: Man sollte es mit sich führen können. Es sollte eine hohe Wertdichte aufweisen.

- Homogenität: Eine Einheit sollte sich von anderen Einheiten nicht unterscheiden.

- Langlebigkeit: Es sollte weder leicht kaputt gehen noch rosten.

- Intrinsischer Wert: Es sollte einen ihm innewohnenden Wert haben. Es sollte nicht beliebig vervielfältigt werden können oder ohne große Anstrengungen gefunden/gefördert werden. Normalerweise also ein Rohstoff.

Gold verfügt über all die vorgenannten Eigenschaften. Aber was ist mit Silber? Passt Silber nicht auch perfekt? Fakt ist, dass die Eigenschaften, die Geld ausmachen, auf Silber genauso zutreffen wie auf Gold. Zwischen Gold und Silber gibt diesbezüglich kaum Unterschiede.

Gold und Silber sind die zwei Vermögenswerte, die die oben aufgeführten Geld-Eigenschaften am besten erfüllen, daher werden sie auch am meisten nachgefragt werden. Wer uns vom Gegenteil überzeugen will – also dass Silber nicht denselben Schutz wie Gold bietet – muss aufzeigen, dass Silber nicht über die oben aufgeführten monetären Eigenschaften verfügt, die Schutz vor dieser Währungskrise bieten.

Ich ziehe Silber seinem großen Bruder Gold vor. Das hängt vornehmlich damit zusammen, dass Silber der unterbewertetste Vermögenswert überhaupt ist. Darüber hinaus ist das Risiko einer staatlichen Beschlagnahme bei Silber – zumindest in nächster Zeit – geringer, und aufgrund des im Vergleich zu Gold geringeren Preises ist es auch leichter erhältlich. Grundsätzlich empfehle ich jedoch beide Edelmetalle.

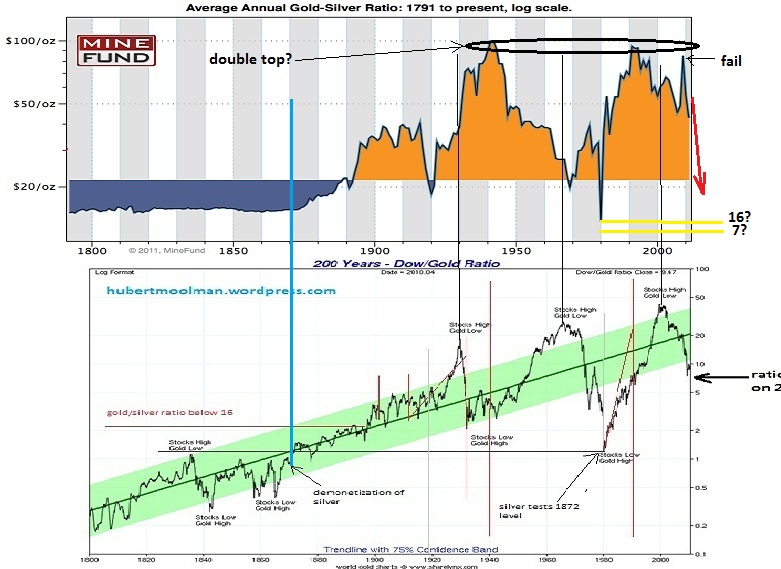

Nachfolgend finden Sie eine Gegenüberstellung von zwei Langfrist-Charts. Die obere Grafik stammt von Minefund.com und weist das Gold/Silber-Verhältnis (GSV) von 1791 bis heute aus. Die untere Grafik stammt von Sharlynx.com und zeigt das Dow Jones/Gold-Verhältnis (DGV) von 1800 bis heute. Die zwei Charts wurden einander angepasst.

Zunächst möchte ich auf das Doppel-Top beim Gold/Silber-Verhältnis und den jüngst gescheiterten Versuch (bei 1:80), diese Höchststände zu testen, aufmerksam machen. Diese Kursentwicklung macht einen erneuten Test der GSV-Allzeithochs sehr unwahrscheinlich, während ein Test des Tiefpunkts zwischen den beiden Hochs (1:16) hingegen sehr wahrscheinlich ist.

Ferner habe ich eine blaue Linie eingezogen, ungefähr dort, wo die Demonetisierung von Silber ihren Anfang nahm (in den 70er Jahren des 19. Jahrhunderts). Wie Sie sehen können, stieg das GSV seit diesem Zeitpunkt zusehends weiter an, wurde immer schwankungsfreudiger und formte am Ende drei bedeutende Hochs. Beim Dow Jones/Gold-Verhältnis lassen sich nach der blauen Linie ebenfalls drei bedeutende Hochs ausmachen.

Wenn das DGV hoch ist, fungiert es auf gewisse Art wie eine Messlatte, die uns darüber Auskunft gibt, in welchem Umfang der Wert von echtem Geld zugunsten von Papierwerten verzerrt wurde. In dem Zeitraum von 80 Jahren, der vor der blauen Linie zu sehen ist, waren Gold und Silber immer noch Geld. Das GSV war stabil und lag unter 20, während das DGV auf niedrigen Niveaus lag.

Hinter der blauen Linie kommt es dann aber zu einem bedeutenden Anstieg des Gold/Silber-Verhältnisses. Darüber hinaus wird dieses Verhältnis überaus schwankungsfreudig. Das Dow Jones/Gold-Verhältnis steigt während dieser Phase ebenfalls stark an; es zeigt uns an, in welchem Umfang der Wert von echtem Geld (Silber) zugunsten von Papiervermögenswerten verschoben wurde.

Nach der Demonetisierung von Gold (in den 30er Jahren des 20. Jahrhunderts) steigt das DGV sogar noch weiter an, erreicht neue Höchststände, und dient uns in diesem Zusammenhang als Gradmesser, in welchem Umfang der Wert von Gold und Silber in Richtung Papiervermögenswerte gelenkt wurde.

Im Jahre 1999 kam es zur Trendwende, und es ist wahrscheinlich, dass sich die Geschwindigkeit und Intensität dieser Trendumkehr schon bald weiter verstärken wird.

Wenn wir auf das Jahr 1980 schauen, dann sehen wir, wie das DGV kurzzeitig die Marke von 1 getestet hat. Ein DGV von 1 ist zufälligerweise auch das entscheidende Plateau gewesen, von wo aus das Verhältnis in den 70er Jahren des 19. Jahrhunderts ausbrach. Es brach also zu genau dem Zeitpunkt aus, als die Demonetisierung von Silber stattfand. Im Jahre 1980, als das DGV so niedrig war, erreichte das GSV mit 1:16 ebenfalls einen bedeutenden Tiefpunkt.

Das Gold/Silber-Verhältnis wie auch das Dow Jones/Gold-Verhältnis versuchten also zu ihren Niveaus vor 1870 zurückzukehren. Handelt es sich bloß um einen Zufall, dass beide Verhältnisse zur selben Zeit die Niveaus von 1870 testeten?

Nach dem Doppel-Top beim GSV ist es jetzt außerordentlich wahrscheinlich, dass das Verhältnis wieder auf 1:16 absinken wird – ja es konnte sogar auf noch extremere Niveaus, vielleicht sogar bis auf 1:7 absinken. Aus technischer Sicht und basierend auf den zwei extremen Doppel-Tops ist sogar ein GSV von 1:1 nicht auszuschließen.

Schaut man auf die tatsächlichen Fundamentaldaten, scheint die Annahme recht vernünftig, dass das Gold/Silber-Verhältnis wie auch das Dow Jones/Gold-Verhältnis am Ende wieder auf Niveaus zurückkehren werden, wie sie vor dem Jahre 1870 beobachtet werden konnten, also Gold und Silber wieder als Geld Verwendung finden, wobei das GSV zwischen 10 und 16 liegen dürfte.