Nachdem Gold Ende Februar 2012 mit USD 1.780 pro Unze seinen vorläufigen Preishöhepunkt fand, fiel das gelbe Metall im März um USD 100 und beendete den Monat mit USD 1.662,50 pro Unze.

Immer wenn am Goldmarkt bedeutende Kursschwankungen zu verzeichnen sind, wollen die Edelmetallanleger natürlich Gewissheit haben, dass die Investmentstrategie nach wie vor die richtige ist, weshalb die Investoren eines objektiven Gradmessers bedürfen, um ihre Positionen bewerten und neu bewerten zu können.

Als jemand, der selbst in physisches Gold investiert ist, genieße ich es, meine Artikel an Gleichgesinnte zu richten. Viele stimmen mit mir darin überein, dass das riesige Haushaltsdefizit der Vereinigten Staaten und die weltweite Inflation den Goldmarkt stützen. Ich sehe keinerlei Hinweise darauf, dass sich diese Entwicklung in absehbarer Zeit ändern wird. Dennoch kann man sich hier nicht alleine auf sein Bauchgefühl verlassen, es bedarf schon eines Gradmessers, der Aufschlüsse darüber zulässt, ob man ungefähr richtig liegt.

Der entscheidende Gradmesser sind für mich die Realzinsen von US-Staatsanleihen. Realzinsen sind die um die Inflation bereinigten Renditen, die man für sogenannte „risikofreie“ Anlagen wie US-Staatsanleihen erhält. Mit anderen Worten: Hält man eine US-Staatsanleihe bis zur ihrer Endfälligkeit, weisen die Realzinsen aus, ob der Investor mit der Anleihe aufgrund inflationärer Effekte Geld verliert oder das Investment tatsächlich Gewinne abwirft.

Die Berechnung von Realzinsen

Es gibt viele Möglichkeiten, die Realzinsen zu ermitteln. Ich nutze dafür die Rendite für US-Staatsanleihen mit einjähriger Laufzeit, die um die jährliche US-Nahrungsmittelinflation bereinigt wird. Die Preisentwicklung bei Nahrungsmitteln als Stellvertreter für die Inflation heranzuziehen, birgt mehrere Vorteile:

1. Nahrungsmittel werden von Allen gekauft, weshalb die Preissteigerungen auch Alle betreffen.

2. Die Preissteigerungen in der Landwirtschaft werden schnell an den Verbraucher weitergereicht, weshalb die Nahrungsmittelpreise die reale weltweite Inflation mit geringer Zeitverzögerung abbilden.

3. Die Nahrungsmittelbranche ist außerordentlich komplex und hochentwickelt, was heißt, dass die Nahrungsmittelpreise bereits die Kosteneinsparungen enthalten, die sich aus der industriellen Massenproduktion ergeben.

Diese Berechnungsmethode ist aber beileibe nicht die einzige, um Realzinsen zu ermitteln. Einige Investoren entscheiden sich lieber für langlaufende US-Staatsanleihen und andere Inflationsdaten wie beispielsweise den offiziellen US-Verbraucherpreisindex. Ich nutze den VPI aber nicht, da dieser meines Erachtens bereits seit vielen Jahren massiv manipuliert wird und daher garnicht in der Lage sein dürfte, die Inflation entsprechend abzubilden. Beispielsweise wird die Qualität des Warenkorbs zur Ermittlung des VPI regelmäßig geändert. Sich verteuernde Produkte werden dabei einfach gegen billige Ersatzgüter ausgetauscht. Das bedeutet, dass der VPI eher ein Gradmesser für die Lebenshaltungskosten ist, als dass er Preissteigerungen abbilden würde.

Dies vorausgeschickt, sei hier angemerkt, dass es in der Regel unerheblich ist, welche Methode zur Ermittlung von Realzinsen herangezogen wird, da die Tendenz dieselbe bleibt und nur die Stärke der jeweiligen Ausschläge unterschiedlich ausfällt.

Warum man Realzinsen verwenden sollte

Schauen wir uns doch einfach mal das vergangene Jahr an und stellen uns die Frage, welche Folgen die Realzinsen in 2011 für Investoren gehabt haben. Hätte man am 01.01.2011 eine einjährige US-Staatsanleihe gekauft und diese bis zur Fälligkeit gehalten, hätte das Papier mit rund 0,29% rentiert. Die US-Nahrungsmittelpreise verteuerten sich unterdessen um atemberaubende 4,4%.

Bei dieser Berechnungsmethode hat ein Anleger, der seine Ersparnisse zu Beginn des Jahres 2011 in einjährige US-Staatsanleihen investiert hat, im Verlauf des Jahres 2011 also 4,11% an Kaufkraftverlusten eingefahren – und das obwohl er in „sichere“ US-Staatsanleihen investierte. Für Gold ist das natürlich extrem bullisch.

Negative Realzinsen sind eine direkte Folge der Geldpolitik der US-Notenbank Federal Reserve, die staatlichen Kreditaufnahmekosten so niedrig als möglich zu halten: Die Notenbank druckt Geld, um damit US-Staatsanleihen zu künstlich niedrigen Renditen zu kaufen und Inflation zu schaffen, um es dem US-Finanzministerium zu ermöglichen, diese Schulden dann mit entwerteten Dollars zurückzuzahlen.

Das ist im Grunde nichts weiter als eine versteckte Erklärung der Zahlungsunfähigkeit und ein direkter Vermögenstransfer des Vermögens der Sparer in Richtung der Kreditnehmer. Der Begriff, der für dieses Phänomen gemeinhin verwendet wird, ist „finanzielle Repression“.

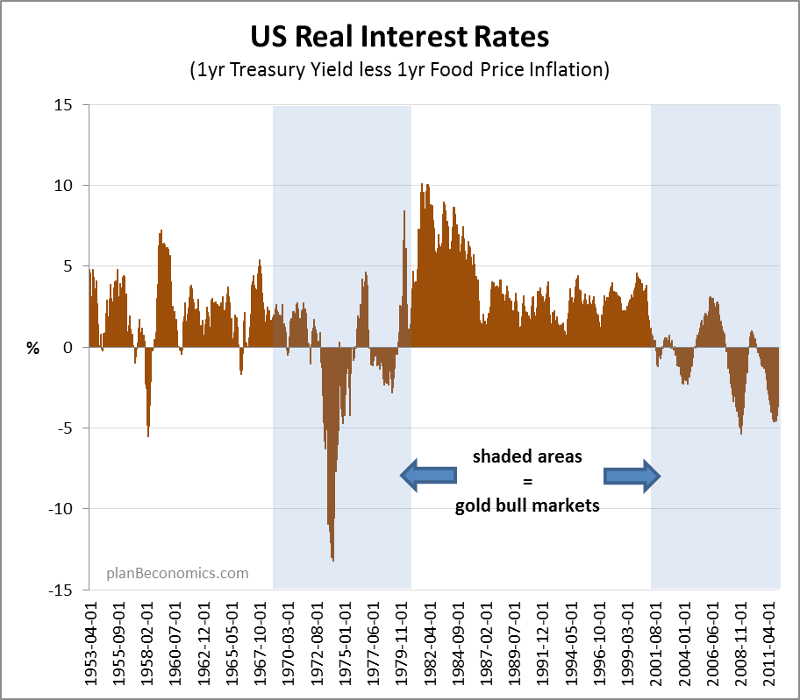

In der nachfolgenden Grafik sehen Sie die Realzinsen der USA der vergangenen 60 Jahre. Die farbig hinterlegten Bereiche sind Phasen, wo sich Gold in einem Bullenmarkt befand. Wie Sie sehen, befand sich Gold immer genau dann im Bullenmarkt, wenn die Realzinsen niedrig waren oder im negativen Bereich lagen bzw. die Volatilität besonders hoch war.

Wenn wir im Gegensatz dazu den Goldbärenmarkt der 80er und 90er Jahre betrachten, dann sehen wir, dass es zu jener Zeit hohe positive Realzinsen und eine relativ geringe Volatilität gab. (Bis Ende der 60er Jahre unterlag der Goldpreis immer noch sehr stark dem Einfluss des Bretton-Woods-Systems, weshalb er zu jener Zeit mehr oder weniger einer Seitwärtsbewegung vollführte.)

Und obwohl hierdurch natürlich nicht die Ursache dieser Wechselwirkung beschrieben wird, macht das Ganze intuitiv durchaus Sinn. In Phasen, die durch negative Realzinsen geprägt sind, entwickelt sich der Goldpreis gut, da den nach Kapital- und Kaufkrafterhalt trachtenden Investoren immer weniger Alternativen zur Verfügung stehen, ihr Vermögen zu schützen.

Wenn eine US-Staatsanleihe inflationsbereinigt nur Verluste bringt, kann man sie dann noch als sicheren Hafen erachten? Die cleveren Investoren würden mit einem „Nein“ antworten, da es sich von Anfang an um ein Verlustgeschäft handelt.

Überdies legt die Volatilität bei den Realzinsen nahe, dass die Investoren bezüglich der Preisentwicklung von US-Staatsanleihen und der künftigen Inflation unsicher sind. Eine derartige Unsicherheit könnte daher rühren, dass die finanziellen Rahmenbedingungen stärkeren Verwerfungen ausgesetzt sind, als im Rahmen eines gewöhnlichen Wirtschaftszyklus zu erwarten wären. Hier kämen beispielsweise eine ungelöste globale Bankenkrise oder untragbare Schuldenlasten in Frage – zwei Krisen, die wir heutzutage gleichzeitig durchleben.

Den Gesamtzusammenhang im Auge behalten

Selbst in Phasen mit negativen Realzinsen gibt es Zeiten, wo US-Staatsanleihen im Vergleich zu harten Vermögenswerten eine relativ gute Performance hinlegen. Gewöhnlich handelt es sich dabei jedoch nur um kurzfristige, durch massiven finanziellen Stress geprägte Zeiträume, wo die Investoren panisch reagieren und zu den vermeintlichen Notausgängen drängen.

Unter normalen Marktbedingungen kann man hingegen davon ausgehen, dass der Gesamtertrag einer US-Staatsanleihe nahe ihres nominellen Ausgabewerts liegt, was heißt, dass aufgrund der Inflation Verluste realisiert werden.

Jeder Investor, der sich der Realzinsen als Gradmesser des Goldbullenmarkts bedient, muss sich dieser kurzfristigen Schwankungen gewahr sein, um den säkularen Trend nicht aus den Augen zu verlieren. Und während die USA aktuell völlig überschuldet sind und die US-Notenbank ohne irgendwelche Hemmungen Geld druckt, ist der säkulare Trend negativer Realzinsen nach wie vor intakt.

Doch was bedeutet das für den aktuellen Goldbullenmarkt? Sicher, der Goldbullenmarkt wird eines Tages vorbei sein – doch der gegenwärtige Ausblick auf anhaltend negative und sehr volatile Realzinsen legt nahe, dass dieses Ende immer noch in ferner Zukunft liegt.