Christopher Barker, The Motley Fool, 24.07.2012

Nach dem Ausbruch des LIBOR-Skandals können vernünftige und gut informierte Menschen nur noch schwerlich behaupten, dass mächtige Banker nicht regelmäßig lügen und betrügen, wenn sie eine Möglichkeit dazu sehen und über ein Motiv verfügen, dies zu tun. Das ist meines Erachtens auch das Entscheidende, was man aus dem sich immer noch weiter ausbreitenden LIBOR-Skandal lernen kann.

Und das gilt für Zentralbanker wie für die Manager von systemrelevanten Privatinstitutionen gleichermaßen. Alan Blinder, der ehemalige Vizepräsident der US-Notenbank Federal Reserve, hätte nicht viel deutlicher werden können, als er einräumte: „Die letzte Pflicht eines Zentralbankers ist, der Öffentlichkeit die Wahrheit zu sagen.“

Überdies werden wir durch eine bedauerlicher Serie an Ereignissen in unserer Finanzgeschichte daran erinnert, dass die Regierungsvertreter auf allen Ebenen – gewählt oder ernannt – dazu neigen, sich der Verantwortung zu entziehen oder die Wahrheit zu verfälschen, sollten sie dies im Hinblick auf wirtschaftliche oder geldpolitische Fragen für notwendig erachten.

Als US-Präsident Richard Nixon im Jahre 1971 das Goldfenster des US-Dollars schloss, erklärte er, dass es sich dabei um eine „vorübergehende“ Notmaßnahme handeln würde. Ich hoffe nicht, dass irgendjemand allen Ernstes glaubt, dass Nixon vorhatte, die Golddeckung des US-Dollars jemals wieder einzuführen, nachdem er sie erst einmal aufgehoben hatte.

Natürlich bin ich mir im Klaren darüber, dass in den Großbanken auch viele gute und ehrliche Menschen arbeiten. Genausowenig habe ich die Hoffnung aufgegeben, dass es in den leitenden Regierungspositionen immer noch eine Handvoll ehrlicher und vertrauenswürdiger Personen gibt. Aber gerade in Situationen, wo die Interessen der Banken und der Regierungen zu einer gemeinsamen Notwendigkeit verschmelzen, sind die Bürger meines Erachtens gut beraten, höchste Wachsamkeit walten zu lassen, um sicherzustellen, dass ihre eigenen Interessen nicht zum Wohle einer mächtigen und begüterten Elite geopfert werden.

Betrügereien, Geld, Inflation & Gold

Seit vielen Jahren ist es den US-Finanzministern von Rubin bis hin zu Geithner gelungen, keine Miene zu verziehen, wenn sie das Mantra der „Politik des starken Dollars“ wiederkäuten, während sie unterdessen wissentlich eine Geldpolitik betrieben, mit der das genaue Gegenteil bewirkt wurde.

Doch um die Illusion der Stärke des massiv angeschlagen Fiat-Dollars zu pushen und aufrechtzuerhalten, bedarf es einer Teamanstrengung. Die US-Notenbank Federal Reserve spielt den Ball zu, indem sie die Zinssätze in den Keller schickt, und die US-Behörde für Arbeitsstatistik (BLS) wird bereits seit Jahren massiv dafür kritisiert, dass sie Methoden zur Inflationsermittlung nutzt, mit denen die reale Teuerung geschönt wird.

Der legendäre Rohstoffinvestor Jim Rogers bezeichnet den US-Verbraucherpreisindex schlicht als Lüge und merkte diesbezüglich an:

„Einige der verworrenen Begründungen, die das BLS die vergangenen 25 oder 30 Jahre bemüht hat, sind einfach nur atemberaubend. Wenn der Benzinpreis steigt, erklären sie, dass er in Wirklichkeit garnicht gestiegen sei, da das Benzin nun besser sei, also über eine bessere Qualität verfügen würde; man für sein Geld also mehr bekommen würde. Was ich damit sagen will, ist, dass all die Sachen, die sie von sich geben, einfach kein Ende nehmen – und aus irgendeinem Grund hören sich die Menschen das auch noch an … und akzeptieren das, was die Regierung sagt.“

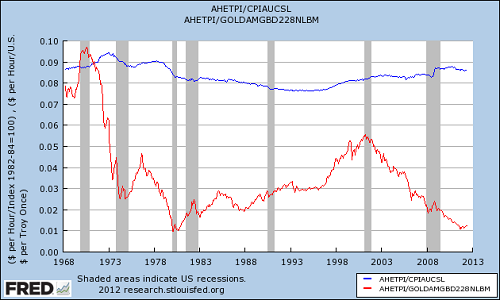

Schauen wir uns doch einfach mal an, was mit den – gelinde gesagt – konservativen offiziellen Inflationsschätzungen im Hinblick auf 44 Jahre an Daten zum durchschnittlichen US-Stundenlohn erreicht wurde.

Die blaue Linie der nachfolgenden Grafik weist die inflationsbereinigte Gehaltsentwicklung von 1968 bis 2012 aus. Schaut man sich den Verlauf dieser Linie an, so fällt auf, dass die Gehaltsentwicklung während dieser Phase bemerkenswert stabil gewesen ist. Anhand der Daten müsste man eigentlich davon ausgehen, dass die durchschnittliche Kaufkraft einer Arbeitsstunde in den USA dieselbe ist wie Ende der 60er Jahre.

So, und nun sehen Sie sich mal die rote Linie an, wo der durchschnittliche Lohn für eine Stunde Arbeit in Gold ausgepreist ist. Mit anderen Worten: Müsste Sie Ihr Arbeitgeber mit physischem Gold anstatt mit US-Dollars bezahlen, würde die rote Linie ausweisen, mit welcher Menge an Gold Sie in den vergangenen 44 Jahren hätten rechnen können. Wie Sie sehen sind die Kosten für Arbeit auf Goldbasis um über 80% eingebrochen und testen gerade das generationsübergreifende Tief, das 1980 erzielt wurde.

Vielleicht wird dadurch auch verständlich, warum der ehemalige US-Notenbankchef Alan Greenspan Gold als Frühindikator, als „Kanarienvogel in der Kohlemine“ bezeichnete und es unstreitig im Interesse der Regierung liegt, den unaufhaltsamen Anstieg des Goldpreises so langsam als möglich zu gestalten, um so eine rosigere Einschätzung der Dollar-Performance sicherzustellen.

Wie wir die letzten paar Jahre gesehen haben, fungieren die steigenden Gold- und Silberpreise für die gesamte Finanzwelt als eine Art von Alarmsignal, das über die Entwertung des US-Dollars Auskunft gibt und überdies auch noch einen sehr betrüblichen Ausblick liefert. In einer Welt ungedeckter Papierwährungen, die sich allesamt an einem Abwärtswettlauf beteiligen, avanciert Gold natürlich zum ultimativen Gradmesser zur Einschätzung ihrer Fundamentaldaten. Gold liefert diesbezüglich bedeutend tiefere Einblicke, als wenn man sich nur die relativ gleichförmig abwertenden Papierwährungen anschauen würde.

Die Hinwendung zu ehrlichem Geld

An dieser Stelle möchte ich kurz einen Kommentar von Jean-Marie Eveillard, der den USD 60 Milliarden schweren First Eagle Funds verwaltet, aufgreifen. In einer Reaktion auf eine der unverblümtesten Goldmarktinterventionen, die je im Tageshandel beobachtet werden konnten, sagte Eveillard:

„Die Zentralbanken räumen ein, dass sie in den Devisenmärkten intervenieren. Und obwohl sie [die Zentralbanken] es nicht ausdrücklich bestreiten, sind sie ziemlich still, wenn es um darum geht, dass sie ganz offenkundig auch im Goldmarkt intervenieren.“

Das Gold Antitrust Action Committee (GATA) hat eine riesige Sammlung an Dokumenten zusammengetragen, die die seit langem existierende Behauptung stützt, dass die Zentralbanken ihre Golddrückungsmaßnahmen nach dem Auseinanderbrechen des Londoner Gold-Pools im Jahre 1968 in Wirklichkeit nie aufgegeben haben.

Sollten jemals alle Fakten dieser für ihre Geheimniskrämerei berüchtigten Ecke des Finanzuniversums an Licht gelangen, wird der skandalöseste Aspekt der Goldpreisdrückung die Enthüllung sein, dass die Zentralbanken für die Durchführung einer solchen Manipulation mit den systemrelevanten Banken zwingend unter einer Decke stecken mussten.

Die heutigen Gold- und Silbermärkte sind mit Sicherheit nicht das, was der oberflächliche Beobachter gemeinhin annehmen würde. Der Goldmarkt wird durch einen obszön fremdkapitalfinanzierten Futures- und Derivatehandel beherrscht, dessen Kontrakte sich wohl auf das 100-Fache der ihnen tatsächlich zu Grunde liegenden physischen Goldmenge belaufen dürften.

Den sogenannten Edelmetall-Banken wird dadurch natürlich die Möglichkeit eingeräumt, über ihre Futures- und Derivatepositionen – die lediglich durch geringe oder gar nur hypothetische Mengen an physischem Metall gedeckt werden – einen enormen Einfluss auf die Preisentwicklung auszuüben.

Das GATA-Vorstandsmitglied Adrian Douglas kam nach der Analyse von Regierungsdaten in einem 2009 veröffentlichten Bericht mit dem Titel „Die Piraten der COMEX“ zu dem Schluss, dass JPMorgan Chase und HSBC zu jener Zeit gigantische Edelmetall-Derivatepositionen hielten, die mindestens 85% aller derartigen von den Banken gehaltenen Kontrakte repräsentierten.

Und hier noch ein kleiner Denkanstoß: HSBC ist der Treuhänder für die Goldlagerung des riesigen börsennotierten Goldfonds SPDR Gold Trust, und JPMorgan Chase ist der Treuhänder für die Silberlagerung des börsennotierten Silberfonds iShares Silver Trust. Fünf der sechs Edelmetall-Banken sind überdies in den sich immer weiter ausbreitenden LIBOR-Skandal verwickelt.

Und da wir mittlerweile wissen, dass beide Großbanken und die noch viel größeren Regierungen die Öffentlichkeit in Fragen wichtiger wirtschaftlicher und geldpolitischer Angelegenheiten hinters Licht geführt haben, bin ich sehr glücklich darüber, dass ich über Gold- und Silberminenproduzenten … in ehrliches Geld investiert bin.

Ich gehe davon aus, dass die Wahrheit über die betrügerische Gold- und Silbermanipulation eines Tages für alle sichtbar werden wird. Und bis dieser Tag kommt, kann ich nur allen Investoren raten, diesem Thema eigenständig auf den Grund zu gehen.